آیا میتوان به ادامه رشد بازار فلزات امیدوار بود؟

به گزارش اقتصادنیوز، کاوه احمدیشیرازی، تحلیلگر بازار سرمایه کانادا و میثم شاوردی، دانشجوی

تحصیلات تکمیلی فایننس، Edwards School of Business دانشگاه سسکچوان کانادا در تحلیلی به این سوال پاسخ میدهند که آیا میتوان به ادامه رشد بازار فلزات امیدوار بود؟

این دو کارشناس اقتصادی در تحلیلی که در شماره 190 هفتهنامه تجارتفردا منتشر شده، نوشتهاند:

قیمتگذاری در بازارهای مالی همیشه بر اساس عرضه و تقاضا بوده و این مهم در خصوص بازار کالا و به شکل خاص در بازار فلزات اساسی نیز صادق است. کشورهای توسعهیافته و صنعتی همیشه قطبهای عرضه یا تقاضا بوده و شرایط اقتصادی این کشورها بر قیمت کالاهای مورد معامله بازارهای مالی تاثیر مستقیم داشته است. چین بزرگترین تولیدکننده مواد اولیه و در عین حال بزرگترین مصرفکننده مواد اولیه شناخته میشود و لذا شرایط اقتصادی حال حاضر و آتی آن همیشه مورد توجه سرمایهگذاران و تحلیلگران به منظور پیشبینی قیمت آتی کالاهاست.

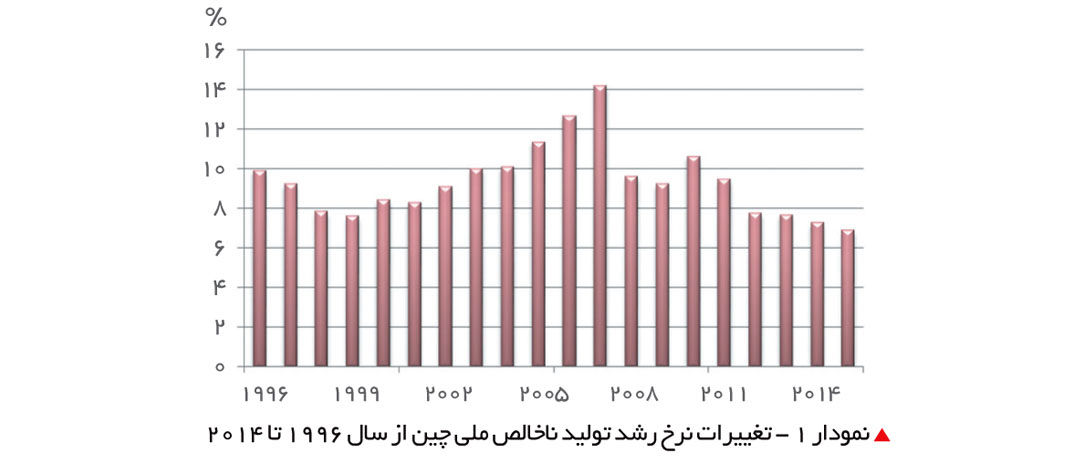

کاهش محسوس رشد تولید ناخالص ملی چین از نرخ 10.6 درصد در سال 2010 به کمتر از 6.8 درصد برای سال گذشته میلادی، آمارهای متوسط رشد و تولید در اروپا و آمارهای ضعیف خردهفروشی آمریکا موجب شد قیمت انواع فلزات پس از رشد با افت قابل ملاحظهای روبهرو شوند و زنگ خطر را نهتنها برای بازار فلزات اساسی بلکه برای کل اقتصاد جهانی به صدا درآورند. در بازار سهام نیز سهام شرکتهای فلزی و معدنی که متاثر از رشد قیمتهای اخیر، صعود قیمتی شدیدی را تجربه کرده بودند با افت قیمت مواجه شوند. این در شرایطی است که برخی تحلیلگران، گمانهزنیهای عدم انتخاب ترامپ و پیشروی کلینتون را نیز در اصلاح رشد قیمت نفت و فلزات موثر میدانند.

سقوط قیمت نفت از نیمه سال 2014، باعث شد دیگر بازارهای جهانی هم یکی پس از دیگری دچار بحران شدند. نفت چهار سال را در اوج به سر میبرد تا اینکه سال گذشته کاهش متوقفنشدنی آن شروع شد. این موضوع برای بازار فلزات و محصولات معدنی هم وجود داشت و پس از سال 2011 که رویاییترین دوران فعالیت کشورهای معدنی بود، بحران گسترده فرارسید. این وضعیت بسیاری از شرکتهای معدنی حتی شرکتهای بزرگ جهان را با مشکلات اقتصادی مواجه کرد. دلیل این کاهش و افت قیمتها، مازاد عرضه جهانی، چشمانداز ناامیدکننده رشد در کشورهای مختلف و افزایش قدرت دلار در مقابل سایر واحدهای پولی بوده است. با این حال، شرایط اندکی در حال تغییر است.

بسیاری از شرکتهای معدنی، تولید خود را در پی سطح پایین قیمتهای جهانی، کاهش دادهاند. از طرفی میزان تقاضا برای برخی از فلزات (از جمله فلزات رنگی) در حال افزایش است. قدرت دلار هم دستکم در کوتاهمدت افزایش بسیار بیشتری نخواهد یافت. افزایش قدرت دلار و رشد اقتصادی ایالات متحده آمریکا و حتی گمانهزنی بر سر احتمال افزایش نرخ بهره از سوی «فدرالرزرو» باعث شده بسیاری از فلزات و محصولات معدنی (بهویژه طلا) در خواب زمستانی به سر ببرند. با این حال، در پی اعلام اخیر فدرالرزرو که گفته بود به دلیل کاهش ارزش یوآن چین و دامپینگ محصولات این کشور، در حال حاضر قصد ندارد که نرخ بهره را افزایش دهد، باز هم جانی تازه در روح طلا دمیده شد. هر چند به احتمال زیاد این افزایش قیمت در سالهای بعد ادامه نخواهد یافت. چین چندین سال است که بزرگترین فولادساز جهان به شمار میآید و بیشترین سنگآهن را هم وارد میکند. به همین دلیل، عملکرد این کشور به طور مستقیم بر قیمت این محصول اثر گذاشته است. کاهش تولید فولاد چین در چند سال اخیر باعث شده است که قیمت سنگآهن از اوج 164دلاری خود برای هر تن در سال 2011 به حدود 40 دلار کنونی برسد. قیمت فولاد هم با وجود کاهش تولید چین و توازن بیشتر عرضه و تقاضا در بازار، به دلیل کاهش ارزش یوآن و دامپینگ این کشور از سطوح بالای 750دلاری به حدود 500 دلار در هر تن سقوط کرده است. نمودار1 تغییرات نرخ رشد تولید ناخالص ملی چین طی 20 سال گذشته را نشان میدهد.

در نیمه دوم سال گذشته میلادی قیمت فلزات اساسی، بعد از افزایش گمانهزنیها در خصوص وجود حباب در بازار مسکن چین و نهایتاً رکود در این بازار، با افت شدیدی مواجه شد و تا جایی پیش رفت که قیمت سنگآهن از محدوده 60 دلار در هر تن به کمتر از 39 دلار در اواخر سال گذشته مالی رسید. در پی این سقوط قیمت و افزایش نگرانیها، پیشبینی قیمت سنگآهن و فولاد بیش از پیش مورد توجه اقتصاددانان و تحلیلگران بازار قرار گرفت و نهایتاً یکی از برجستهترین کارشناسان اقتصادی در سال گذشته مدعی شد که دولت «شی جین پینگ» با اجرای سیاستهای حمایتی در بازار مسکن در سال آتی میلادی باعث افزایش قیمت این کالا در بازار خواهد شد. او (جیسن شنکر) پیشبینی کرد که قیمت سنگآهن از ابتدای سال 2016 افزایش محسوسی خواهد داشت و بازار به محدوده قیمت 60 دلار برای هر تن در نیمه دوم سال 2016، 62 دلار در تن برای سال 2017 و بیشتر از 72 دلار در تن برای سالهای پیش خواهد رسید. نیمه اول سال 2016 با افزایش قیمت اکثر کالاهای اساسی و به خصوص سنگآهن همراه بود به شکلی که در کمتر از چهار ماه قیمت هر تن سنگآهن از 40 به بیش از 70 دلار در هر تن در ماه آوریل رسید. دلیل این افزایش 75درصدی در قیمت آهن را میتوان در سیاستهای حمایتی اقتصادی دولت چین جستوجو کرد که با مشوقهای مالی و اعتباری سعی در بهبود بازار مسکن داشت. افزایش تقاضا برای مسکن در چین مجدداً روندی صعودی به خود گرفته و در نتیجه تقاضا برای کالاهای اساسی و در صدر آن سنگآهن بهبود قابل توجهی پیدا کرد. نمودار2 نوسانات قیمت سنگآهن ظرف سه سال گذشته را نشان میدهد.

در قیاس با سهماهه اول سال جاری میلادی، چین در سهماهه دوم 10.7 میلیون تن افزایش در واردات سنگآهن داشته است و این در حالی است که در همین بازه زمانی، استرالیا که همچنان به عنوان دومین تولیدکننده و صادرکننده سنگآهن در دنیا شناخته میشود 7.3 میلیون تن بر صادرت خود افزوده است و سعی بر بهرهبرداری بیش از پیش از شرایط کنونی بازار دارد. اما برزیل که سومین تولیدکننده سنگآهن در چند سال اخیر بوده است کاهشی معادل با 5.3 میلیون تن در صادرات خود داشته است که این مهم موقعیتی مناسب برای هفت کشور هند، ایران، پرو، مغولستان، روسیه، اندونزی و مالزی فراهم کرده تا افزایش محسوسی در تولید و صادرات سنگآهن خود داشته باشند و مجموعاً 8.8 میلیون تن به تولید سنگآهن خود نسبت به سهماهه اول سال میلادی بیفزایند. یکی از فلزاتی که امسال بیشترین افزایش قیمت را داشته است «روی» است که از ابتدای سال جاری میلادی 54 درصد رشد داشته و به بیش از 2200 دلار در هر تن رسیده است. به علاوه در سال گذشته دو معدن بزرگ استرالیا سنچری و معدن لیشین در ایرلند که تولید سالانه بیش از 630 هزار تن داشتند، بسته شدند. هفته گذشته شرکت بزرگ سوئیسی گلینکور اعلام کرد تولید خود در پرو و استرالیا را بازنگری کرده و 31 درصد از تولید خود را کاهش داده است. در همین حال میزان واردات روی چین با افزایش 48درصدی در نیمه اول سال جاری میلادی به رقم 292 هزار تن در سال رسید. گمانهزنیها در خصوص بازگشت به کار معادن روی در بین سرمایهگذاران افزایش پیدا کرده است و قیمت این فلز را از 1450 دلار در ابتدای سال جاری به بالاتر از 2200 دلار در هر تن رسانده است.

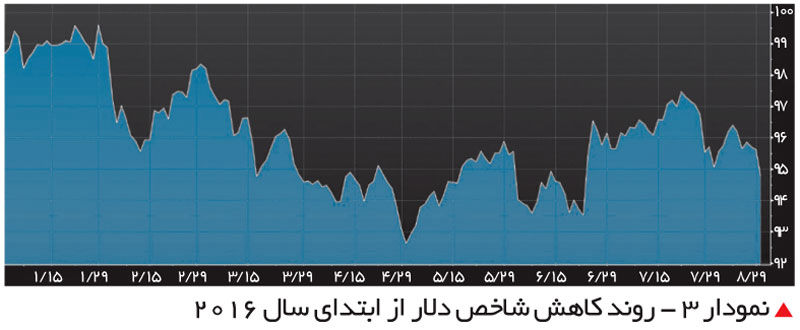

دلیل دیگری که قیمت کالاها اعم از نفت، گاز، فلزات گرانبها و فلزات اساسی در ماههای اخیر رشدی محسوس و قابل توجه داشتهاند، کاهش ارزش دلار ایالات متحده است. عمده کالاهای مذکور در بازارهای مالی با دلار قیمتگذاری و معامله میشوند، لذا شرایط اقتصادی ایالات متحده به شکلی مستقیم بر ارزش دلار و نهایتاً قیمت اکثر کالاها تاثیر میگذارد. طی جلسات متعدد بانک مرکزی آمریکا (فدرالرزرو) در سال گذشته میلادی نیاز به افزایش نرخ بهره بانکی در پی رشد اقتصادی آمریکا و نیز کاهش نرخ بیکاری به کمتر از هفت درصد الزامی است و در نتیجه اکثر تحلیلگران انتظار افزایش نرخ بهره تدریجی (در چهار مرحله) در سال 2016 را داشتند. این مساله باعث افزایش ارزش 13 تا 20درصدی دلار در برابر سایر ارزهای اصلی اعم از یورو، پوند، ین، دلار کانادا و استرالیا در طول سال گذشته میلادی شد. با آغاز سال جدید میلادی و افزایش ریسک خروج بریتانیا از اتحادیه اروپا، اخبار ناامیدکننده اقتصاد ایتالیا و کاهش نرخ بهره بانکی در ژاپن، همگی بانک مرکزی ایالات متحده را مجبور به تعویق برنامه افزایش نرخ بهره بانکی کرد که این موضوع در اولین و دومین نشست اعضا و اعلام بیانیه آن از طرف خانم جنت یلن (رئیس فدرالرزرو) مشخص شد.

افزایش نرخ بهره از طرف بانک مرکزی آمریکا باعث افزایش تقاضا برای دلار و نتیجتاً افزایش قیمت آن میشد، سیاست افزایش نرخ بهره در شرایطی که ارزش دلار در سال گذشته در مقابل تمامی ارزهای اصلی افزایشی محسوس داشته است منطقی به نظر نمیرسید، لذا با آنکه انتظار میرفت نرخ بهره بانکی در سال جاری میلادی در ایالات متحده به شکل پلکانی و در دو تا چهار مرحله افزایش پیدا کند، این مهم به علت کاهش رشد اقتصاد جهانی با مشکل مواجه شد و لذا بانک مرکزی ایالات متحده از افزایش نرخ بهره صرف نظر کرد. تغییر در سیاست کلان بانک مرکزی به عنوان چراغ سبزی برای کاهش ارزش دلار در بازارهای جهانی بود که منجر به افزایش ارزش کالاها نیز میشد. نمودار 3 کاهش شاخص دلار آمریکا از ابتدای سال جاری میلادی را نشان میدهد.

از سوی دیگر، سال 2016 همراه با اخبار اقتصادی مهمی بود که همگی دلالت بر افزایش ارزش کالاها در بازارهای جهانی داشتند. خروج بریتانیا از اتحادیه اروپا در پی رایگیری سراسری در ماه ژوئن و کاهش نرخ بهره بانکی این کشور ظرف چند هفته بعد از اعلام خروج از اتحادیه اروپا همگی نشانههایی از افزایش ریسک سرمایهگذاری در اتحادیه اروپا و بریتانیا بودند و این در حالی بود که ایالات متحده نیز افزایش نرخ بهره را از دستور کار بانک مرکزی خود خارج کرد. با نزدیکتر شدن به انتخابات ریاستجمهوری، بانک مرکزی آمریکا بیش از پیش در خصوص تغییرات اساسی در نرخ بهره محتاط میشود و لذا احتمال افزایش نرخ بهره این کشور تا اوایل سال آتی میلادی تا حد زیادی منتفی است.

عوامل دیگری نیز بر این جریان نقدینگی به سمت بازار کالا تاثیر مثبت داشتند، از جمله جذاب نبودن سرمایهگذاری در کشورهای توسعهیافته و صادرکننده انرژی مانند کانادا به علت کاهش قیمت نفت و همچنین تصمیم بانک مرکزی استرالیا به کاهش نرخ بهره این کشور، همگی دلایلی خوب برای سرازیر شدن سرمایهها به بازار کالا محسوب میشود. سال جاری میلادی تاکنون شاهد رشد 25درصدی طلا، 45درصدی نقره و 35درصدی نفت بوده است که همگی نشان از خروج سرمایهها از بانکها و ورود به بازار کالا دارد.

بر اساس آمار ارائهشده توسط سازمان بینالمللی آلومینیوم، چین 2.7 میلیون تن آلومینیوم در ماه ژوئن تولید کرده است که نسبت به همین ماه در سال گذشته 1.2 درصد کاهش را نشان میدهد. این گزارش اضافه میکند که پنج ماه از شش ماه نیمه نخست سال جاری میلادی همگی نشاندهنده کاهش محسوس تولید آلومینیوم در چین در قیاس با سال گذشته است.

این در حالی است که شرکتهای بزرگ تولیدکننده آلومینیوم در خارج از چین تولید خود را افزایش دادهاند، به عنوان مثال آلکوآ افزایشی در حدود دو درصد در تولید خود داشته است. تغییر در تولید آلومینیوم در دنیا تغییر چندانی در بین پنج تولیدکننده بزرگ در دنیا نداده است و همچنان چین با 23 میلیون، روسیه 3.5 میلیون، کانادا سه میلیون، امارات 2.4 میلیونو هند 2.1 میلیون تن در سال بزرگترین تولیدکنندههای آلومینیوم در سال هستند.

در خصوص مس انتظار میرود که ظرفیت جهانی تولید این فلز تا سال 2019 با نرخ رشد چهار درصد به 26.5 میلیون تن در سال برسد که این توسعه در اکتشاف و تولید مس به ترتیب در کشورهای پرو، زیمبابوه، کنگو، چین و مکزیک صورت خواهد گرفت. مس در حال حاضر با قیمت حدود پنج هزار دلار در هر تن معامله میشود که از پایینترین قیمت خود در ژانویه سال جاری میلادی در حدود پنج درصد رشد نشان میدهد.

افزایش تقاضا، کمبود تولید و بسته شدن چند معدن نیکل در فیلیپین همگی باعث شد نیکل به یکی از محبوبترین فلزات مورد سرمایهگذاری در دنیا بدل شود. بعد از آنکه نیکل آسیا در فیلیپین اعلام کرد که به شکل داوطلبانه تولید و صادرات نیکل خود را متوقف میکند تا بازرسان به بررسی شرایط کارگران معادن این شرکت و امنیت محیط کار ایشان بپردازند، اکثر بانکها پیشبینی کاهش عرضه و ناتوانی حد تولید کنونی در پاسخگویی به نیاز بازار و نهایتاً افزایش قیمت این فلز را دارند. بانک یوبیاس پیشبینی کاهش محسوس صادرات این فلز در سال آتی و در نتیجه افزایش قیمت آن تا محدوده 11 هزار دلار در هر تن برای سال 2017، 13 هزار دلار برای سال 2018 و 19 هزار و 600 دلار برای سال 2020 را دارد. با مصادف شدن توقف صادرات نیکل از فیلیپین و کشف اولین معدن نیکل ایران در بوانات استان فارس به نظر میرسد که با سیاستگذاری مناسب ایران بتواند از موقعیت کنونی بهره کافی برده و به راحتی به بازارجهانی این فلز وارد شود. نمودار4 نوسانات قیمت نیکل از ابتدای سال جاری میلادی را نشان میدهد.

همچنین گزارشهای بانک جهانی نشان میدهد بازار فلزات و محصولات معدنی جهان در حال احیاست. این وضعیت برای ایران که در دو سال گذشته تمرکز خود را بر توسعه بخش معدنی و صنایع معدنی گذاشته، بسیار نویددهنده است؛ بهویژه آنکه بیشترین احیای قیمتها در بخشهایی انجام خواهد شد که بیشترین مزایا را دارد. چشمانداز فلزات گرانبها مساعد نیست و البته ایران در این گروه معدنی، تولید چندانی ندارد. همچنین به نظر میرسد بخش سنگآهن و فولاد ایران با رشد نسبی خود احیا خواهد شد و شرکتهای فعال در این حوزه میتوانند به رفع شدن تدریجی مشکلات مالی خود امیدوار باشند. بهویژه آنکه قرار است تا 10 سال آینده، میزان تولید فولاد کشور به 55 میلیون تن برسد. اما بیشترین مزیت نسبی بخش معدنی ایران در حوزه فلزات رنگی است؛ حوزهای که بیشترین رشد را در سالهای آینده تجربه خواهد کرد.

بنا بر گزارش مرکز زمینشناسی آمریکا، ایران بیشترین ذخایر سرب و روی جهان را در اختیار دارد و تنها نیم درصد از این ذخایر استخراج شدهاند. با این وضعیت، ضمن آنکه ایران میتواند بهتدریج جایگاه کنونی خود از نظر تولید سرب و روی جهان (رتبه چهارم) را بهبود دهد، به درآمدهای بسیاری هم دست خواهد یافت. وضعیت برای صنایع تولید مس و آلومینیوم هم به همین شکل بوده و آینده درخشانی پیش روی این دو بخش است. ایران برنامه دارد که تا سال 1404، تولید مس خود را به 800 هزار تن و تولید آلومینیوم را به 1.5 میلیون تن برساند که همگی بیانگر وضعیت رو به رشد بخش فلزات اساسی در کشور است.