حذف ارز دستوری راهکار کلیدی برای مهار تورم +نمودار

به گزارش اقتصادنیوز، مرکز پژوهشهای مجلس در گزارشی، اخیرا به تاریخچه تورم در کشور و چیستی آن اشاره کرده است. در این گزارش ضمن اعلام مهمترین پیامدهای افزایش تورم در کشور به پیشنهادات مهم مهار این شاخص در بازههای کوتاهمدت و بلندمدت پرداخته است. از مهمترین راهکارها، حذف هر نوع نرخ ارز دستوری است.

ردپای محسوس تورم در اقتصاد کشور

بنا به گزارش اکوایران، مهار تورم و ایجاد رشد از مهمترین اهداف اقتصاد کلان است. با توجه به تجربه تورمهای شدید و متوالی و در کنار آن رشد اقتصادی بسیار پایین طی سالهای گذشته، سال 1402 با شعار «مهار تورم، رشد تولید» نامگذاری شده است.

ابتدا میتوان این پرسش را مطرح کرد که اساسا تورم چه مشکلاتی برای اقتصاد کشور ایجاد میکند؟ با پاسخ به این سوال و همچنین واکاوی مولفههای ایجادکننده تورم، میتوان براساس جدیدترین گزارش پژوهشهای مجلس راهکارهای کوتاه مدت و بلند مدتی برای مهار تورم ارائه کرد.

تورم به مثابه یک معضل در اقتصاد

تورم به معنای افزایش مداوم و پیوسته سطح عمومی قیمت کالاها و خدمات در یک جامعه و برای یک دوره زمانی معین است که در ادامه به تبیین پیامدهای آن خواهیم پرداخت.

اولین پیامد تورم: با افزایش تورم برخی کالاها بیشتر گران میشوند و برخی کمتر که باعث تغییر قیمتهای نسبی کالاها و خدمات میشود. اگر تغییر قیمتهای نسبی که متأثر از عوامل حقیقی طرف عرضه (تغییر تکنولوژی یا بهرهوری) و تقاضا (ترجیحات مصرفکننده) نباشد، باعث عدم تخصیص بهینه منابع و کاهش تولید و مصرف در اقتصاد خواهد شد.

پیامد دوم: تورم با افزایش سطح نااطمینانی منجر به کاهش انگیزه سرمایهگذاری (در همه انواع آن شامل سرمایه فیزیکی، انسانی و دانشی) شده و به افت رشد تولید منتهی میشود.

سوم: افزایش نرخ تورم هزینه فرصت نگهداری پول نقد را زیاد میکند(سودی به آن تعلق نمیگیرد) و عملا ارزش آن هر روز کمتر و کمتر میشود. با این حال خانوار برای انجام معاملات روزانه مصرفی، چارهای جز نگهداری حداقل مقداری از پول نقد ندارند، هرچه هزینه فرصت نگهداری پول نقد به دنبال نرخ تورم در اقتصاد افزایش یابد، باعث افزایش هزینه مصرف خانوار میشود و تقاضای مردم برای کالاهای مصرفی کم میشود. بنابراین تورم مثل یک مالیات بر مصرف خانوار عمل کرده و منجر به کاهش تولید و کاهش اشتغال در اقتصاد خواهد شد.

چهارم: تغییر توزیع ثروت به نفع طبقات ثروتمند و به ضرر طبقات فقیر نیز از دیگر آثار و تبعات تورم در اقتصاد است. زیرا دارایی های مورد استفاده برای جلوگیری از کاهش ارزش پول در شرایط تورمی مثل مسکن، زمین،ساختمان نیازمند مبالغ بالا برای خریداری بوده و افرادی که درآمدهای پایینی دارند، توان خرید آن را ندارند.

در مقابل ثروتمندان در زمان وقوع تورم متناسب با درآمد خود نسبت به خرید دارایی (سپر تورمی) اقدام میکنند. در نتیجه فقرا هر روز فقیرتر و ثروتمندان هر روز ثروتمندتر میشود و درادامه تورم شکاف ثروت بین دهکها را افزایش میدهد.

ریشهیابی تورم در ایران

عوامل تورم در اقتصاد ایران را نیز میتوان به دو دسته عوامل بلندمدت و کوتاه مدت تقسیم کرد. عامل اصلی ایجاد تورم در بازه بلندمدت که منجر به میانگین تورم بالاتر در ایران نسبت به کشورهای دیگر شده، رشد بالای نقدینگی مازاد بر رشد تولید است، البته رشد نقدینگی علیرغم آنکه مهمترین عامل ایجادکننده تورم است، خود بهصورت درونزا منجر به ناترازیهای درآمد-هزینه در اقتصاد کشور است.

ناترازی درآمد-هزینه در مقیاس اقتصاد کلان، یعنی رشد بیشتر مخارج در مقایسه با رشد درآمد ملی است. این ناترازی می تواند در هر مقیاسی برای هریک از نهادهای اقتصادی شکل بگیرد مانند کسری بودجه بخش عمومی کشور، ناترازی شبکه بانکی، ناترازی صندوقهای بازنشستگی، ناترازیهای بنگاهها همگی محصول فزونی هزینه بیشتر از درآمد (یا تولید) این نهادهاست.

حال اگر این نهادهای ناتراز دارای اهمیت سیستمی در کشور باشند یا وابسته به نهادهای دارای قدرت خلق اعتبار(بانک مرکزی) باشند در ادامه خواهند توانست علیرغم ناترازی و با استفاده از دریافت فزاینده تسهیلات به فعالیت خود ادامه دهند. پیامد حتمی تداوم فعالیت این نهادها، رشد نقدینگی مازاد بر رشد تولید خواهد بود که توضیح دهنده نرخ تورم در بلندمدت اقتصاد کشور است.

تخمین رابطه بین رشد نقدینگی و رشد سطح عمومی قیمتها

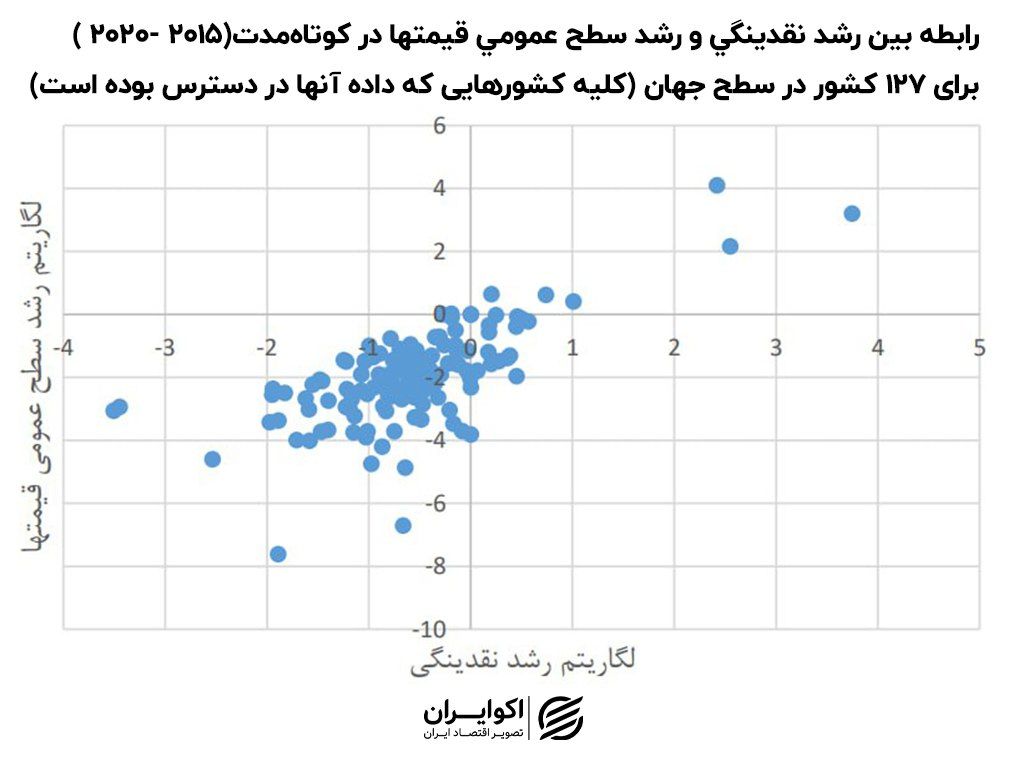

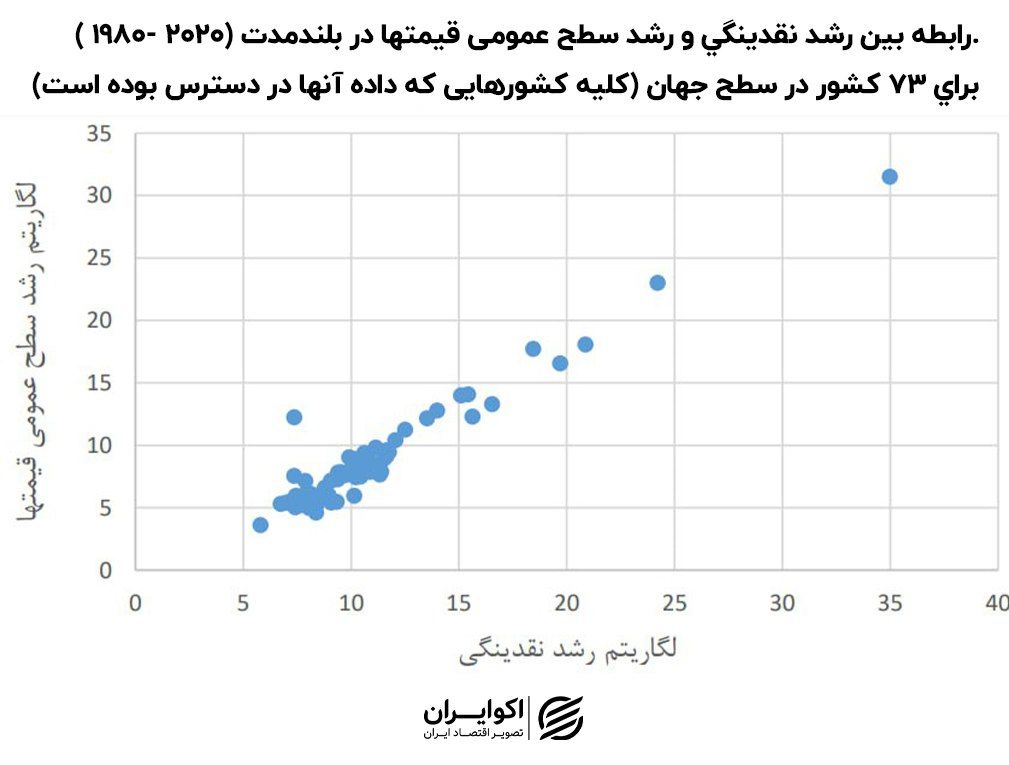

مرکز پژوهشهای مجلس در تحقیقی با استفاده از داده های نقدینگی و سطح عمومی قیمتها برای سال های 1980 تا 2020برای همه کشورهایی که داده آنها در دسترس بوده رابطه رشد نقدینگی و تورم طی40سال را مورد بررسی قرار داده است که نتیجه آن نشان میدهد در بلندمدت همبستگی بسیار بالا 0.99 (نزدیک به یک) میان این دو متغیر وجود دارد.

از سوی دیگر بررسی این موضوع برای بازههای کوتاهمدت مثل 5 یا 10 سال حاکی از کاهش شدت همبستگی (ارتباط) بین این دو متغیر است و به عبارتی در کوتاه مدت، رشد نقدینگی قدرت لازم برای توضیح تغییرات تورم را ندارد.

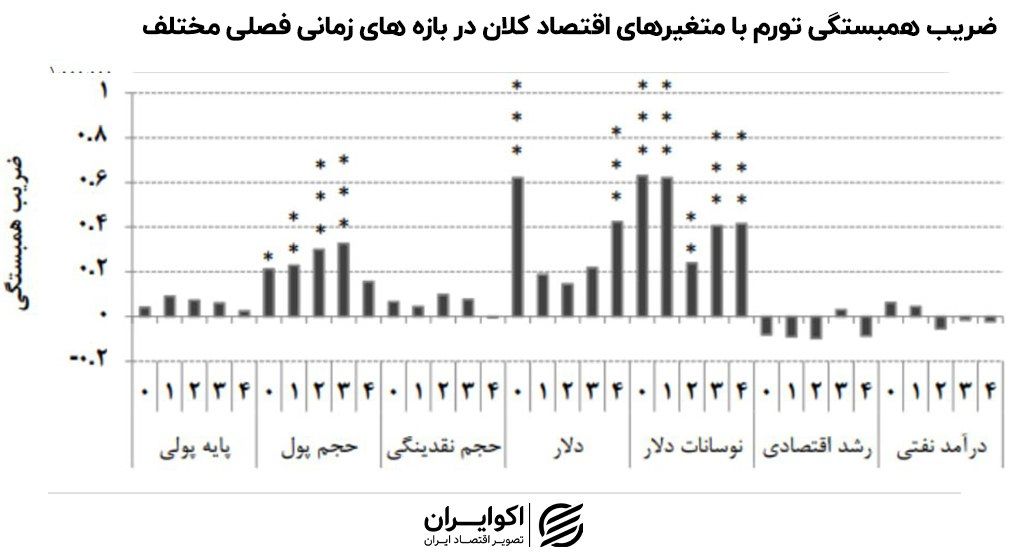

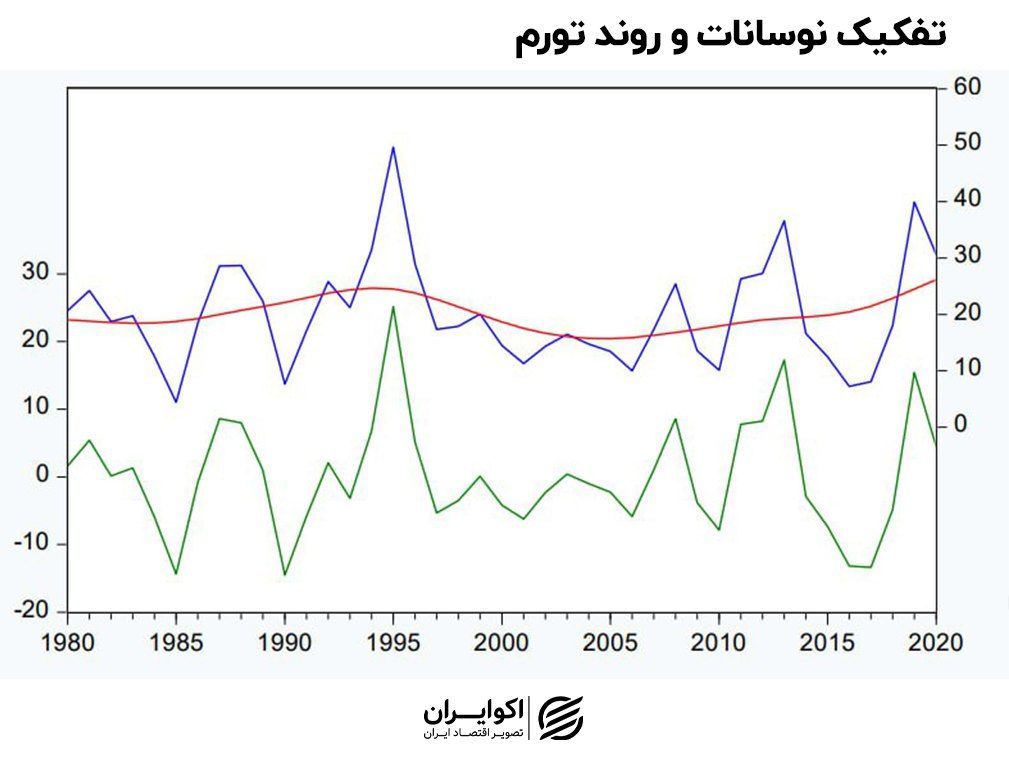

بررسی رابطه بین تورم ایران و متغیرهای کلان اقتصادی (پایه پولی، حجم پولی، حجم نقدینگی، دلار و نوسانات آن، رشد اقتصادی، درآمد نفتی) نشان میدهد در بازه زمانی فصلی، بیشترین ضریب همبستگی تورم به ترتیب با رشد نرخ ارز، نوسانات نرخ ارز، رشد حجم پول است. نکته حائز اهمیت آن است که رشد نقدینگی حتی با وقفه چهار فصل نیز رابطه معناداری با تورم ندارد.

در ایران، نرخ ارز عامل تورم است یا معلول رشد نقدینگی؟

از آنجایی که نرخ ارز اسمی، لنگرگاه انتظارات تورم است (یعنی افراد انتظارات تورمی خود را برمبنای تغییرات نرخ ارز تنظیم میکنند) انتظارات تورمی در نوسانات تورم نقش محوری دارد، همبستگی بالای تورم کوتاهمدت با نرخ ارز و نوسانات آن کاملا طبیعی بوده و رشد پول هم نتیجه تغییر انتظارات تورمی است.

در بلندمدت این ارتباط چگونه شکل میگیرد؟

نظریات نرخ ارز، در«بلند مدت» نرخ ارز اسمی را تابعی از تورم و رشد نقدینگی میدانند با توجه به اینکه این نظریه در تعیین نرخ ارز اسمی ایران قابل به کارگیری نیستند بعضا در محافل سیاستی عنوان میشود که تورم در بازه های بلندمدت (برای مثال تورم دهه 90) معلول افزایش نرخ ارز است.

نرخ ارز انعکاسی از تغییر قیمتهای نسبی و همچنین نسبت ریسک به بازدهی سرمایهگذاری داخلی به خارجی است. نرخ ارز از این منظر که تغییر سطح قیمت های نسبی داخلی به خارجی و تغییر نسبت ریسک به بازدهی سرمایه گذاری نسبی داخلی به خارجی را نمایندگی میکند، بر تورم اثرگذار است .قابل ذکر است که نرخ ارز خود معلول متغیرهای اقتصادی و ریسک های داخلی و خارجی و صرفا کانال اثرگذاری بر تورم است.

نرخ ارز انعکاسی از تغییر قیمتهای نسبی و همچنین نسبت ریسک به بازدهی سرمایهگذاری داخلی به خارجی است. نرخ ارز از این منظر که تغییر سطح قیمت های نسبی داخلی به خارجی و تغییر نسبت ریسک به بازدهی سرمایه گذاری نسبی داخلی به خارجی را نمایندگی میکند، بر تورم اثرگذار است .قابل ذکر است که نرخ ارز خود معلول متغیرهای اقتصادی و ریسک های داخلی و خارجی و صرفا کانال اثرگذاری بر تورم است.

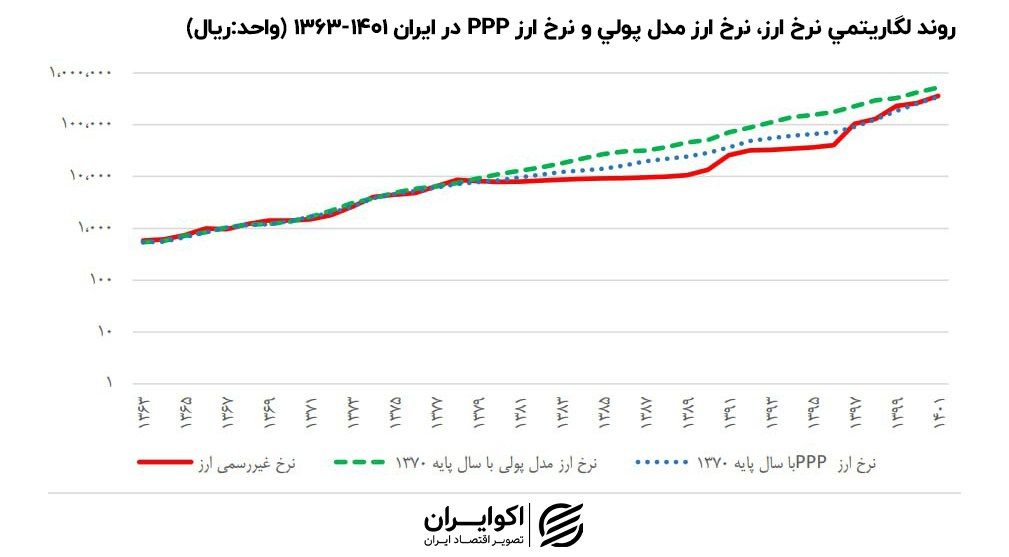

از آنجا که تحولات ناظر بر اقتصاد بین الملل کشور در تغییرات نرخ ارز خلاصه میشود، بررسی روند بلندمدت نقدینگی و تورم در کنار نرخ ارز، جرئیات دقیقتری درخصوص رابطه این سه متغیر کلان اقتصادی ارائه میکند.

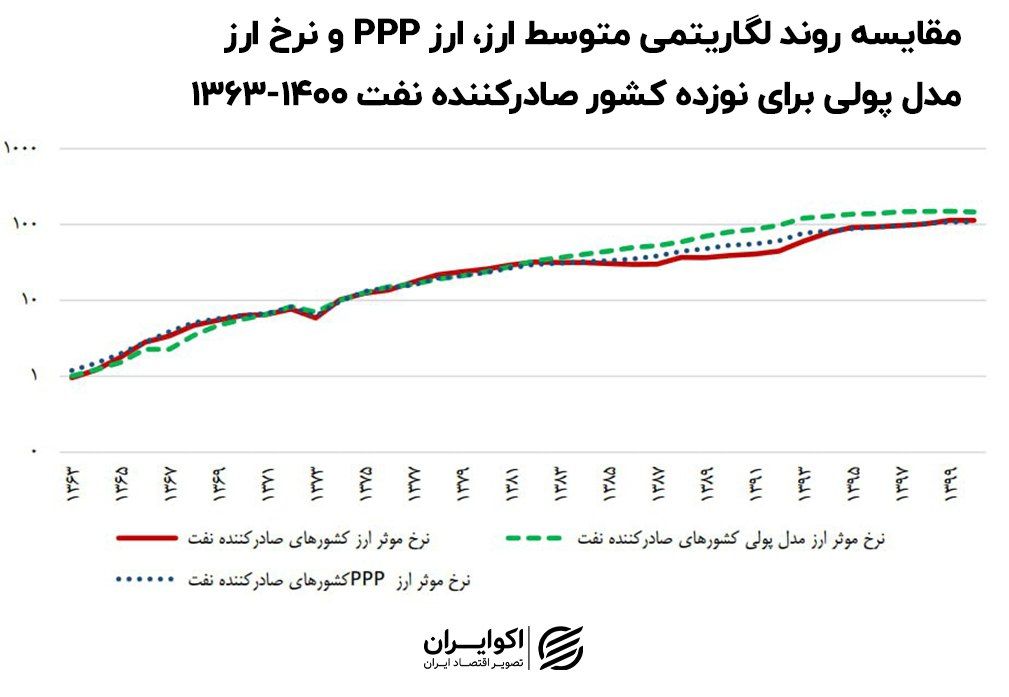

برای امکان پذیر کردن مقایسه این سه متغیر، میتوان هر سه متغیر را برمبنای نرخ ارز گزارش کرد. به این صورت که میتوان از نرخ ارز متناسب با تورم (نرخ ارز مدل (PPPو نرخ ارز متناسب با نقدینگی(نرخ ارز مدل پولی) استفاده کرد.

طبق نظریه برابری قدرت خرید (PPP) ، رشد روند بلندمدت نرخ ارز باید متناسب با اختلاف تورم داخلی و خارجی باشد. طبق مدل پولی تعیین نرخ ارز، انتظار بر آن است که روند نرخ ارز متناسب با رشد نسبت نقدینگی به تولید در داخل و کشور خارجی (در اینجا ایالات متحده) تغییر کند. پس انتظار بر آن است که هر سه روند نرخ ارز، نرخ ارز PPP و نرخ ارز مدل پولی بر یکدیگر منطبق(برابر) باشند.

اگر نرخ ارز مدل پولی و نرخ ارز PPP برابرنباشند، عدم تناسب روند شاخص قیمت و مازاد رشد نقدینگی را نشان خواهد داد (ادعای نرخ ارز معلول رشد نقدینگی است نقض میشود)، زیرا در بلندمدت انتظار داریم روند شاخص قیمت متناسب با مازاد رشد نقدینگی باشد. این وضعیت شبیه دهه 1380است که با وجود فزونی رشد 22درصدی نقدینگی به تولید سالیانه، متوسط تورم 15درصد بوده که این اختلاف حاکی از عدم انطباق این نظریه است.

از سوی دیگر اگر روند بلند مدت نرخ ارز و نرخ ارز برابری قدرت خرید (PPP) با هم برابر نباشد بیان کننده نقض رابطه بلندمدت نرخ ارز با اختلاف تورم داخلی و خارجی است (ادعای اینکه نرخ ارز معلول تورم است نقض میشود). مشابه اتفاقی که در دهه 1380 افتاد، با وجود آنکه رشد نقدینگی نسبت به تولید در داخل و خارج 22 درصد بود اما تفاوت تورم ایران و آمریکا بالای 12 درصد و متوسط رشد نرخ ارز کمتر از 3 درصد بود.

اما با لحاظ دو تعدیل رانت نفتی(اثر نفت بر نرخ حقیقی ارز) و نرخ سود سپرده، همگرایی تقریبا کاملی بین مدلهای مختلف تعیین نرخ ارز وجود دارد و نمیتواند گزاره نرخ ارز معلول تورم است یا نرخ ارز معلول رشد نقدینگی است را با استناد به عدم تطابق این سه نرخ ارز رد کرد.

به طور کل نتایج حاکی از آن است که میان تورم و نرخ ارز اسمی همگرایی کاملی وجود دارد و به دلیل درونزایی میان این رابطه نمیتوان نرخ ارز را عامل تورم در بازه بلندمدت و میان مدت دانست، اما سؤال بعدی اینکه چگونه ارتباط نقدینگی با این دو متغیر توضیح داده میشود؟

با کنار گذاشتن تغییر سطح نرخ ارز مدل پولی، میتوان گفت که تورم و نرخ ارز در نهایت از روند مربوط به نقدینگی تبعیت کرده اند و به نوعی با از بین رفتن عامل قطع ارتباط بین رشد نسبت نقدینگی به تولید و تورم، هر سه روند درحال همگرایی هستند.

با توجه به مطالب فوق، در پژوهش صورت گرفته راهکارهای کوتاهمدت و بلند مدتی برای مهار تورم بیان گردیده است که به اختصار به آن اشاره خواهیم کرد.

اقدامات کوتاهمدت مهار تورم

اولین قدم، پیشگیری از ایجاد شوک ارزی و حداقل سازی نوسانات نرخ حول روند این شاخص است. این رویکرد از طریق حذف هر نوع نرخ دستوری (به ویژه 28 هزار و 500 تومانی)، هدف گذاری برای رشد و نوسان نرخ ارز در سال1402 در دامنه مشخص و همچنین معرفی ابزار مشتقه ارزی برای ایجاد نظام پرداخت که منجر به کاهش تقاضای احتیاطی واردکنندگان میشود، انجام میپذیرد.

دومین قدم، افزایش هزینه سفتهبازی در بازار داراییها از طریق بهبود حکمرانی ریال است که به وسیلهی شناسایی روابط اشخاص حقیقی، شناسایی روابط اشخاص حقوقی، تفکیک حسابهای تجاری و غیرتجاری و شناسهدار کردن تراکنش های ریالی توسط بانک مرکزی، به اشتراک گذاری دادهها و استفاده هوشمندانه از اطلاعات انبوه در جهت کشف و مقابله با سفتهبازی در همکاری با دستگاه قضایی توسط مرکز اطلاعات مالی وزرات امور اقتصادی و دارایی صورت میگیرد.

سومین قدم، تقویت سیاست پولی بانک مرکزی است. این گزاره از طریق اعطای ذخایر مورد نیاز شبکه بانکی صرفا از طریق عملیات بازار باز یا پرداخت تسهیلات قاعده مند و واکنش بانک مرکزی نسبت به تراکنشهای کلان مالی دولت که موجب نوسان و انحراف هدف عملیاتی میشوند و... صورت میگیرد.

اقدامات بلند مدت مهار تورم

1- کنترل کمیّت نقدینگی و نظارت جدی بر کیفیت توزیع نقدینگی و تسهیلات در اقتصاد؛ این عمل باید با تسویه بخشی از بدهی دولت به بانکها و افزایش سهم تأمین مالی شرکتهای دولتی از مسیر انتشار اوراق بهادار شرکتی به جای دریافت تسهیلات از شبکه بانکی صورت گیرد. همچنین باید بر پرداخت تسهیلات اشخاص مرتبط و تسهیلات و تعهدات کلان بانک ها و مؤسسات اعتباری غیربانکی نظارت صورت گیرد.

2-نظام بانکی باید اصلاح شودکه این کار از طریق ارزیابی کیفیت دارایی بانکها و طبقه بندی بانک ها براساس نسبت کفایت سرمایه و میزان اضافه برداشت از بانک مرکزی صورت میگیرد. همچنین باید از فعالیت بانکهای شدیدا ناسالم جلوگیری شود.

3- اصلاح ساختار بودجه و بهبود تراز عملیاتی بودجه سال 1402 از طریق افزایش سود بازرگانی به منظور جبران کاهش حقوق گمرکی، اصلاح نرخ تسعیر ارز نفت و گاز و همچنین تأمین منابع یارانه نان و خرید تضمینی گندم صورت گیرد.

سایر اقدامات شامل عدم استفاده از قیمتگذاری به عنوان استراتژی مهار تورم، اصلاح ناترازی صندوقهای بازنشستگی، کاهش حجم نقدینگی موجود و تغییر لنگر اسمی است که باید مورد توجه سیاستگذاران قرار گیرد.