بازار سهام پایتخت پس از سه افت هفتگی چگونه صعودی شد؟

به گزارش اقتصادنیوزامور مالی شرکتها دو هفته پرکار را پشتسر گذاشتند و بعد انتشار عملکرد تابستان شرکتها در پایان مهلت قانونی در هفته گذشته عملکرد ماه را روی کدال قرار دادند. انتشار عملکرد ماهانه شرکتها یکی از عملکردهای مثبتی بود که در دوره رئیس فعلی سازمان بورس، شاپور محمدی و از مهر سال ۹۵ آغاز شد و نقش بسزایی در افزایش شفافیت و بهبود کارآیی بازار داشته است. انتشار گزارشهای فصلی و ماهانه به چرخش برخی از گروهها از مدار منفی منجر شد. با این حال همچنان نگرانی از نادیده گرفتن ارزش ذاتی و تمرکز به نوسان روی موج اخبار همچنان سهام را تهدید میکند.

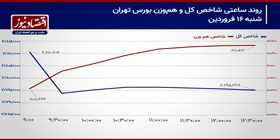

گرچه از تب و تاب معاملات سهام تا حدودی کاسته شده است اما برخی از نشانهها در معاملات چهارشنبه از احتمال وقوع دوباره حرکتهای تودهوار حکایت داشت. حرکت تودهوار یکی از نشانههای پایداری هیجان است که لازم است معاملهگران به آن توجه ویژه داشته باشند. در این خصوص جهش سه درصدی شاخص کل هموزن بار دیگر احتمال نوسان دستهجمعی سهام را افزایش داده است. چنین نوسانات قیمتی سهام که معمولا نشانهای از ضعف تحلیل در بازار است میتواند همانطور که در مسیر مثبت رخ میدهد، مشابه با دوره اصلاح حدود یک ماه قبل، در مسیر نزولی نیز سوهان روح بازار شود. در این میان ارزش معاملات سهام به کمتر از هزار میلیارد تومان رسیده است. میانگین ارزش معاملات خرد بورس در ۱۰روز معاملاتی اخیر (از ۲۲ مهر تا پایان هفته گذشته) نسبت به ۲۵ روز معاملاتی قبل از آن (از میانه شهریور تا ۲۲ مهر) تقریبا نصف شده و به هزار میلیارد تومان رسیده است. ریزش اینچنینی ارزش معاملات در کنار رشد قیمتی سهام میتواند این استدلال را به دنبال داشته باشد که رشد سهام بیش از آنکه به دنبال افزایش تقاضا باشد از عقبنشینی تقاضا وامدار است و این در حالی است که در هفتههای قبل هجوم نقدینگی به رشدهای افسارگسیخته سهام منجر میشد. حال اگر این استدلال در کنار نشانههای نگرانکننده از احتمال شروع دوباره حرکتهای تودهوار مطابق با چهارشنبه گذاشته شود میتواند ریسک ریزش دستهجمعی قیمت را با بهانههای جدید رقم بزند. برخی از این بهانهها که روز چهارشنبه منتشر و در عین حال در فاصله کوتاهی تکذیب شد احتمال اخذ مالیات از عایدی سرمایه یا سود سپرده بود. اینکه سازمان مالیات به دنبال اجرای برنامهای یکپارچه جهت اخذ مالیات از اشخاص حقیقی و همچنین از عایدی سرمایه بوده کاملا مشخص است. در این خصوص آماده کردن اصلاحیه قانون مالیاتهای مستقیم این موضوع را تایید میکند با این حال عقبنشینی دوباره وزارت اقتصاد از این موضوع را تا حدودی میتوان ناشی از واکنشهای عمومی به این اخبار و ریسکهای پیش روی سهام دانست. با این حال همچنان نمیتوان این موضوع را بهصورت کامل کنار گذاشت و بر این اساس در ادامه توضیحات کوتاهی در این خصوص ارائه میشود.

هشدار به هیجان دوباره در سهام

یکی از مواردی که باید پیش از همه به معاملهگران گوشزد کرد توجه به احتمال وقوع دوباره موج هیجانی در سهام است. همانطور که اشاره شد طی هفتههای اخیر تا حدودی شاهد تفکیک مسیر سهام بودیم و این امید به وجود آمده بود که حرکتهای دستهجمعی پس از ریزش پرشتاب شاخص سهام از سقف تاریخی تا ۳۰۰ هزار واحد کمتر مشاهده شود و تجربه اصلاح درسی برای معاملهگران باشد. اما معاملات روز چهارشنبه و صفنشینی برای سهام برخی از گروهها ریسک شکلگیری نوسان تودهای را بار دیگر بالا برده است. در چنین شرایطی معاملهگران باید به ریسک بالای معاملات در موجهای تودهای عرضه و تقاضا توجه داشته باشند.این نگرانی پیش از اصلاح سهام مطرح بود که بخش قابل توجهی از نقدینگی تازهوارد به بورس که ارزش معاملات را در هفتههای پایانی تابستان به بیش از ۲ هزار میلیارد تومان رسانده بود هیچ تجربهای از یک روند اصلاح قوی نداشته و در نتیجه انتظار برای تکرار هیجان در مسیر نزولی وجود داشت. اما در شرایط کنونی این امید وجود داشت که معاملهگران سهام بهخصوص تازهواردان به این موضوع توجه داشته باشند که رشدهای بدون پشتوانه میتواند ریزشهای شدیدی را به دنبال داشته باشد. با این حال به نظر توقع زیادی از معاملهگران وجود دارد و با رویه کنونی احتمالا باید چندین بار دیگر تجربه اصلاحات سنگین در بورس رخ دهد تا بازار از آن درسی که باید را بگیرد گرچه این رویه به زیان عده زیادی منجر شود.در هفتههای قبل به برخی از قواعد کلی که میتواند راهنمای مناسبی برای معاملهگران در سهام باشد اشاره شد. همچنین بر این موضوع تاکید شد که معاملهگران باید درک نسبی از قیمتهای تعادلی و واقعیتهای تعیینکننده ارزش ذاتی داشته باشند. دل بستن به نوسان قیمتی سهام روی موج اخبار و سیگنالها میتواند در مقطعی زیان سنگین را برای معاملهگر به دنبال داشته باشد. این موضوع همچنان در رفتار برخی از معاملهگران و در واکنش به گزارشهای ماهانه برخی از شرکتها مشاهده میشود که میتواند نگرانی را از نوسان آتی سهام بار دیگر افزایش دهد.

عقبنشینی عرضه با انتشار عملکرد تابستان

یکی از مواردی که در پایان رویه نزولی سهام موثر بود انتشار عملکرد تابستان شرکتها بود. برخی از صنایع عملکرد چشمگیری را در تابستان داشتند و رشد سودآوری آنها در ادامه بهار به پایان رویه نزولی سهام کمک کرد. یکی از صنایعی که با انتشار عملکرد تابستان توانست از رویه نزولی بازگردد سهام دارویی بود. سود خالص صنعت دارو در تابستان نسبت به بهار تقریبا دو برابر شد. در این بخش سودهای شناساییشده از عرضههای اولیه که در این صنعت انجام شد نیز نقش موثری در رشد سود خالص صنعت دارو داشته است با این حال همچنان نمیتوان از رشد محسوس سود عملیاتی این صنعت در تابستان نسبت به فصل قبل چشمپوشی کرد. همین موضوع در پایان رویه نزولی شاخص دارویی موثر بود. اما همچنان در اینجا نیز لزوم توجه به قواعدی که در بالا اشاره شد ضروری به نظر میرسد؛ عدم توجه به رشدهای پرشتاب سهام دارویی طی یک سال گذشته میتواند بار دیگر موج اصلاحی را برای سهام این گروه و دیگر گروهها با روند مشابه قیمت رقم بزند.

سودآوری سیمانیها نیز در تابستان نسبت به بهار رشد داشت و همین موضوع به حمایت از سهام سیمانی در مسیر نزولی آمد. اما در این صنعت نیز بار دیگر باید به احتمال افت تولید و فروش در ۵ ماه پایانی سال و همچنین به اثر تغییرات احتمالی یارانه انرژی نیز بر سودآوری این شرکتها توجه داشت. سهام این صنعت نیز در چهارشنبه با صف خرید همراه بود. دو صنعت سیمان و دارو با توجه به تعداد بالای نمادهای زیرمجموعه بهعنوان نمونه در اینجا آورده شد ولی در بسیاری از صنایع میتوان بار دیگر نشانهها از احتمال شکلگیری هیجان را مطرح کرد. این موضوع به معنای عدم ارزندگی دارویی، سیمانی، قندی یا سایر شرکتهای کوچک و بزرگ بازار نیست بلکه هدف، تاکید بر حرکتهای دستهجمعی سهام در معاملات چهارشنبه است که نشانهای از شکلگیری دوباره هیجان است. باید گفت در شرایط کنونی نیز میتوان از همین صنایع که رشدهای عجیب قیمتی را طی یک سال اخیر تجربه کردهاند نمادهایی را مطرح کرد که با توجه به سناریوهای احتمالی در موقعیت جذاب بنیادی قرار دارند با این حال اینکه تمامی شرکتهای صنعت و تعداد زیادی از کوچکترهای بازار بار دیگر با صف خرید همراه شدهاند میتواند از خروج دوباره سهام از مسیر تحلیلی حکایت داشته باشد که میتواند بار دیگر اصلاح شدید را به دنبال داشته باشد و بار تر و خشک سهام با هم بسوزند. گرچه در ریزش هیجانی نیز پشتوانه قدرتمند در برخی نمادها باعث تفکیک سهام در مسیر نزولی میشود.

بزنگاه مالیاتی سرمایهگذاری در دارایی؟

طی ماههای اخیر چند بار در مراجع مختلف خبری احتمال اعمال مالیات بر عایدی سرمایه مطرح شده است. پیش از این در گزارشی با عنوان «شبیهسازی بورس منهای نفت» نیز به بهانه بحث پیرامون حذف احتمالی نفت از بودجه دولت به منابع جایگزین درآمدی دولت اشاره شده بود؛ مالیات بر عایدی سرمایه یکی از منابع جدید مالیاتی بود. البته روز چهارشنبه و با داغ شدن این خبر به سرعت عقبنشینی مدیران اقتصادی را از این موضع شاهد بودیم. موضوع مالیات بر سود سپردههای سرمایهگذاری و همچنین مالیات بر عایدی سرمایه از جمله مواردی است که میتواند در سمت و سوی نقدینگی به سمت بازارها موثر باشد. به این ترتیب تمام یا بخشی از سود حاصل از معاملات داراییها مانند سهام، مسکن و زمین یا خودرو مشمول مالیات بر عایدی سرمایه میشوند و از این محل منبع جدید درآمدی برای دولت ایجاد میشود. یکی از اثرات این مالیات که بعضا در متون مختلف به آن اشاره شده کنترل حرکتهای سفتهبازانه در بازارهای مختلف و در نتیجه کاهش تلاطم بازارها است.مالیات بر سود سپرده نیز موضوع تازهای نیست و هر چند وقت یکبار در اقتصاد کشور مطرح میشود. بعضا فعالان بازار سهام از این موضوع سوءاستفاده کرده و آن را دلیلی برای افزایش ورود نقدینگی به بازار سهام یا سایر بازارها عنوان میکنند. با این حال اینکه مالیات بر سود سپرده تا چه حد کارآمد بوده و در عین حال تلاطمی دوباره را در اقتصاد کشور رقم نمیزند از موارد مورد بحث است که همیشه در زمان انتشار شایعات یا اخبار از این موضوع به سرعت واکنش مقام ناظر در حوزه پولی را به دنبال داشته است که بنا نیست هیچ مالیاتی از سود سپردهها اخذ شود. از طرفی باید اشاره کرد که وضعیت نابسامان ترازنامه بانکها همچنان این ریسک را ایجاد میکند که مالیات بر سود سپرده به جای اینکه از صاحبان سپرده اخذ شود با سودهای ترجیحی پشتپرده، تنها بار را بر ترازنامه بانکها افزایش دهد.

با همه اینها اگر وضعیت کنونی بازارها را حالت تعادلی در نظر بگیریم در صورتیکه میزان مالیات اعمالی بر عایدی از بازار ارز بیشتر از بازار سهام باشد در نتیجه احتمال خروج نقدینگی از بازار ارز و حرکت به سمت سهام وجود دارد. بر این اساس همانطور که در مطالب سایت تحلیلی «دنیای بورس» نیز مطرح شده بود مالیات بر عایدی سرمایه در بازارهای مختلف را باید در مجموعهای در کنار یکدیگر بررسی کرد و در غیر اینصورت اظهارنظر درخصوص اثر این مالیات بر بازارها میتواند تحلیلی کاملا اشتباه را به دنبال داشته باشد. در مثال بالا نقدینگی از بازار ارز احتمالا به بازار سهام حرکت میکند اما اگر با وجود اینکه مالیات بر عایدی در بازارهای مختلف مانند ارز، طلا، بورس و مسکن اعمال میشود مالیاتی از سود سپرده اخذ نشود باید به جذابیت ویژه سپردههای سرمایهگذاری و خروج نقدینگی از بازارها و در ادامه افزایش سپردههای سرمایهگذاری اشاره کرد. بر این اساس سناریوهای متناقضی را میتوان در نتیجه اعمال مالیاتهای مستقیم مطرح کرد و شاید همین پیچیدگی موجود است که هر وقت پای عمل میرسد وزیر اقتصاد یا رئیس کل بانک مرکزی سریع به تکذیب اعمال هر گونه قانون مالیاتی جدید تاکید میکنند. با این حال آیا معاملهگر باید این موارد را بهصورت کامل کنار بگذارد. باید گفت تنگنای بودجهای دولت تقریبا بر هیچکس پوشیده نیست. برخی از کارشناسان اقتصادی البته همین تنگنا که به لطف تحریمها ایجاد شده است را سبب خیر میدانند که دولت را به سمت اصلاحات اقتصادی سوق بدهد و تلاش برای ترک اعتیاد بودجه دولت از نفت یا حذف یارانههای پنهان و ناعادلانه انرژی به کار گرفته شود. به هر حال در شرایط کنونی ممکن است هیچیک از تهدیدهایی که مطرح میشود برای معاملهگر بورسی دارای اهمیت نباشد اما همچنان باید تاکید داشت که هر چه به موعد ارائه بودجه دولت به مجلس و موجهای خبری از بودجه سال ۹۹ کشور نزدیک میشویم معاملهگران باید نگاه دقیقتری به تحلیلها و اخبار داشته باشند.

سرنوشت مبهم کالاییهای بورس

چند ماه است که نگرانی از وقوع رکود در اقتصاد جهانی سرمایهگذاران سهام کالایی را در فاز احتیاط قرار داده است. گرچه عملکرد نسبتا خوبی از نیمه نخست شرکتها منتشر شد اما همچنان نگرانی در این خصوص وجود دارد. طی روزهای اخیر نیز اخبار زیادی از اقتصاد جهانی و به خصوص بزرگترین اقتصاد یعنی آمریکا منتشر شد که نوسان بازارها را به دنبال داشت. رشد تولید ناخالص داخلی آمریکا برای فصل سوم ۲۰۱۹ حدود ۹/ ۱درصد گزارش شد که از انتظارات بهتر بود اما همین موضوع اثر دوگانه را بر قیمت کالاها در بازار جهانی داشت. اثر آمار و سیاستگذاریهای جدید بر قیمت کالاها را در شرایط کنونی نمیتوان یکجانبه تحلیل کرد؛ برای مثال تحلیل اینکه با کاهش نرخ بهره باید در انتظار رشد قیمت کالاها بود شاید در شرایط کنونی چندان درست نباشد. فدرالرزرو آمریکا نرخ بهره را ۲۵/ ۰ درصد دیگر کاهش داد و این موضوع گرچه با فشار بر ارزش دلار باید حامی قیمت کالاها در بازار جهانی باشد اما یکی از موارد اصلی که اعضای فدرالرزرو بر آن تاکید داشتند نگرانی از اقتصاد جهانی است و همین موضوع باعث شده که فدرالرزرو را به کاهش دوباره نرخ بهره آمریکا مجبور سازد. آمار شاخص خرید مدیران آمریکا همچنان زیر سطح ۵۰ قرار دارد و رویه انقباضی اقتصاد آمریکا را طی ماههای متوالی نشان میدهد. سیگنالهای متناقضی از سوی طرفین در جنگ تجاری مطرح میشود. یک روز طرف چینی ابراز خوشبینی میکند و طرف آمریکایی کارشکنی را در پیش میگیرد و روز دیگر طرف چینی نسبت به حصول توافق بدبین است و اما طرف آمریکا به حصول یک توافق جامع خوشبین است. فرصتی که برای امضای متن اولیه توافق در شیلی میان دو اقتصاد بزرگ دنیا وجود داشت نیز به دلیل ناآرامیهای این کشور فعلا از دست رفته است. در چنین وضعیتی نمیتوان پیشبینی دقیقی از رویه آتی قیمت کالاها داشت. گروه کالایی بورس تهران علاوه بر مواجه بودن با چنین سیگنالهایی از بازار جهانی با رویهای مبهم از آینده قیمت انرژی و احتمال حذف یارانههای انرژی در اقتصاد کشور نیز مواجه است. بعضا شنیده میشود که با هرگونه افزایش قیمت انرژی مخالفت میشود با این حال اقتصاد کشور در شرایط عادی به سر نمیبرد که رویه اشتباه سیاستگذاری گذشته را تحمل کند و در نتیجه نمیتوان تنها به اظهارنظرهای کنونی برای اصلاحات احتمالی دلخوش بود. بهصورت کلی نگرانی از کاهش محسوس قیمت کالاها اعم از محصولات فولادی، پتروشیمی یا سایر موارد کاملا در بورس تهران مشاهده میشود. گرچه بعضا عملکرد تابستان شرکتهای کالایی مناسب بود اما ریسکهای موجود همچنان مانعی در برابر نوسان قیمتی سهام قرار داده است. از طرفی رویه مبهم سیاستگذاری در اقتصاد کشور نیز رویه تحلیلی سهام را مشکلتر ساخته است. در چنین شرایطی شاید باید حتی به بازار حق داد که به جای استراتژی بلندمدت در معاملات خود، روی موج اخبار روزانه تصمیمگیری کند.