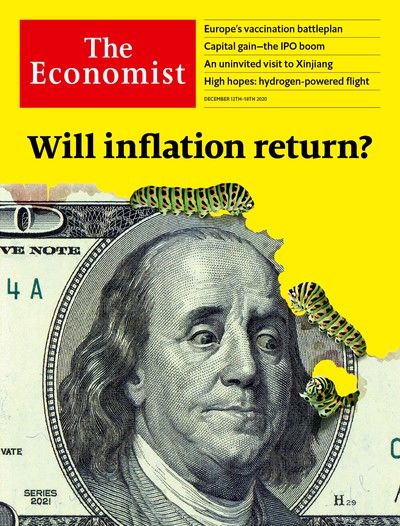

انفجار تورم در پساکرونا؟

به گزارش اقتصادنیوز؛ نشریه هفتگی اکونومیست در سرمقاله شماره ۱۲ دسامبر ۲۰۲۰ با عنوان «آیا پس از پاندمی، تورم یازخواهدگشت؟» نوشته است:

«تورم پایین زیربنای سیاست اقتصادی امروز [در کشورهای توسعهیافته] است، اما دوام آن تضمینشده نیست.

اقتصاددانان عاشق اختلافنظر افکنی هستند، اما تقریباً همه آنها به اتفاق خواهند گفت که تورم مرده است. فرضیه "تورم پایین" در سیاستهای اقتصادی و بازارهای مالی جا خوش کرده است. به همین دلیل است که بانکهای مرکزی میتوانند نرخ بهره را به حدود صفر برسانند و کوهی از اوراق قرضه دولتی را خریداری کنند؛و بر همین مبناست که دولتها برای نجات اقتصاد از پیامدهای شیوع کرونا، به هزینههای حماسی و استقراضهای افراطی روی آوردهاند؛ و چرا در جهان اغنیاء* رسیدن بدهی دولتی به حدود 125 درصد از تولید ناخالص داخلی بهندرت خم به ابروی کسی آورده است؟ (*Rich-World: جهان ثروتمند یا اغنیاء، اشاره به کشورهایی که اقتصاد بزرگ و قدرتمند دارند مثل دولتهای عضو G7 یا G20)

حتی وقتی تعداد بستریهای مبتلا به کرونا در آمریکا از ۱۰۰هزار مورد عبور میکند، تکاپو برای بازدهی، شاخص سهام S&P500 را به بالاترین سطوح سوق داده میشود. تنها راه برای توجیه چنین بازار سهام داغ و پررونقی، این است که انتظار یک بازگشت اقتصادی قوی اما بدون تورم در سال 2021 و پس از آن وجود دارد.

با این حال یک گروه به طور فزایندهای آواز مخالفت سر میدهند و بر این باورند که بعد از پاندمی کرونا، امکان پدیدار شدن دوران تورم بالاتر در جهان وجود دارد. استدلال آنها به ندرت منکوبکننده است، اما خالی از لطف هم نیست. حتی احتمال پایین بروز موج تورم نگران کننده است، زیرا سهام اوراق بدهی بسیار بزرگ و ترازنامههای بانک مرکزی متورم است. بنابراین به جای نادیده گرفتن خطر، دولتها باید با اقدامات عاجل، خود را در مقابل احتمال بروز آن بیمه کنند.

در دهههای گذشته، و از زمانیکه مارگارت تاچر هشدار داد که دور باطل افزایش قیمتها و دستمزدها به "اضمحلال" جامعه میانجامد، کشورهای ثروتمند تورم پایین را امری بدیهی انگاشتهاند. قبل از شیوع کرونا حتی یک بازار کار بسیار رقابتی هم نمیتوانست قیمتها را به سمت بالا هدایت کند. ولی اکنون لشکری از مردم، بیکار هستند.

بسیاری از اقتصاددانان تصور میکنند که غرب و به ویژه منطقه یورو در مسیر ژاپن قرار گرفته است که در دهه 1990 دچار تورم منفی (کاهش قیمتها) شد و از آن زمان در تقلای این است که نرخ رشد قیمتها را به مراتب بالاتر از صفر نگه دارد.

پیشبینی پایان این روند نوعی ارتداد است. پس از بحران مالی، برخی از شاهینها*(راستگرایان افراطی) هشدار دادند که خرید اوراق قرضه توسط بانکهای مرکزی (معروف به سیاست تسهیل کمّی یا QE**) تورم را دوباره زنده میکند. در نهایت چنین هشدارهایی احمقانه به نظر میرسیدند.

*شاهین یا شاهین تورمی ( Hawk or Inflation Hawk): بطور کلی شاهین به عنوان نماد راستگرایان افراطی و محافظهکاران تندرو استفاده میشود. شاهینها در سیاست اغلب به جنگطلبان و در مقابل کبوتر به سیاستمداران صلحطلب اطلاق میشود. شاهین در اقتصاد و سیاستهای مالی به مشاوران متنفذی گفته میشود که به منظور کنترل تورم، نرخهای بهره نسبتاً بالا را ترجیح میدهند. به عبارت دیگر، بیشتر نگران فشار رکودی هستند که منجر به نرخ تورم بالا میشوند، و کمتر به فکر رشد اقتصادی است.

**تسهیل یا تخفیف کمّی (QE یا Quantitative Easing): نوعی سیاست پولی نامتعارف است که در آن بانک مرکزی برای افزایش عرضه پول و تشویق اعطای وام و سرمایهگذاری، اوراق بهادار بلند مدت را از بازار آزاد خریداری می کند.

سه استدلال تورمگرا

اگرچه همچنان استدلالهای قابل قبولی وجود دارد که احتمال بروز تورم را پایین نشان میدهد و یا [در صورت بروز] میزان آسیب و تداوم آن را اندک تلقی میکند، اما امروز -پس از یک دوره بحران شیوع کرونا- استدلالهای تورمگرا به مراتب قویتر به نظر میرسد.

۱. رشد تقاضا در پساکرونا

بر اساس اولین استدلال مطرح شده، یکی از ریسکهای پیش رو، انفجار موقتی تورم در سال آینده است. برخلاف دوره پس از بحران مالی، در سال 2020 اقدامات گستردهای در زمینه عرضه پول در جهان اغنیاء صورت گرفته است؛ زیرا بانکها آزادانه وام میدهند.

مردمی که در خانه قرنطینه بودند، برخی هزینههای سابقاً رایج را صرف نکرده و پسانداز بانکی آنها بیشتر شده است؛ اما به محض واکسیناسیون و رهایی از بند محدودیتها، بازار شاهد مصرفکنندگان پرشور و ولخرجی خواهد بود که با فشار تقاضا، توانایی شرکتها [در سمت عرضه] را برای بازیابی و گسترش ظرفیت خود به چالش میکشد، و در نهایت باعث افزایش قیمتها میشود. اقتصاد جهانی در حال حاضر نیز نشانههایی از رنج ناشی از تنگناها را بروز میدهد. به عنوان مثال قیمت مس 25 درصد بیشتر از آغاز سال 2020 است.

۲. عقبنشینی جهانیسازی

جهان باید بتواند چنین موج تورمی را مدیریت کند. اما استدلال دوم تورمگرا این است که فشارهای قیمتی مزمنتر نیز پدیدار میشوند ، زیرا نیروهای ساختاری ضدتورم معکوس عمل میکنند.

در کشورهای غربی و آسیای شرقی بسیاری از جوامع در حال پیر شدن هستند و این امر منجر به کمبود نیروی کار میشود. برای سالها، جهانیسازی (Globalization) با ایجاد بازارهای کارآمدتر برای کالا و نیروی کار، تورم را کاهش داده است. اکنون جهانیشدن در حال عقبگرد است.

۳. همراهی سیاستگذاران

استدلال سوم تورمگرا این است که سیاستمداران و مسئولان ازخودراضی شدهاند. فدرال رزرو میگوید که قصد دارد از هدف تورمی ۲درصدی خود عبور کند تا آنچه از دست رفته را جبران کند. همچنین بانک مرکزی اروپا که در 10 دسامبر محرکهای مالی بیشتری را اعلام کرد، هنوز ممکن است از این الگو پیروی کند.

با توجه به بار سنگین پرداخت هزینههای مورد نیاز جمعیت سالخورده و مراقبتهای بهداشتی، سیاستمداران به طور فزایندهای به ایجاد کسری بودجه بزرگ متمایل خواهند شد.

بازگشت تورم در ۲۰۲۱؛ موقت یا ماندگار؟

آیا ممکن است این استدلال ها صحت داشته باشد؟ بازگشت موقت تورم در سال آینده کاملاً امکان پذیر است. در وهله نخست میتوان از آن استقبال کرد؛ به عنوان نشانهای از بهبود اقتصاد از دام پاندمی کرونا. این مقدار ناچیزی بدهی را افزایش میدهد. سیاستگذاران حتی ممکن است نفس راحتی بکشند، به خصوص در ژاپن و منطقه یورو، جایی که قیمتها در حال کاهش هستند (اگرچه ممکن است تغییرات سریع در الگوی مخارج مصرفکنندگان، آمار را بهم ریخته باشد).

احتمال بروز دوره تورمی پایدار همچنان پایین است. اما اگر بانکهای مرکزی برای کنترل روند رشد قیمتها مجبور به افزایش نرخ بهره شوند، عواقب آن جدی خواهد بود. بازارها زمین میخورند و بنگاههای بدهکار فلج خواهند شد. از همه مهمتر، هزینه کامل ترازنامه بسیار منبسط دولتی -بدهی دولتها و تعهدات بانکهای مرکزی- به طرز نگرانکنندهای ظاهر خواهد شد. درک چرایی این امر، نیازمند لحظهای نگرش در چگونگی سازمانیافتگی آنها است.

راز کثیف دولتها

با وجود تمام صحبتهایی که امروز در مورد "قفل کردن" نرخهای بهره روی ارقام پایین برای مدت طولانی وجود دارد، راز کثیف دولتها این است که آنها برعکس عمل کردهاند و با صدور اوراق بدهی کوتاهمدت روی پایین ماندن نرخهای بهره کوتاهمدت شرط بستهاند. به عنوان مثال، متوسط سررسید خزانه داری آمریکا از 70 ماه به 63 ماه کاهش یافته است.

بانکهای مرکزی نیز شرطبندی مشابهی کردهاند. از آنجا که منابعی که برای خرید اوراق قرضه ایجاد میکنند، دارای نرخ بهره شناور است، بنابراین با استقراضهای کوتاهمدت قابل مقایسه است. در ماه نوامبر، ناظر مالی بریتانیا هشدار داد که ترکیبی از صدور اوراق جدید و QE (تسهیل کمّی) باعث شده است که هزینههای خدمات بدهی دولت تا ۲برابر بیشتر از ابتدای سال و تقریبا تا ۳برابر بیشتر از سال ۲۰۱۲ متأثر از نرخهای کوتاهمدت باشند.

در ستایش ایمنسازی

بنابراین گرچه احتمال ترس از تورم فقط اندکی افزایش یافته است، اما عواقب آن بدتر خواهد بود. بنابراین؛

کشورها باید با سازماندهی مجدد تعهداتشان، خود را در برابر این خطر بیمه کنند.

دولتها باید با صدور اوراق بدهی بلندمدت، هزینه محرکهای مالی را تأمین کنند.

اکثر بانکهای مرکزی باید روند معکوس قاعده QE را شروع کنند و به جای آن با منفی در نظر گرفتن نرخ بهره کوتاهمدت، سیاستهای پولی را شل کنند.

وزارتخانههای دارایی باید ریسکهای پذیرفته شده توسط بانک مرکزی را در بودجه بندی خود لحاظ کنند (و منطقه یورو باید ابزاری بهتر از QE برای متقابلسازی بدهیهای کشورهای عضو خود پیدا کند).

کوتاه شدن سررسید ترازنامه دولت -مانند سال 2020- تنها باید آخرین پناهگاه باشد، نه اینکه به ابزار اصلی سیاستهای اقتصادی تبدیل شود.

این احتمال وجود دارد که تورمگراها در اشتباه باشند. حتی میلتون فریدمن، اقتصاددان معتقد به مکتب اصالت پول (مانیتاریسم*) ، که خود الهامبخش تاچر بود، در اواخر عمر خود پذیرفت که رابطه کوتاهمدت میان عرضه پول و تورم از بین رفته است.

اما شیوع کرونا ارزش آمادگی برای وقایع نادر اما ویرانگر را به جهانیان نشان داده است. بازگشت تورم نیز نباید از این قاعده مستثنی باشد.

*مانیتاریسم: پولگرایی یا باور به اصالت پول یک مکتب فکری در اقتصاد پولی است که بر نقش دولت ها در کنترل میزان پول در گردش (اعم از ارز فیزیکی، سپرده و ...) تأکید دارد. نظریه پولگرایی بر این باور است که تغییرات و تنظیمات عرضه پول، تأثیر عمدهای بر تولید ملی در کوتاه مدت، سطح قیمتها در دورههای طولانیتر و بطور کلی عملکرد اقتصاد -انقباض یا انبساط آن- دارد. میلتون فریدمن، نوبلیست آمریکایی یکی از مهمترین اقتصاددانان مانیتاریست بوده است.