تعقیب و گریز بورس و نرخ تورم+نمودار

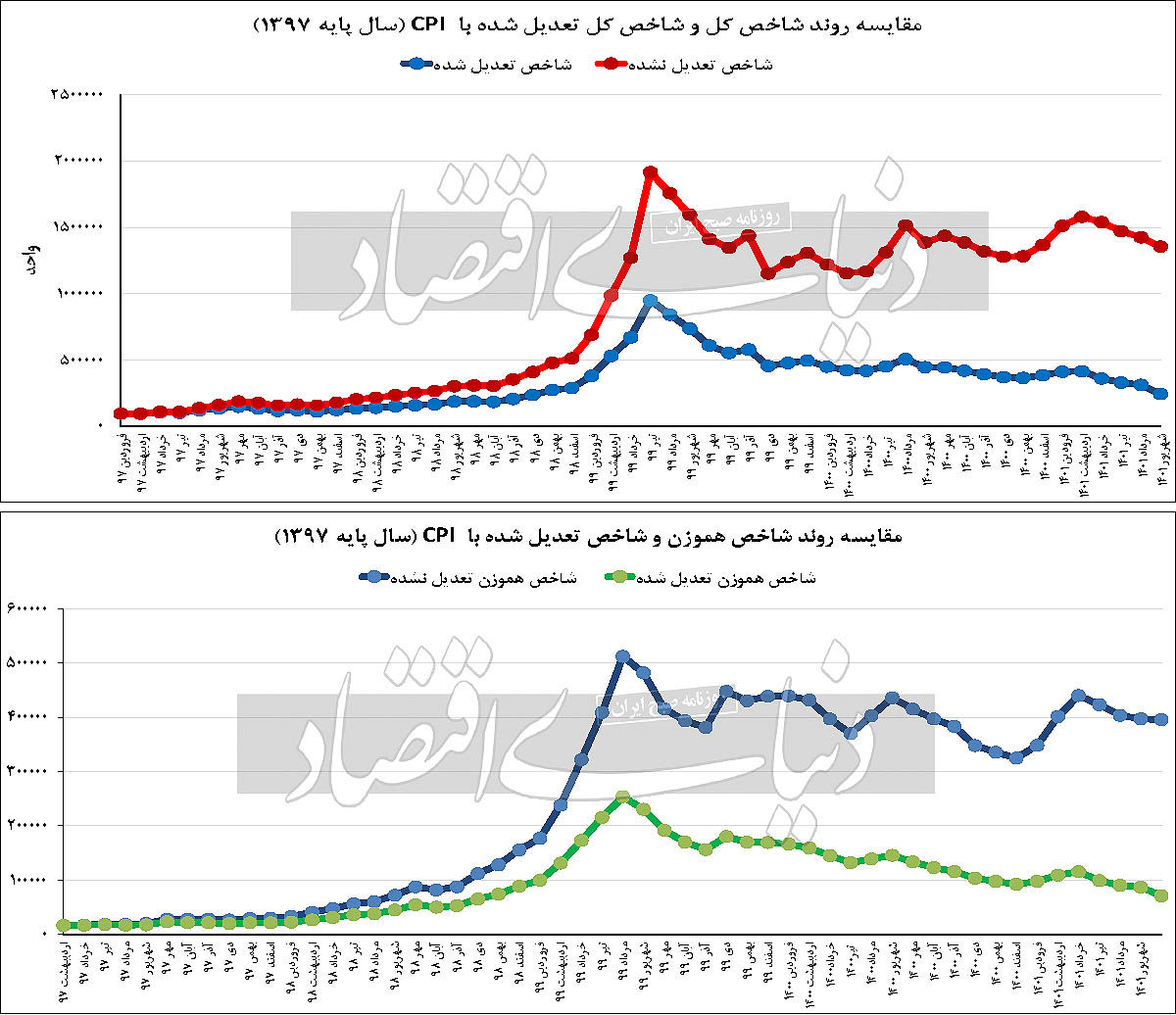

به گزارش اقتصادنیوز به نقل از دنیایاقتصاد، یکی از روشها برای فهم دقیق از بازدهی بورس، تعدیل شاخص کل با شاخص قیمت مصرفکننده است که تورم بهوسیله آن محاسبه میشود. با این شیوه، آماری حاصل میشود که میتواند تغییرات واقعی نماگر بازار سرمایه را نشان دهد. تحلیل «دنیای اقتصاد» از این آمار نشان میدهد که شاخص کنونی بازار سرمایه با آخرین روزهای آذرماه سال ۹۸ یعنی زمانی که شاخص در محدوده ۳۵۴ هزار واحدی قرار داشت، برابری میکند. از سوی دیگر بازده واقعی بازار نه تنها در سال جاری منفی بوده، بلکه حتی به سبب روند صعودی تورم بازده سال ۱۴۰۰ نیز منفی بوده است. این در حالی است که بازده سال ۹۹ بدون تعدیل ۷۷/ ۷۶ درصد و با تعدیل تورم تنها ۲۷/ ۱۸ درصد بوده است. این سری زمانی مؤید آن است که حباب ایجاد شده در پایان سال ۹۸ و نیمه اول سال ۹۹، بهطور کامل تخلیه شده است. به نظر میرسد عملکرد بازار سهام نه فقط در شرایط کنونی بلکه در سالهای گذشته نیز تحت تاثیر سیاستگذاریهای نابجا و دخالتهای بیمورد در کنار بلاتکلیفی در حوزه سیاست خارجی آسیب دیده است.

![]()

![]()

![]()

بررسیهای «دنیایاقتصاد» نشان میدهد که شاخصکل بورس در شرایط کنونی اگرچه با قرارگرفتن در ابرکانال یکمیلیون و 300هزار واحدی فاصله زیادی با سالهای 97 و 98 دارد اما اگر دادههای تاریخی را بر مبنای تورم تعدیل کنیم به این نتیجه خواهیم رسید که شاخص در محدوده فعلی در سطحی مشابه آذرماه سال98 یعنی سطح 353هزار واحد قرار گرفته است. بر این اساس میتوان گفت که بیاعتمادی شدید به بازار سرمایه در کنار رفت و برگشت مذاکرات برجامی کار را بهجایی رسانده که در دوران افول بازار سهام دیگر نه کسی توانسته خود را با سرمایهگذاری در بازار از گزند تورم نجات دهد و حتی با حضور بلندمدت در این بازار بازدهی واقعی برای خود بهدست آورد.

بستر تورمخیز بازارها

تورم را میتوان یکی از نامآشناترین مشکلات اقتصاد ایران دانست. بررسیها نشان میدهد که کشور چه در آن زمانیکه وجود تورمهای دو رقمی در جهان امری غیرمعمول نبود و چه حالا که دیگر جزئی معمول در اقتصاد بسیاری از کشورها نیست با تورمهای بالا دستبهگریبان بوده است. بررسیها نشان میدهد که اگرچه تا چند سالقبل نرخ تورم 20درصدی به رقمی عادی و میانگینی قابلانتظار برای اقتصاد ایران تبدیل شده بود با این حال این احتمال وجود دارد که به سبب افزایش این نرخ در سالهای قبل، تورم کشور به سبب برخی مشکلات ساختاری در محدوده بالاتری از قبل قرار گیرد. در حالحاضر گفتههای بسیاری از کارشناسان اقتصادی حکایت از این واقعیت تلخ دارد که نهاد دولت در ایران برخلاف اغلب کشورهای جهان به کاهش هزینههای خود توجهی ندارد و برای بستن بودجه نهتنها نمیتواند از بسیاری از هزینههای خود بکاهد، بلکه ناگزیر است تقریبا همهساله بر مقدار اسمی و حتی حقیقی آن بیفزاید. همین امر سبب میشود تا در شرایطی که استقراض مستقیم از بانک مرکزی امری خلافقانون است، دولتها سعی کنند تا با روشهای غیرمستقیم برای مثال قرضگرفتن از بانکهای تجاری دست در جیب بانک مرکزی کنند. بررسیها نشان میدهد که در طول سالهای اخیر روند ادامهدار افزایش نقدینگی در ایران تا جایی ادامه داشته که تنها ظرف مدت چند سال این رقم از محدوده هزارهزار میلیاردتومان به 5250هزار میلیاردتومان رسیده است. آخرینبار در بهمنماه سال94 سطح نقدینگی کشور زیر محدوده 1000هزار میلیاردتومان بوده است.

در چنین شرایطی طبیعتا وقتی برای مدتی طولانی سایه تورم و مخصوصا انتظارت تورمی بر سر اقتصاد یک کشور باشد، مردم با ولع بیشتری پول خرج خواهند کرد. این به آن معنا خواهد بود که در چنین جامعهای چون سرعت بیارزش شدن پول بالا است، سرعت گردش پول نیز بهطور معمول در مقادیری متناسب با روند صعودی انتظارات تورمی بیشتر میشود. وقتی امیدی به آینده نداشته باشید طبیعتا سعی خواهید کرد مصرف فردا را همین امروز انجام دهید. اما یک مشکل در این میان وجود دارد. مردم در شرایطی پول خود را تماما هزینه میکنند که دستکم امیدی به آینده نیز داشته باشند. هیچکس دلش نمیخواهد در شرایطی که ارزش دارایی هر روز در یک اقتصاد رو به کاهش است با دست خالی به استقبال فردا برود. دقیقا به همین دلیل است که در شرایط افزایش تورم بهخصوص در کشورهایی که شیب رشد قیمتها در آنها بالا است، بهجز کالاهای مصرفی داراییها نیز با سرعت قابلتوجهی رو به افزایش میگذارند. از جمله این داراییها میتواند به ملک، طلا، ارز و سهام اشاره کرد. اقتصاد ایران در حالی سالهای تورمی اخیر را سپری کرده که از این وضعیت مستثنا نبوده و تنها در فاصله بین سالهای 96 تا اکنون در داراییهایی نظیر دلار، رشد قیمت از کانال 3هزارتومان تا 33هزارتومان را شاهد بوده است. طبیعتا قیمت سایر داراییها نیز در این مدت متناسب با همین میزان تغییر کرده است. حال این سوال مطرح میشود که رابطه مذکور تا همیشه پابرجاست؟

بورس؛ ارتباطی که نقض شد

بررسیها نشان میدهد که در ظاهر این ارتباط میان تورم با بازار سهام نقض شده است. بورسیها در شرایطی سالجاری را آغاز کردند که انتظار داشتند تا برای گذر روزهای بحرانی سالهای 99 تا 1400 این سال، سالخوبی باشد. در ابتدای سالجاری بررسیها نشان میداد که با توجه به انتظارات بالای تورمی و افت قابلتوجهی که ارزش سهام در سالهای قبل داشته است، واگرایی رخداده میان تورم و شاخصهای سهام خاتمه خواهد یافت، با اینحال این آرزو جامه واقعیت نپوشید و تا به اینجای سال بازار یادشده به سطوح موردانتظار سهامداران دستنیافت. بررسیها نشان میدهد که عوامل متعددی سببشده تا بازار یادشده نتواند به مسیر صعودی ایجاد شده در ابتدای سال ادامه دهد. از جمله این موارد میتوان به تداوم ریسکهای بالای سیستماتیک اشاره کرد که سایه نامبارک آن همواره بر اقتصاد کشور سایه افکنده است. از سویی دیگر بررسیها نشان میدهد که در طول این مدت آنچه که توانسته ضربهای مهلکتر از ریسکهای یادشده بر اقتصاد کشور بزند، نااطمینانی بوده که نسبت به سازوکار خود بازار سرمایه وجود دارد. دادههای «دنیایاقتصاد» حکایت از این واقعیت دارد که بورس تهران اگرچه در طول مدت سالهای 97 تا میانه 99 بازدهی مثبت را به ثبت رسانده اما در شرایط پس از آن تحتتاثیر اتخاذ سیاستهای خلقالساعه، ناامنشدن محیط سرمایهگذاری در داخل بازار سهام و محیط کلان راه را برای خروج پیوسته از این بازار هموار کرد. بررسیها نشان میدهد که خروج پول از بورس در سالهای گذشته به شکلی بیوقفه ادامه داشته است، با اینحال شاید با وجود رشد قابلتوجه شاخص در سال99 کمتر کسی بتواند باور کند که بهطور واقعی شاخصکل از دستاورد آن سالنیز پایینتر رفته است. بررسیهای «دنیایاقتصاد» از این واقعیت حکایت دارد که در صورت درآمدن تورم از دل شاخص و واقعیکردن آن نماگر یادشده در جایی پایینتر از سطح یکمیلیون و 317هزار واحدی فعلی باشد، با اینحال یافتههای «دنیایاقتصاد» حکایت از این واقعیت دارد که شاخص بورس برآمده از کسر تورم در آذرماه سال98 ایستاده است. در آن زمان شاخصکل در سطح 353هزار واحد قرار داشته است. این به آن معنا است که با توجه به دوره مدت بررسی که آخرین روز آن 31 شهریور سالجاری است و شاخص در محدوده یکمیلیون و 355هزار واحدی قرار داشته در عمل اگر مبنای بازدهی را دماسنج اصلی بازار در نظر بگیریم هیچ دستاورد مثبتی برای بورس از آذرماه 98 تاکنون باقی نمانده است. بهعبارت ساده بورس تهران نهتنها از تورم سالجاری جا مانده است بلکه بهرغم بازده مثبت در سال99 حتی چیزی از بازه نجومی آن سال باقی نمانده تا سرمایهگذاران به آن دلخوش کنند.

پیامدهای بورس معطل

بر این اساس میتوان اینطور در نظر گرفت که اگرچه بورس در بلندمدت از لحاظ اسمی بازده مطلوبی کسب کرده است اما در واقعیت و با گذر از آمارهای اسمی نتوانسته بازده واقعی نصیب بورسیها کند. این رابطه دقیقا برای شاخص هموزن نیز شاخص است. بر حسب اتفاق این نماگر نیز در طول مدت بررسی که از فروردینماه 97 تا شهریور سالجاری را شامل میشود عقبگردی جدی داشته و بر اساس دادههای واقعی در محدوده آذرماه سال98 قرار گرفته است. بر این اساس میتوان گفت که بورسیها اگرچه در وضعیت کنونی راه چندانی برای بازگشت به رونق نداشتهاند اما در مقایسه با بازارهای دیگر نیز شاهد ثبت عملکردی عجیب در بازارهای رقیب نبودهاند. بررسیها نشان میدهد که هم قیمت ارز و هم سکه (که البته بهجز عوامل داخلی از قیمت جهانی اونس نیز اثر میپذیرد) در طول سالهای مورد بررسی به وضعیت بورس بیشباهت نبوده است؛ در واقع تورم در طول این مدت کاری با جامعه ایران کرده که همه به اشتباه فرض را بر کسب بازدهی و میلیونیشدن شاخص گذاشتهاند؛ این در حالی است که شاخص تعدیلشده با تورم دنیایاقتصاد حکایت از قرارگرفتن این نماگر در سطح 737هزار واحدی دارد. از این نظرگاه شاخص دومیلیون و 100هزار واحدی بورس که در میانه معاملات روز 19 مردادماه سالجاری به این نقطه رسیده با کسر تورم حتی به سطح یکمیلیون واحد نیز نرسیده بود.