پیغام انتظارات تورمی

با فرض اینکه شوک سیاسی جدیدی رخ ندهد (که البته وقوع چنین شوکی بهدلیل تلاش دیپلماتیک دولت از یک طرف و ملاحظات طرفهای منازعه ایران از طرف دیگر نسبتا کماحتمال است)، آنگاه در طول ماههای باقیمانده سال نرخ تورم ماهانه احتمالا در سطوح کنونی یا اندکی پایینتر تداوم مییابد، نرخ تورم نقطه به نقطه در سطوح بهطور قابل توجه پایینتری قرار میگیرد و بسیار محتمل است که به زیر ۳۰درصد برسد و نرخ تورم متوسط سالانه نیز گرچه روند نزولی ملایمی را دنبال میکند، اما بنا به خاصیت محاسباتی به حدود ۴۰درصد میل میکند.

با این حال، ماهیت پیچیده تحولات اقتصاد کلان به ما اقتصادخواندهها یادآوری میکند که درست عکس توصیه جان کنت گالبرایت برای مورخان را پیروی کنیم (گالبرایت مورخ باتدبیر را کسی میدانست که ریسک نکند در مورد تاریخ نزدیک چندان با جزئیات قلمفرسایی کند. اما اگر گالبرایت اقتصاددان باتدبیر را توصیف میکرد احتمالا او را کسی میدانست که ریسک نکند در مورد آینده دورتر به پیشبینی بپردازد). ازآنجاکه آخرین چشمانداز تورم پیش رو را نرخ تورم ماهانه بهتر نمایان میکند، بهتر است نگاهی به نرخ تورم ماهانه و دلالتهای آن بیندازیم.

بااینحال، ملاحظات اقتصاد سیاسی دستیابی به چنین هدفی را برای دولت تا حدی پرهزینه میکند و منظور از دشواری هم ناممکن بودن نیست، بلکه کماحتمال بودن آن از منظر اقتصاد سیاسی است. دلالت سوم و بسیار بااهمیت روند دادههای تورم ماهانه از ابتدای سال و وضعیت آن در شهریور1402 آن است که انتظارات تورمی نقش بسیار با اهمیتی در صعود و فرود موقتی تورم بازی میکند (البته دادههای قبل از آن نیز همین دلالت را دارد) و در نتیجه یکی از قدرتمندترین اقدامات سیاستگذاری برای کنترل سریع تورم آن است که انتظارات تورمی را کاهش دهیم. اگر بخواهیم دلالت تورم شهریورماه را برای عموم مردم و فعالان اقتصادی ذکر کنیم، بهطور خلاصه آن است که به نظر نمیرسد تغییر مسیر جدی برای تورم در طول ماههای پیش رو وجود داشته باشد.

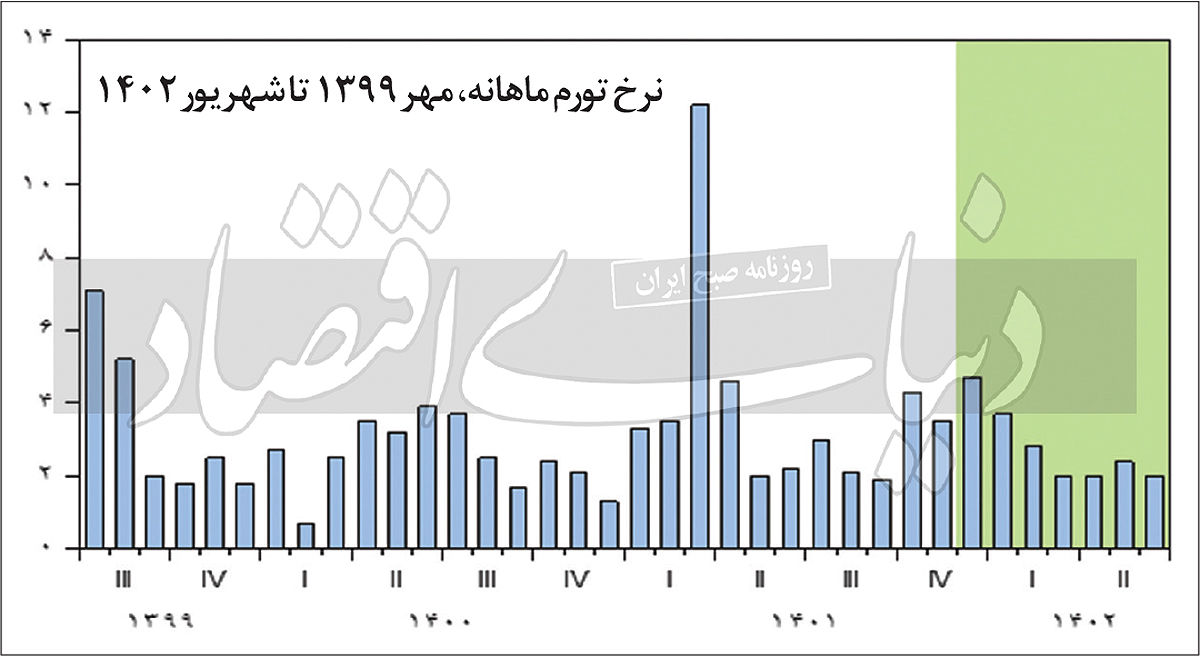

همانطور که نمودار بالا نشان میدهد، پس از آنکه نرخ تورم ماهانه متعاقب جهش خرداد 1401 متاثر از حذف ارز ترجیحی شروع به فروکش کرد، در نیمه دوم سال متاثر از شکلگیری فضای عدم اطمینان شدید و افزایش شدید انتظارات تورمی نرخ تورم ماهانه هم شروع به افزایش کرد. اینکه چرا ادعا میکنیم عدماطمینان شدید و انتظارات تورمی اسباب افزایش تورم ماهانه را فراهم کرد آن است که قیمتهای همه داراییها در اواخر سال1401 دچار جهش محسوس شدند. بهطور طبیعی، هنگامی که انتظارات تورمی افزایش شدیدی را از خود نشان دهد، ابتدا در قیمت داراییها انعکاس مییابد و با تاخیر در قیمت کالاها و خدمات منعکس میشود.

این گزاره رایج در میان ما اقتصادخواندهها که «نرخ ارز لنگر انتظارات تورمی است» به نظر نمیرسد گزاره بسیار مستحکمی باشد و احتمالا برداشت دقیقتر آن است که انتظارات تورمی خود لنگر است و افزایش و کاهشهای انتظارات تورمی اولین جایی که خود را ظاهر میکند، بازار ارز است و دلیل این موضوع نیز نقدشوندگی بالای ارز، عدم نیاز به سرمایه زیاد برای سرمایهگذاری در ارز، عدم نیاز به دانش حرفهای چندان برای معامله ارز و مهمتر از همه محفوظ بودن از نظارت و کنترل دولت(البته تاکنون) است. لذا، شاید تحلیل جامعتر آن باشد که به دلیلی انتظارات تورمی دچار صعود یا فرود میشود و اولین جایی که خود را نمایان میکند بازار ارز است و چون ما دادهای راجع به انتظارات تورمی در دست نداریم، جهش نرخ ارز را که اولین پیامد افزایش انتظارات تورمی است، بهعنوان عامل افزایش انتظارات تورمی و تورم واقعی تصور میکنیم و البته ادبیات مرتبط با موضوع نه فقط در ایران بلکه در مجموع به همین تصور گرایش دارد.

من تحلیل خود را که خلاف ادبیات نسبتا متداول است، مبنا قرار میدهم و انتظارات تورمی را عامل صعود و فرودهای موقتی قابل توجه نرخ تورم و همچنین نوسان قیمت داراییها قرار میدهم. البته، شاید تصویر کاملتر این باشد که انتظارات تورمی و نرخ ارز اثر متقابل نیز دارند. با این حال، باید تذکر دهم که عامل بلندمدت شکلگیری تورم انتظاری و واقعی هر دو تداوم رشدهای بالای نقدینگی است و به همین دلیل است که انتظارات تورمی با وجود صعود و فرودهای شدید موقتی، امکان صفر شدن را ندارد.

اگر مبنای تحلیل اشارهشده درست باشد، آنگاه میتوان پی برد که چرا نرخ تورم در طول پنج سال گذشته دچار نوسان شدید بوده است و میتوان اطمینان حاصل کرد که در غیاب کاهش انتظارات تورمی امکان کاهش تورم واقعی هم وجود ندارد. یقین داریم که اگر مجموعه تحولاتی چه در سیاست پولی و چه در عرصه دیپلماتیک رخ نمیداد، اقتصاد ایران تورمهای ماهانه بسیار شدیدی را در سال1402 تجربه میکرد؛ زیرا اتفاقات بازار داراییها چنین دلالتی داشت. عمدتا تحولات دیپلماتیک، بهویژه در روابط با کشورهای حوزه خلیجفارس و تا حدی نیز پذیرش افزایش نرخ سود توسط بانک مرکزی و تداوم تلاش بانک مرکزی بر حفظ روند نزولی نرخ رشد نقدینگی سبب شد انتظارات تورمی دچار کاهش و روند نزولی شود. افزایش نرخ تورم ماهانه مرداد نیز نتوانست این ذهنیت را تقویت کند که تورم مجددا روند صعودی در پیش گرفته است.

لذا، اگر کاهش انتظارات تورمی در کاهش تورم ماهانه در سال1402 نقش اساسی داشته است و اگر ما اقتصادخواندهها از دعوای سیاسی خود را کنار بکشیم و بر عملکرد اقتصاد کلان متمرکز شویم، از کاهش انتظارات تورمی از طریق تحولات مثبت دیپلماتیک ابراز خرسندی میکنیم؛ چراکه از تشدید درد و رنج دهکهای پایین جلوگیری میکند و تداوم چنین تحولاتی را آرزو داریم. اگر سیاست بانک مرکزی در افزایش نرخ سود و کاهش نرخ رشد نقدینگی هم کمکی به این موضوع کرده است، از آن نیز خرسندیم؛ گرچه میدانیم ملاحظات فراوانی در این رویه سیاستی عمدتا اجتناب ناپذیر (برای پرهیز از تورمهای خارج از کنترل) نیز وجود دارد و لازم است به سرعت به این ملاحظات بیندیشیم و برای آن چارهاندیشی کنیم.

حال اگر به حد قابل قبولی از اطمینان رسیدهایم که انتظارات تورمی نقش مهمی در صعود و فرودهای موقتی تورم دارد، سیاستگذار چه پیغامی را باید از وضعیت تورم نیمه اول سال دریافت کرده باشد. اگر بخواهیم سر مخاطبان را درد نیاوریم، پیغام اصلی روند تورمی ماههای اخیر برای دولت و دستگاه سیاستگذاری برای همراهی با بانک مرکزی را این نکته با اهمیت میدانیم که باید استراتژی میانمدت دولت و بانک مرکزی تبدیل صعود و فرود با دامنه نوسان زیاد و برونزای انتظارات تورمی به صعود و فرود با دامنه نوسان اندک و تحت کنترل انتظارات تورمی باشد. آنچه در طول پنجاه سال گذشته رخ داده، آن است که ما با ایجاد توان خرج کردن فراتر از توان تولید اقتصاد ایران و لذا متوسط رشد بالای نقدینگی، حدود 20 تا 22درصد متوسط تورم و بنابراین حدود 20 تا 22درصد متوسط انتظارات تورمی را شکل دادهایم.

این به آن معنی است که هیچ عامل اقتصادی دوراندیش تقریبا تحت هیچ شرایطی انتظارات تورمی صفر نخواهد داشت. در مقاطعی که درآمدهای سرسام آور نفتی امکان پرتاب تورم به جهان خارج را فراهم کرده، انتظارات تورمی و تورم واقعی موقتا از این متوسط پایینتر قرار گرفته و به محض افت درآمدهای ارزی یا گاهی اوقات رخدادهای سیاسی که عدم اطمینان فراروی اقتصاد و خروج سرمایه را تشدید کرده و امکان پرتاب تورم به خارج از اقتصاد از نظر عاملان اقتصادی تضعیف شده، انتظارات تورمی دچار جهش شده و در نتیجه به ترتیب نرخ ارز و تورم واقعی را دچار جهش کرده است.

در واقع، در مقاطعی که درآمدهای نفتی امکان پرتاب تورم به جهان خارج را فراهم میکرده است، میل به ایجاد توان خرج کردن فراتر از توان تولید اقتصاد و لذا رشد بالای نقدینگی سبب عدم تخلیه کل اثر رشد نقدینگی در قیمتها شده و تورم را پنهان ساخته است تا به محض سلب شدن امکان پرتاب تورم به جهان خارج، انتظارات تورمی و تورم واقعی دچار جهش شدید شوند و قیمت کالاها و خدمات خود را به توانایی واقعی اقتصاد ایران تطبیق دهند.

اگر به این واقف هستیم که انتظارات تورمی تا چه اندازه با اهمیت است، پس کنترل انتظارات تورمی بسیار بااهمیت است. در حال حاضر، ما طی دههها خود را به این عادت دادهایم که انتظارات تورمی ماهیتی عمدتا برونزا را داشته باشد. همین موضوع هم سبب میشود که یک تحول دیپلماتیک (مثلا تشدید تحریمها) سبب جهش انتظارات تورمی شود و تحول دیپلماتیک دیگری (مثلا بهبود روابط با کشورهای منطقه) سبب فروکش کردن قابل توجه انتظارات تورمی شود. لذا، در این شرایط ما گویی پذیرفتهایم که کنترل انتظارات تورمی و در نتیجه کاهش تورم مستلزم رخدادی باشد که بهطور کامل تحت کنترل و اراده ما نیست و در عین حال پذیرفتهایم که انتظارات تورمی و تورم واقعی دچار صعود و فرودهای قابل توجه شوند و از تحلیلهای اقتصاد کلان میدانیم که متوسط تورم 25درصدی بدون نوسان بهتر از متوسط تورم 25درصدی بسیار پرنوسان است.

چه باید بکنیم که انتظارات تورمی به شکل درونزا دچار کاهش شود و تحت انقیاد باقی بماند؟ واضح است که هیچ راهی غیر از پرهیز از ایجاد توان خرج کردن فراتر از توان تولید اقتصاد و لذا کاهش متوسط رشد نقدینگی وجود ندارد. این موضوع نیز مستلزم آن است که سلطه مالی عام کاهش یابد، نظارت بر بانکها بهطور قابل توجهی بهبود یابد و پذیرفته شود که قیمت اعتبار(نرخ سود) بهطور پیوسته پایین نگه داشته نشود. اگر این سه پیششرط را پذیرفتیم، آنگاه بانک مرکزی میتواند چارچوب هدفگذاری تورمی را در پیش گیرد و اصطلاحا انتظارات تورمی را لنگر کند و با سیاست پولی خود در قالب نرخ سود بازار بین بانکی تصمیم بگیرد چه نرخ انتظارات تورمی را شکل دهد و در نتیجه نرخ تورم را حدودا در چه دامنهای مهار کند.

بهطور طبیعی، در چنین چارچوبی بانک مرکزی در صورت رکود تلاش میکند به عاملان اقتصادی بقبولاند که انتظارات تورمی بالاتری داشته باشند و لذا نرخ سود حقیقی پایینتری را شکل دهد و با افزایش تقاضای کل رونق را به اقتصاد برگرداند. در حالتی که نگرانی رکودی نیست و نگرانی تورمی جدی است، بانک مرکزی به عاملان اقتصادی میقبولاند که انتظارات تورمی پایینتری داشته باشند و لذا نرخ سود حقیقی بالاتری را شکل میدهد و با کاهش تقاضای کل تورم را مهار کند. با این حال، اینگونه شکل دادن انتظارات تورمی اسباب افزایش و کاهش شدید در انتظارات تورمی نخواهد بود، بلکه تغییرات اندک قابل کنترلی در انتظارات تورمی را در جهت حفظ ثبات اقتصاد کلان ایجاد میکند. اگر آن پیششرطها مهیا نشود که در نتیجه متوسط رشد نقدینگی در سطح بالا تداوم یابد، توقعی غیر واقعبینانه است که بانک مرکزی انتظارات تورمی را در سطوح خیلی پایین لنگر کند و از آن طریق نرخ تورم واقعی را در سطح خیلی پایین مهار کند.

اگر گفته میشود که یکی از ارکان سیاست پولی نوین سیاست ارتباطی (Communication policy) است، به آن معنی نیست که ما به مردم و فعالان اقتصادی بگوییم انتظارات تورمی خود را کاهش دهید و آنها نیز چنین کنند و در نتیجه تورم کاهش یابد، بلکه به آن معنی است که به مردم و فعالان اقتصادی چنین بگوییم و اقدامات سیاستی که آن قول را معتبر میکند در پیش بگیریم و مرتب درجه پایبندی خود به آن قول و تعهد را محک بزنیم و به اطلاع عموم برسانیم تا انتظارات تورمی در اختیار ما قرار گیرد و اجازه ندهیم شوکهای برونزا سبب صعود و فرود خارج از اراده ما در انتظارات تورمی و لذا در تورم واقعی شوند.

پیغام انتظارات تورمی آن است که پیششرطهای شکلگیری انتظارات تورمی قابل کنترل توسط بانک مرکزی را برای بانک مرکزی برآورده سازیم و انتظارات تورمی را به عوامل برونزا مانند شوکهای سیاسی واگذار نکنیم، بلکه با بسترسازی کاهش متوسط رشد نقدینگی و در ادامه با سیاست پولی تنظیم نرخ سود، به بانک مرکزی امکان دهیم به انتظارات تورمی لگام بزند و ثبات اقتصاد کلان را به اقتصاد هدیه دهد. در غیاب چنین بسترسازی، شکل دادن انتظارات تورمی و صعود و فرود آن را از اختیار بانک مرکزی خارج کردهایم و آسیبپذیری اقتصاد را در مقابل نوسانات برونزای انتظارات تورمی حفظ کردهایم.

منبع: اعتماد