مصائب وام مسکن یکم+جدول

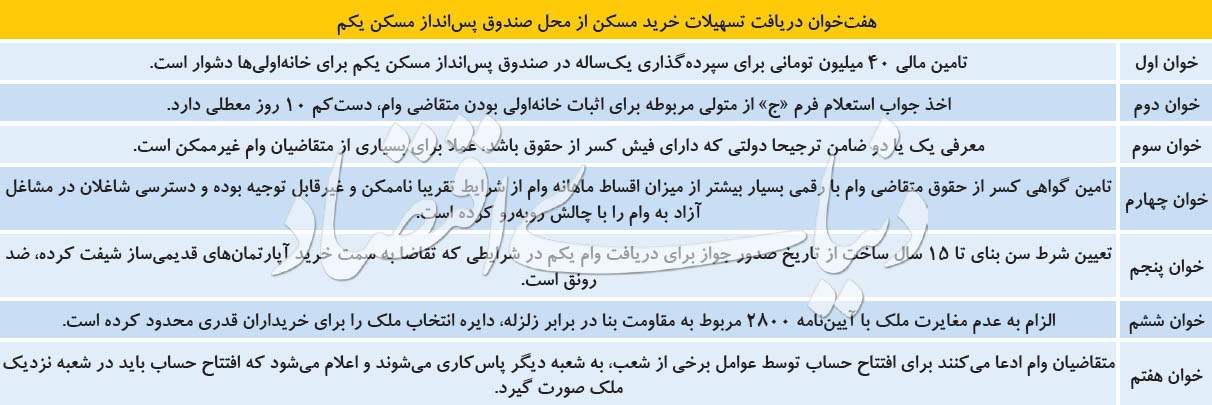

به گزارش اقتصادنیوز «خانهاولی»ها برای دسترسی به تسهیلات خرید مسکن باید از هفت خوان موجود در مسیر وام «یکم» عبور کنند. فرآیند دریافت وام مسکن توسط متقاضیان در نوبت بهدلیل دستاندازهای ناشی از رفتار سلیقهای شعب و انبوه مدارک استعلامی مورد درخواست بانک به قدری سخت و زمانبر شده که گروهی از افراد در میانه مسیر متوقف ماندهاند. عوامل پرداخت وام مسکن در اقدامی متفاوت با ضوابط بالادست، یکی از شروط عمده برای ارائه تسهیلات را معرفی حداقل یک ضامن معتبر به همراه فیش حقوقی خاص - درآمد ماهانه سه برابر مبلغ قسط - اعلام میکنند.

مسیر تقاضای مصرفی برای دسترسی به وام خرید مسکن علاوه بر دستاندازهایی که دارد، با سنگاندازیهایی از سوی برخی از شعب بانک عامل بخش مسکن دشوارتر شده است. سپردهگذاران صندوق پسانداز مسکن یکم در صورتی به وام یکم دست پیدا میکنند که بتوانند از هفتخوانی که پیشروی آنها قرار میگیرد عبور کنند و در این مسیر تامین فیش حقوقی با مبلغ تا سه برابر اقساط تسهیلات، سختترین خوان به شمار میآید که اغلب تسهیلاتگیرندگان را زمینگیر میکند. رفتارهای سلیقهای برخی از شعب بانک عامل بخش مسکن نیز علاوه بر اینکه این هفتخوان را دشوارتر کرده، به منزله یکی از عوامل ضد رونق در بخش مسکن عمل میکند. در صورتی که این دستاندازها و موانع برطرف نشود، عملکرد صندوق پسانداز مسکن یکم و بانک عامل بخش مسکن که بر اساس سیاستهای مصوب بالادستی، ماموریت دارد بازار مسکن را به فاز رونق هدایت کند، دچار اختلال خواهد شد و موجب میشود سیاستهای بخش مسکن به هدف تعیینشده اصابت نکند. موانع و سنگاندازیهای دریافت تسهیلات خرید مسکن عمدتا از جنسی است که رفع آنها در اختیارات بانک عامل بخش مسکن قرار دارد و ارتباطی با مسائلی همچون کمبود اعتبار و تنگناهای بودجهای ندارد. اغلب این موانع پیشروی متقاضیان دریافت تسهیلات از محل اوراق مسکن نیز قرار دارد.

به گزارش «دنیای اقتصاد»، نخستین مانعی که بهعنوان خوان اول دریافت تسهیلات صندوق یکم عمل میکند، «تامین مبلغ سپرده» است. برای اینکه پس از یک سال بتوان از سقف تسهیلات صندوق یکم در تهران برخوردار شد، باید ۴۰ میلیون تومان به مدت یک سال در بانک عامل بخش مسکن سپردهگذاری شود. با وجود اینکه سقف سپرده در حسابهای یکم ۴۰ میلیون تومان اعلام شده، در حال حاضر میانگین مبلغ سپردهگذاریشده در حسابهای افتتاح شده حدود ۳۰ میلیون تومان است و این یعنی تسهیلاتگیرندگان یا باید در سررسید یکساله به دریافت وام کمتر از سقف رضایت دهند یا اینکه مدت سپردهگذاری آنها یک یا چند دوره ششماهه افزایش یابد تا بتوانند از وام ۸۰ میلیونی برخوردار شوند.

اما کسانی که بتوانند از این خوان عبور کرده و مبلغ مورد نیاز برای سپردهگذاری را تامین کنند، در خوان بعدی باید جواب استعلام فرم «ج» را اخذ و به شعب ارائه کنند. بهطور کلی استفاده از تسهیلات صندوق پسانداز یکم تنها در صورت خانهاولی بودن میسر است (به استثنای خرید ملک در بافت فرسوده) و این یعنی وامگیرنده نباید قبلا از امتیاز دولتی اعم از وام، زمین و نظایر آن برای خانهدار شدن استفاده کرده باشد. برای این منظور لازم است استعلام فرم «ج» انجام شود و جواب آن در اختیار شعبه قرار گیرد. اما مرجع ارائهکننده جواب استعلام مذکور در بدو ورود متقاضی به وی اعلام میکند که یک هفته تا ۱۰ روز بعد مراجعه کند. به این ترتیب فرآیند اخذ نامه از شعب برای استعلام و نیز انجام استعلام و ارائه جواب به شعبه عموما معطلی زیادی دارد.

در خوان سوم متقاضی دریافت وام مسکن باید نسبت به تامین ضامن اقدام کند. این در حالی است که در ضوابط اعلام شده برای ارائه تسهیلات که در سایت بانک عامل بخش مسکن اعلام شده، هیچ اشارهای به تامین ضامن نشده است، چراکه سند ملک خریداریشده طبق ضوابط در رهن بانک قرار میگیرد و بهعنوان قویترین ابزار برای تضمین اصل و سود تسهیلات خرید مسکن عمل میکند. با این حال تحقیقات میدانی «دنیای اقتصاد» و پیگیری گزارشها و گلایهمندیهای متقاضیان دریافت وام مسکن نشان میدهد عمده شعب بانک در اولین مراجعه متقاضی دریافت وام پس از مدت سپردهگذاری و نیز در اولین مراجعه هنگام افتتاح حساب برای خرید اوراق و دریافت این نوع تسهیلات، شرط تشکیل پرونده را داشتن حداقل یک ضامن و عمدتا دو ضامن اعلام میکنند. آنها پافشاری زیادی روی معرفی ضامن دولتی دارند و در غیر این صورت به فیش حقوقی معتبر بخش خصوصی رضایت میدهند. به این ترتیب در بخش اخذ تضامین بازپرداخت تسهیلات، عمده شعب بانک عامل بخش مسکن سلیقهای عمل میکنند، یعنی هر شعبه در این زمینه به نحو دلخواه خود با متقاضیان وام رفتار میکند. این در حالی است که بسیاری از متقاضیان خرید مسکن به ضامن دارای فیش دارای امکان کسر ازحقوق دسترسی ندارند و در نتیجه سختگیری شعب در زمینه معرفی ضامن، موجب شکلگیری یک بازار سیاه برای فیشهای حقوقی به ویژه از نوع دولتی شده است. در حال حاضر شرکتهایی وجود دارند که با معرفی ضامن دولتی، هزینههای هنگفت چند میلیونی (بعضا تا ۳ میلیون تومان) دریافت میکنند و به این ترتیب هزینه دسترسی به تسهیلات خرید مسکن را افزایش میدهند.

در خوان بعدی وامگیرندگان باید فیش حقوقی خود را ارائه دهند و برخی از شعب فیش حقوقی با ارقام خاصی را درخواست میکنند، به نحوی که مبلغ قسط از حدود ۳۰ درصد از کل حقوق دریافتی تجاوز نکند. این خوان در زمره سختترین مراحل دریافت وام مسکن است چراکه دریافتی بسیاری از خانهاولیها حداقل حقوق و دستمزد یا قدری بالاتر است. کف اقساط وام مسکن در حالت انفرادی برای وام یکم با سود ۶ درصد و با احتساب وام ۲۰ میلیونی جعاله که اغلب آن را نیز در کنار وام مسکن دریافت میکنند، یک میلیون و ۳۰۰ هزار تومان و با سود ۸ درصد یک میلیون و ۴۰۰ هزار تومان است. همچنین در مورد وام اوراق، کف اقساط در تهران با احتساب جعاله حدود یک میلیون و ۵۰۰ هزار تومان است. بر این اساس شعب از متقاضیان دریافت هر دو نوع تسهیلات تقاضای فیش کسر از حقوق ۴ میلیون تومانی میکنند که تامین آن تقریبا ناممکن است. وجود این خوان در فرآیند دریافت تسهیلات به هیچ وجه با سیاستهای بالادست شبکه بانکی همخوانی ندارد و موجب میشود بسیاری از کسانی که قصد دریافت وام مسکن دارند، در همین مرحله متوقف شوند.

در مقررات پرداخت تسهیلات خرید مسکن بانک عامل بخش مسکن قید شده که شعب باید اطمینان حاصل کنند که متقاضی توان بازپرداخت به موقع وام در سررسید اقساط را دارد. این در حالی است که برخی از شعب سادهترین راه را برای این منظور انتخاب میکنند و آن مطالبه فیش حقوقی چند میلیونی است. در این بین شعبی نیز وجود دارند که به کلی از پرداخت تسهیلات به افرادی که مشاغل آزاد دارند و اصلا فیش حقوقی برای آنها معنا پیدا نمیکند، خودداری میکنند. آنها حتی از بررسی گردش حساب برای اطمینان از امکان بازپرداخت اقساط سر باز میزنند و جواز کسب را نیز که سند معتبری برای اشتغال فرد است، نمیپذیرند. برای صورت مساله اعتبارسنجی متقاضیان وام مسکن، راههای اعتبارسنجی متعددی وجود دارد که میتواند بازی برد – برد را رقم بزند یعنی هم متقاضی بدون فیش حقوقی، امکان دریافت وام مسکن داشته باشد و هم بانک از بابت وصول اقساط مطمئن باشد.

خوان پنجم مسیر دریافت وام خرید مسکن از محل صندوق یکم، به شرط سنی که برای آپارتمانهای مورد معامله تعیین شده باز میگردد. وام یکم تنها به آپارتمانهایی تعلق میگیرد که سن بنای آنها از تاریخ صدور پروانه ۱۵ سال باشد. این در حالی است که در ماههای اخیر نوسان قیمت مسکن موجب شیفت تقاضا از آپارتمانهای نوساز و میانسال به آپارتمانهای کهنسال و قدیمیساز شده است. در حال حاضر ۱۶ درصد از معاملات مسکن در تهران در گروه سنی ۱۶ تا ۲۰ سال ساخت انجام میشود که این میزان در سال گذشته ۱۱ درصد بود. همچنین ۳۰ درصد از معاملات ماهانه مسکن در گروه سنی ۱۱ تا ۲۰ سال ساخت انجام میشود. سال گذشته سهم واحدهای نوساز تا ۵ سال ساخت از کل معاملات ۵۰ درصد بود اما با این تغییر مسیر تقاضا، سهم نوسازها به حدود ۴۲ درصد تنزل یافته است. با این حال شرط «سن بنای تا ۱۵ سال» برای وام یکم هیچ تغییری نکرده و انتظار میرود بانک عامل بخش مسکن به دنبال حل این مشکل از طریق بازنگری در ضوابط باشد. اگر بانک بتواند شرط سن بنا را حذف کرده یا افزایش دهد، به تنظیم میزان ساختوسازها در بازار مسکن نیز کمک کرده و میل به تخریب زودرس آپارتمانها را کاهش میدهد. چند سال قبل که ضابطه شرط سنی برای وام مسکن منظور شد، این نگرانی وجود داشت که فقدان شرط سنی موجب شود وام مسکن خلاف جهت رونق ساخت و ساز عمل کند، اما این تحلیل مربوط به شرایط گذشته بازار ملک است. اکنون نیاز بهساخت و ساز باید در سطحی متعارف و معقول تنظیم تا نیاز کشور به سالانه ۱۰۰ هزار واحد مسکونی تامین شود. در دوره اوج رونق ساخت و ساز آفت تخریب زودرس ساختمانها نیز وجود داشت که حذف شرط سنی در شرایط فعلی بازار میتواند از بروز این آفت جلوگیری کند.

در خوان ششم لازم است شرایط ملک از نظر مقاومت لرزهای با آنچه بانک درخواست میکند منطبق باشد، به نحوی که روی گواهی پایان کار، مهر «عدم رعایت آییننامه ۲۸۰۰» درج نشده باشد. خوان هفتم نیز به ماجرای افتتاح حساب برای درخواست وام باز میگردد. تحقیقات میدانی «دنیای اقتصاد» حاکی است برخی از شعب بانک مسکن خریدار ملک را ملزم میکنند به نزدیکترین شعبه به آپارتمان خریداری شده مراجعه کند. این در حالی است که اتفاقا در بسیاری از موارد متقاضیان وام ترجیح میدهند در نزدیکی محل کار خود افتتاح حساب کنند یا حتی ممکن است در شعبه نزدیک محل کار، حساب داشته باشند. در این بین طبق ضوابط اعلامی در سایت بانک عامل بخش مسکن، حتی امکان انتقال امتیاز وام از یک شهر به شهر دیگر تحت شرایطی وجود دارد. در چنین شرایطی رفتار سلیقهای شعب موجود در یک شهر از بابت اجبار به افتتاح حساب در نزدیکترین شعبه به واحد مسکونی قابل توجیه نیست؛ به ویژه از این بابت که ممکن است محل خرید ملک در فاز جستوجو تغییر کند.

به گزارش «دنیای اقتصاد»، در حال حاضر بیش از ۴۰۰ هزار نفر سپردهگذار در صندوق پسانداز مسکن یکم وجود دارد و این در حالی است که تنها حدود ۶۰ هزار نفر وام خود را دریافت کردهاند. البته موعد دریافت تسهیلات برای برخی از سپردهگذاران هنوز فرا نرسیده است اما یکی از عللی که اکنون حجم خروج از صندوق یکم با دریافت وام به مراتب کمتر از تعداد ورودیهای صندوق و افتتاح حساب است، توقف خانهاولیها پشت یک یا همه هفتخوان دریافت وام است. از طرفی همین هفتخوان بعضا با جنسی متفاوت برای متقاضیان وام اوراق نیز وجود دارد. پروسه خرید اوراق مسکن به جای مبلغ سپرده، خوان اول دریافت وام اوراق است. مساله اخذ ضامن و فیش کسر از حقوق نیز به همان شکل وجود دارد. همچنین شرط سن بنای ۲۰ ساله در مورد این آپارتمانها نیز به طریق مشابه برای متقاضیان مسکن دردسرساز شده است.

رفتار سلیقهای شعب در ارجاع متقاضیان افتتاح حساب برای خرید اوراق به شعبه نزدیک محل سکونت یا محل خرید ملک نیز از دیگر موانع پیشروی متقاضیان وام اوراق است. همه این موارد موجب میشود حتی اگر فرد قدرت عبور از هفتخوان دریافت وام را داشته و بتواند از مسیر پردستانداز استعلامها و بوروکراسی اداری عبور کند، عموما دستکم یک ماه زمان را برای طی این مسیر اختصاص دهد.

از سوی دیگر برخی از خانهاولیها گرفتار «عدم شفافیت نقطه ورود به صندوق یکم» میشوند. بسیاری از عوامل انجام افتتاح حساب یکم برای متقاضیان، هیچ اشارهای به هفتخوان مذکور نمیکنند و این موضوع سبب میشود خانهاولیها این طور تصور کنند که شرط برخورداری از وام، صرفا سپردهگذاری به مبلغ مشخص در مدت مشخص است و مسیر سادهای پیشرو دارند در حالی که به محض تقاضای وام، پشت دستاندازهای متعدد متوقف میشوند. چه بسا در صورتی که زمان افتتاح حساب از شرایط تضامین مورد تقاضای برخی شعب مطلع شوند، برنامه خود را تغییر داده و به کلی از سپردهگذاری حداقل یکساله در بانک منصرف شوند. بررسیها نشان میدهد ریشه سختگیری شعب درباره تضامین وام بهرغم وجود سند ملک در رهن بانک، مطالبات معوق بانک از وامگیرندگان قبلی مسکن است. شرایط اقتصادی سالهای اخیر موجب شده بانکها نتوانند بخشی از تسهیلات پرداختی را به جریان نقدی تبدیل کنند اما این نباید دلیلی برای سنگاندازی در مسیر دریافت وام برای سایر متقاضیان باشد.