درسهایی از نوسانگیری در بورس تهران / سهم را چگونه «داغ» می کنند؟

به گزارش اقتصادنیوز، هر زمان از سفتهبازی، موجسواری و نوسانگیری در بورس تهران نام برده میشود عدهای وجود دارند که این موارد را جزء لاینفک معاملات بازارهای سهام در کل دنیا میدانند. در تمامی بازارهای سهام فعالان بازار به دنبال کسب بیشترین سود در کمترین زمان ممکن هستند.

بر این اساس صحبت در این خصوص از سوی منتقدان و احتمالا بازیگران اصلی غیرطبیعی به نظر میآید. اصلاح شدید قیمتی پس از جهشهای هیجانی متوالی پیامهای مختلفی را به دنبال دارد. به نظر میرسد بازخوانی این پیامها برای معاملهگران چندان خالی از لطف نباشد. همانطور که عدهای با خریدهای خود جرقهای برای رشدهای هیجانی قیمت سهام ایجاد میکنند، عده دیگر نیز در سقف قیمتی و پس از جهشهای متوالی تازه در جبهه خرید قرار میگیرند و این دسته بیشترین زیان را در سرمایه خود متحمل میشوند. باید به این موضوع توجه کرد که رشدهای بدون پشتوانه بنیادی در هر لحظه میتواند سقف قیمتی برای سهم باشد.

بررسینوسانات قیمتی 79 نماد معاملاتی بازار پایه حاکی از این است که آغاز روند اصلاح قیمتی در نمادهایی که رشدهای قابل توجهی را در یک دوره صعود هیجانی تجربه کردهاند، با ریزش شدید قیمتی همراه است. بیش از 30 نماد پایه که رشدهای حداکثری را در مسیر هیجانی صعود تجربه کرده بودند در روند اصلاحی با افت بیش از 10 درصدی قیمت مواجه شدهاند. بر این اساس خریداران در سقف قیمتی 10 درصد از سرمایه خود را از دست دادهاند.

نباید این موضوع فراموش شود که ریسک و بازدهی رابطه تنگاتنگی با هم دارند. همانطور قرار گرفتن در موجهای هیجانی میتواند با بازدهی قابل توجه همراه شود از سوی دیگر ریسک بالایی را نیز شامل میشود که میتواند زیانهای سنگینی را به همراه داشته باشد. در ادامه گزارش جدول بازدهی قیمتی نمادهای بازار پایه آورده شده است.

در این جدول میتوان به وضوح نوسان قیمتی بر پایه هیجان را در دورههای مختلف مشاهده کرد. به نظر میرسد گروهها و کانالهای تلگرامی جهش قیمتی یک سهم را دستاویزی برای خودنمایی در مقابل دیگران و احتمالا جذب سرمایه افراد میکنند. از سوی دیگر ریزش شدید قیمتی در دوران اصلاح و میزان زیانی که سهامداران تجربه میکنند همیشه وجه مغفول بازار است. گرچه ریسک جزو لاینفک معاملات سهام است، اما نباید فراموش کرد که شناسایی سود در این نمادها بر اساس ناآگاهی عده دیگری از سهامداران بنا شده است.

وجه مغفول یک سیکل هیجان قیمتی

در گزارشهای مختلف به رشدهای هیجانی قیمت سهام روی موجهای نقدینگی انتقاد شده است. بازدهیهای قابل توجه، برخی از نمادها را در کانون توجه بازار قرار میدهد اما از سوی دیگر کمتر کسی به افت شدید قیمتها پس از پشت سر گذاشتن یک دوره صعودی توجه میکند. به نظر میرسد تمامی معاملهگران به دنبال کسب سودهای حداکثری هستند و از این موضوع غافل میشوند: همانطور که کسب سود حداکثری شیرین است، این بازدهی معمولا با ریسکهای بسیار بالایی نصیب افراد میشود.

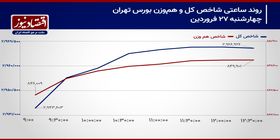

این ریسک خود را با زیان احتمالی خریداران تازهوارد نشان خواهد داد؛ جایی که دیگر روند قیمتی سهم برای معاملهگر جذابیتی نداشته و از آن غافل است. شاید این تفکر که زیان و اتفاقات بد همیشه برای دیگران رخ میدهد ریشه اصلی غفلت از ریزش قیمتی سهم است. در این گزارش، به بررسی روند قیمتی نمادهای بازار پایه بهعنوان محلی که بخش قابل توجهی از پولهای داغ را در ماههای گذشته (از هفتههای پایانی اسفند سال گذشته تاکنون) جذب کرده، پرداخته شده است.

هدف از این گزارش بررسی روند قیمتی این نمادها پس از پایان هیجان صعودی و قرار گرفتن در مسیر اصلاح شدید قیمتی است. بر این اساس دورههای مختلف برای بررسی بازدهی نمادهای بازار پایه تعریف شده است. نقطه آغاز بررسی روند قیمتی نمادهای بازار پایه18 اسفند (پس از فراهم آمدن امکان ثبت معاملات از سوی معاملهگران آنلاین) انتخاب شده است.

پایان این دوره 29 فروردین و همزمان با نشانهها از پایان موج صعودی در نمادهای پیشرو و آغاز اصلاح قیمتی در این نمادها در نظر گرفته شده است (دوره نخست). دوره دوم نیز از پایان فروردین تا ابتدای خرداد همزمان با اصلاح قیمتی این نمادها و احتمالا کوچ نقدینگی به سمت دیگر نمادها است. جامعه آماری این بررسی 79 نماد بازار پایه است. نتایج کاملا به اصلاح شدید قیمتی برخی از نمادهایی که در دوره نخست جهشهای عجیب قیمتی را تجربه کرده بودند اشاره دارد.

«لکما» در دوره نخست با رشد نزدیک به 270 درصدی در صدر جدول بیشترین بازدهی قرار داشت که در دوره دوم (روند اصلاحی قیمت سهام) با افت بیش از 35 درصدی مواجه شد. جهشهای قیمتی معمولا با شناسایی سود از سوی خریداران در قیمتهای پایینتر همراه است و از طرف دیگر ورود خریداران جدید به سهم را به دنبال دارد. در نتیجه بازدهیهای قابل توجه برای فروشندگان این نمادها در سقف قیمتی با زیانهای قابل توجه خریداران جدید همراه است. برخی از ویژگیهای مشترک میان بازیگران اصلی این موجهای قیمتی وجود دارد.

بهانههایی برای داغ کردن معاملات سهام

نخستین خریداران این نمادها عمدتا با برخی از دلایل که تاثیری بر عملکرد بنیادی شرکت ندارد و عمدتا دلایل خودساخته برای توجیه خرید است، به سهم وارد میشوند. میزان نقدینگی مورد نیاز برای ایجاد جرقه در این نمادها معمولا بسیار بالا بوده و این موضوع باعث میشود که فعالیت این افراد تنها به خرید محدود نشود و دیگر موارد را شامل شود.

این نمادها معمولا با وضعیت نامناسب بنیادی همراه هستند و سایر دلایل مانند افزایش نقدشوندگی سهم (آزاد شدن معاملات برای معاملهگران آنلاین در نمادهای بازار پایه) بهانهای میشود که به مواردی مانند ارزش جایگزینی یا قدرت سودآوری چند سال آینده این شرکتها توجه شود. در حالی به نگاه چندساله از سوی این معاملهگران اشاره میشود که عمده این افراد چند صباحی بیش سهامدار این شرکت نبوده و در هر شرایطی پس از مدتی از این سهم خارج میشوند. بهانههای اعلامی از سوی این افراد به تدریج دیگر معاملهگران را به خود جلب میکند و به این ترتیب گروهی با نقدینگی نسبتا سنگین، انرژی لازم را برای یک موج صعودی در این نمادهای کوچک به وجود میآورند.

عمده این معاملهگران ریسک بسیار زیادی را در معاملات خود میپذیرند که معاملات آنها بیش از آنکه بر پایه تحلیل باشد بر شانس استوار است. شاید بتوان برای معاملات این معاملهگران عنوان «قمار» انتخاب کرد. در نتیجه، در صورتیکه شانس به آنها روی آورد این معاملهگران در ایجاد موج صعودی و کسب بازدهیهای حداکثری موفق خواهند بودند. معمولا خرید این معاملهگران با حجمهای بالا همراه بوده که برای خروج آنها نیاز به داغ نگه داشتن سهم تا هدف قیمتی مورد نظر و بالا بردن حجم معاملات (جذب خریداران بیشتر به این نمادها) دارد. علت شناسایی سود حداکثری توسط این معاملهگران را باید در دلیل خریداران جدید جستوجو کرد.

رفتارشناسی خریداران جدید در موج صعودی

همانگونه که اشاره شد، خریداران آغازین به خصوص آن دسته از معاملهگران که نقش لیدرهای آغازگر روند صعودی را دارند (معمولا درصد بالایی از سهم را نسبت به سهام شناور در اختیار دارند)، برای خروج خود نیازمند بالا رفتن حجم معاملات هستند. بالا رفتن حجم معاملات نیز به خریداران جدیدی نیاز دارد که در قیمتهای بالاتر به سهام جذب شوند. ورود خریداران تازه آن هم پس از رشد قابل توجه قیمتی را میتوان با موارد مختلفی توجیه کرد. در ادامه برخی از این دلایل آورده شده است.

محدودیتهایی معاملاتی: یکی از مواردی که بارها نقد بسیاری از کارشناسان بازار را به دنبال داشته است وجود ابزار محدودکننده معاملاتی مانند دامنه نوسان قیمت است. در پایان سال گذشته همراه با امکان انجام معاملات برای معاملهگران آنلاین در یک اقدام رو به عقب سازمان، بازه نوسان قیمتی این نمادها 10 درصد تعیین شد. این در حالی بود که این نمادها پیش از این دامنه نوسان قیمتی نداشتند. این موضوع خود برای ایجاد یک موج صعودی بسیار کارساز بود. جذابیت صف خرید در بازار سهام کشورمان در سالهای اخیر نمادهای زیادی را تا حباب قیمتی پیش برده است. گرچه این موضوع دلیل اصلی رشدهای هیجانی قیمت سهام نیست اما وسیلهای برای تسهیل صعود هیجانی قیمتها است. بر اساس پژوهشهای بینالمللی با کاهش فاصله قیمتی سهم با سقف و کف قیمتی دامنه نوسان قیمت، شتاب حرکت قیمت سهم افزایش مییابد؛ هر چه به سقف یا کف قیمتی نزدیکتر میشویم بر میزان حجم خرید یا فروش سهام افزوده میشود و این موضوع تشکیل صفهای خرید یا فروش را به دنبال دارد. یکی از عادتهای قدیمی بورس تهران نیز آمادهباش برخی از خریداران برای حضور در نمادهایی است که در آستانه صف خرید به امید رشد قیمتی بر پایه هیجان ناشی از صف خرید هستند. بازه محدود نوسان قیمتی کمکی برای تشدید موجسواری است.

سیگنالهای تکنیکال برای شکست سطوح مقاومتی: یکی از مواردی که برخی از معاملهگران را به یک موج صعودی اضافه میکند، سیگنالهای تکنیکال در نزدیکی یک سطح مقاومتی و سیل عظیم خریداران پس از شکست سطوح مقاومتی است. این معاملهگران به امید شکست یک مقاومت به خرید در مرز این سطح میپردازند. احتمالا معاملهگران بسیاری که در روند نزولی قیمت سهم با زیان مواجه میشوند با چنین استراتژی در سمت خرید فعال شدهاند.

تجربه شیرین سود؛ دام زیان: دسته دیگری از معاملهگران نیز با تجربه شیرین از سود در معاملات یک نماد بار دیگر به خرید این سهم وسوسه میشوند. این معاملهگران معمولا در قیمتهای پایین این نماد را خریدهاند و پس از شناسایی سود از آن خارج شدهاند، در ادامه نیز با مشاهده روند قیمتی سهم بار دیگر چشم طمع به کسب سود بیشتر از رشد احتمالی این نماد میدوزند. در موج صعود هیجانی قیمت سهم معمولا احتمال اینکه خریداران نخست تا پایان موج صعودی در میان سهامداران یک نماد بمانند بسیار اندک است. معمولا در مسیر صعودی چند بار سهام دست به دست شده و هر چه میزان رشد قیمتی بیشتر باشد، تعداد سیکلهای جابهجایی سهم در میان معاملهگران بیشتر خواهد شد. به نظر میرسد تعداد کدهای تکراری که در این سیکلها دست به خرید، فروش و در ادامه بار دیگر خرید میزنند کم نباشند.

همانطور که اشاره شد، عمده خرید این معاملهگران بر پایه شانس استوار بوده و خرید دوباره یک نماد با وجود اینکه این شخص احتمالا همین سهم را 20 درصد پایینتر زیر قیمت فعلی به فروش رسانده است، نیز عنوان شانس جدید از سوی این معاملهگر ارزیابی میشود. دسته دیگری از معاملهگران نیز آنهایی هستند که نه به روند قیمتی پیشین سهم توجه میکنند و نه از وضعیت کلی شرکت اطلاع دارند و تنها با مشاهده رشدهای متوالی و احتمالا تشکیل صفهای خرید سرمایه خود را به یک سهم وارد کرده و پس از آن تازه به یاد بررسی سهم و سوال از افراد به نسبت آگاهتر درخصوص سهم میپردازند. دستههای عنوانشده در بالا در میان افرادی قرار میگیرند که با زیان خود دیگر معاملهگران را به سود میرسانند. به این ترتیب پول از جیب این افراد که خیلی از آنها خود مسلط به بورس و معاملات میدانند به جیب بازیگران اصلی سهم وارد میشود.

گزارش از سلیمان کرمی