مقصد جذاب جدید نقدینگی

به گزارش اقتصادنیوز، در همین حال، محوریت رونق بازار سهام همچنان بر دوش گروههای بزرگ شامل فلزات، معادن و پالایشی قرار دارد که بهطور عمده وابسته به رشد قیمتهای جهانی کالا هستند. این مساله موجب شده است که رونق فعلی بورس به طرز قابل ملاحظهای متکی بر یک عامل خارجی (وضعیت بازارهای جهانی) باشد. وضعیتی که در ذات خود ریسک بروز نوسانات غیرمترقبه در صورت اصلاح قیمتهای جهانی را دربردارد.

بورس، مقصد جذاب نقدینگی

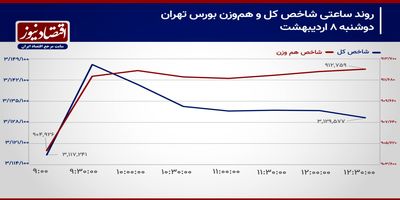

بورس تهران از ابتدای سال تاکنون پیشتاز بازارهای موازی بوده است. پس از جهش شاخص کل بورس در جریان اولین روز معاملاتی از زمستان بازدهی این بازار از ابتدای سال به حدود ۴/ ۲۵ درصد رسید. به این ترتیب بورس تهران بهعنوان پیشتاز بازارها در سال جاری همچنان در حال افزایش فاصله خود با سایر رقبا شامل بازار، سکه، مسکن، ارز و سپردههای بانکی است.

پیش از این بورس در مقایسه با رقبا مقصد جذابتری برای ورود سرمایه مردم عنوان شده بود. دلیل این جذابیت چند عامل عنوان میشد. انتظار تداوم روند قیمتها در بازارهای جهانی، رشد نرخ ارز و کاهش نرخ سود سپردهها از سوی بانک مرکزی که این بار جدیتر از دفعات قبلی پیگیری میشد، مهمترین عواملی بودند که جذابیت بورس در نیمه دوم سال را در مقایسه با دیگر بازارهای موازی افزایش داده بود.

از طرفی سیاستهای کلان اقتصادی در بازارهای ارز، مسکن و سکه به شدت بهدنبال حذف نگاه سفتهبازی و سوق به سمت تقاضای واقعی عنوان میشد.این امر به جذابیت بورس تهران بیش از پیش میافزود. در مجموع بورس تهران را مقصد جذاب پولها در نیمه دوم سال برای سرمایهگذاران با سلایق مختلف شناسایی شده بود. امری که حالا با رشد بیش از ۷/ ۱۲ درصدی شاخص سهام از ابتدای پاییز رنگ و بوی تحقق به خود گرفته است.

هشدار رشدهای پرشتاب

روند صعودی حاکم بر بازار سهام در حالی رکوردشکنیهای متعدد شاخص کل را به همراه داشته است که کارشناسان به لزوم در نظر گرفتن ریسکهای موجود بر سر راه بورس از سوی سهامداران تاکید کردهاند. به خصوص اینکه پشتوانه رشد شاخص سهام در شرایط کنونی بیش از هر عامل دیگری رشد قیمتها در بازارهای جهانی بوده است. باید توجه داشت که اتکای رشد اخیر بورس تهران بر رالی قیمتهای جهانی بسیار زیاد بوده است.ماهیت پرنوسان و ریسک ذاتی این بازارها اگر منجر به یک اصلاح قیمتی (هرچند اندک) شود، شرایط سهام مرتبط در بورس تهران که عمدتا شرکتهای بزرگ هستند، تا حدی آسیبپذیر خواهد بود. از این رو، توجه به روند صعودی قیمتهای جهانی بدون در نظر گرفتن ریسک ذاتی این بازارها ممکن است، زیانهای سنگینی به دنبال داشته باشد.

برای تشریح بهتر این موضوع باید به بررسی نسبت فعلی قیمت بر درآمد سهام این شرکتها توجه کرد. فرض کنید نسبت قیمت بردرآمد سهام یک شرکت کالایی در شرایط فعلی ۵ است.شاید بسیاری از سهامداران همزمان با رشد قیمت سهام این نماد، نسبت قیمت بر درآمد انتظاری آن را ارقام بالاتری از سطوح کنونی بدانند. با این حال باید در نظر داشت محاسبه و در نظر گرفتن P/ E بدون در نظر گرفتن ریسک ذاتی این نمادها که همان ریسک بازارهای جهانی است، یک نوع خطای تحلیلی است.

شاید ماهیت پرنوسان قیمتهای جهانی مانع امکان تکرار سودآوری این شرکت شود. آنجاست که شاید یک اصلاح کوچک قیمتی در بازارهای جهانی به هراس بزرگی برای این نماد و به تبع آن بورس تهران تبدیل شود. برهمین اساس تعدیل انتظارات سهامداران میتواند برای جلوگیری از ضرر و زیان کارگشا باشد. به همین دلیل کارشناسان نسبت قیمت بردرآمد فعلی این نمادها را که پایینتر از سود بدون ریسک (سپرده بانکی) است، رقمی معقول و منطقی میدانند.

در این میان علاوه برلزوم توجه سهامداران به موضوعات مزبور در مورد گروه کالایی، مقام ناظر نیز باید عرضههای اولیه را بیشتر کند و با الزام شرکتها به افزایش سهام شناور آزاد زمینه ایجاد یک بازار پویاتر را فراهم کند. کار مقتضی دیگری که برای سازمان بورس تعریف میشود، کمک به تحلیلیتر کردن فضای بازار است.اقدام اخیر سازمان در راستای حذف ارائه پیشبینی سود از گزارشهای شرکتها یک گام اساسی در تحلیلمحور کردن بورس تهران است.

در این میان حذف یا حداقل افزایش دامنه نوسان و رفع دیگر محدودیتها همچون حجم مبنا مواردی است که میتواند به معاملات سهام در مسیر رونق و تحلیلپذیری کمک کند. سهامدار عمده نیز باید با عرضه تدریجی سهام خود در شرایط رونق فعلی به عمقبخشی بورس تهران کمک کند.