بیاعتمادی؛ چالش اپلیکیشنهای مالی

سیمین عزیزمحمدی: انقلاب «فینتک» یا ادغام خدمات مالی با فناوری ارتباطات، یک پدید نوظهور در دنیای IT است که تغییر شکل امور مالی با کاهش هزینهها و بهبود کیفیت خدمات مالی و ایجاد یک چشمانداز مالی متنوعتر و با ثباتتری را وعده میدهد. این در حالی است که تسهیل امور مالی برای افراد آنچنان جذاب بوده که تنها در فاصله زمانی از سال 2013 تا 2014، صنعت «فینتک» حدود 400درصد رشد کرده و از سه میلیارد دلار به 12میلیارد دلار رسیده است.

کل سرمایهگذاری جهانی از سال 2010 تا 2015 حدود 7/ 49میلیارد دلار بوده که یکچهارم این سرمایهگذاری در نیمه نخست سال 2015 انجام گرفته است. بهطور کلی سرمایهگذاری جهانی در «فینتک» در سال 2015 حدود 75درصد معادل 6/ 9میلیارد دلار رشد کرده و به 3/ 22میلیارد رسیده است. این میزان از رشد در آمریکا بهعنوان دارنده بزرگترین بازار و صنعت «فینتک» به دست آمده، بهطوریکه در این کشور خاستگاه استارت آپها سرمایهگذاری حدود 44درصد افزایش یافته و معادل 5/ 4میلیارد بوده است. رشد این صنعت در ابعاد بینالمللی بدون شک تحتتاثیر سریع و نزدیک به 445درصد معادل دو میلیارد دلار آن در چین بوده و در این میان، سرمایهگذاری 65/ 1میلیارد دلاری در هند، 770میلیون دلاری در آلمان و 631میلیون دلاری در ایرلند در پیشرفت این صنعت نقشی داشته است.

سرمایهگذاری بخش «فینتک» در اروپا بین سالهای 2014 و 2015 بیش از دو برابر حدود 120درصد رشد کرده و این رقم در آلمان بالغ بر رشد 843درصد است. در منطقه آسیا و اقیانوس آرام، سرمایهگذاری بخش «فین تک» در سال 2015 بیش از چهار برابر شده و معادل 3/ 4میلیارد دلار بوده که بیشترین سهم در این منطقه مربوط به چین با 97/ 1میلیارد دلار و هند با 65/ 1میلیارد دلار است. در سه ماه اول سال 2016، سرمایهگذاری در این منطقه در مقایسه با مدت مشابه در سال گذشته 517درصد رشد کرد تا از 445میلیون دلار به 7/ 2میلیارد دلار برسد که بخش قابلتوجهی از آن توسط چینیها انجام گرفته است. سرمایهگذاری در آمریکای شمالی با نرخ 44درصد تا 8/ 14میلیارد دلار در سال 2015 رشد کرد، البته سلطه آمریکا بر بازار این تکنولوژی در این منطقه همچنان با رشد 16درصدی ادامه دارد. در حال حاضر جذابترین اکوسیستمها برای شروع به کار استارتآپهای مربوط به این صنعت در سیلیکونولی، شهرهای نیویورک، لسآنجلس و بوستون است. به این ترتیب، آمریکا بیشترین استارت آپ در این حوزه را دارد و پس از آن در کشورهای بریتانیا، هند، چین و سوئیس میتوان بیشترین استارتآپهای «فین تک» را یافت.

«فین تک» در ایران

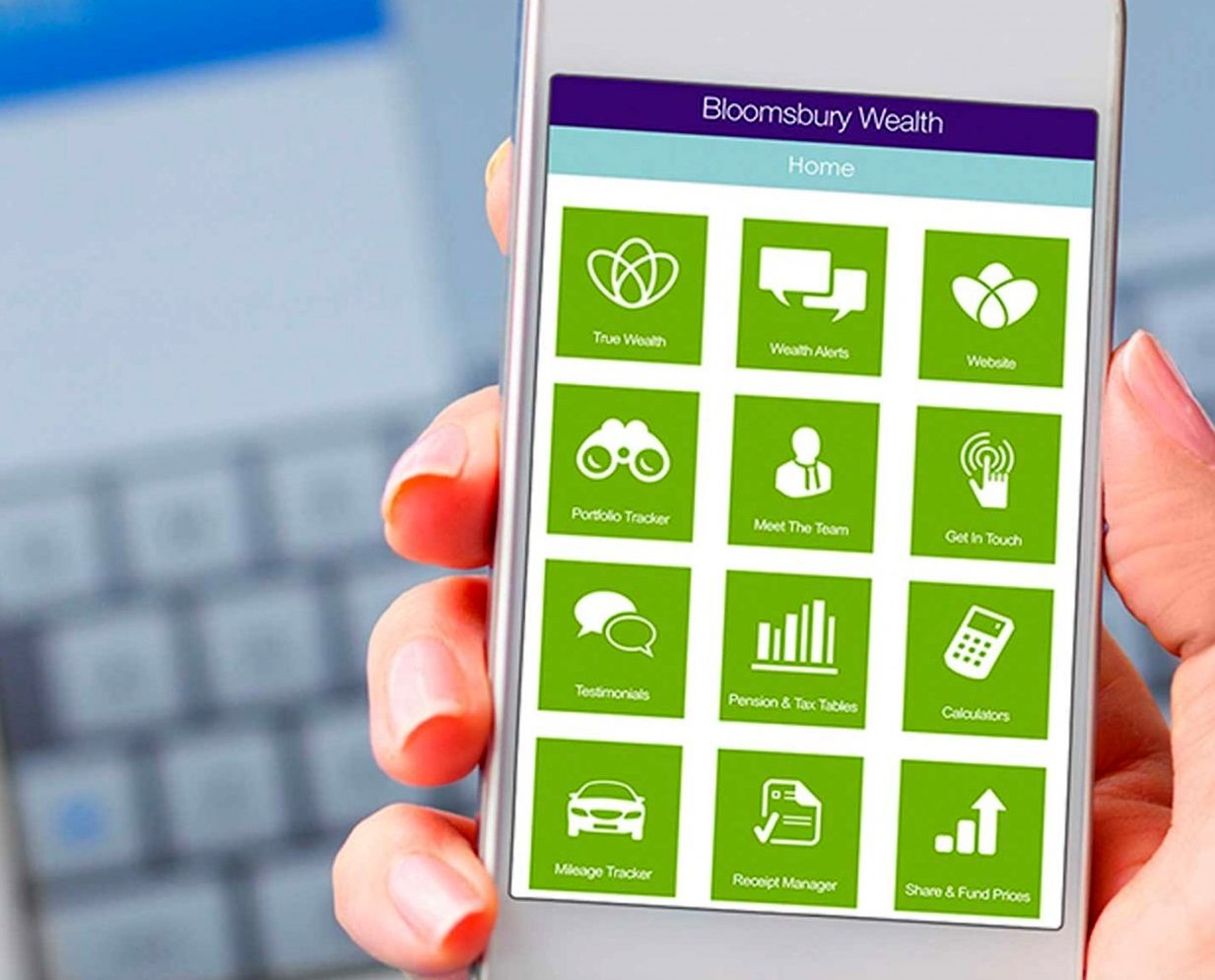

هر چند پدیده «فینتک» نوظهور است و از فعالیت آن در ایران کمتر از چهار سال میگذرد، اما تعامل آن با سیستم بانکی و دسترسی به حسابهای بانکی اشخاص باعث شده همواره در کانون حساسیتها قرار بگیرد و محل چالش و بحث مقامات بخش الکترونیکی بانکها و مدیران IT کشور باشد. در برخی موارد، این چالشها آنقدر جدی شده است که برخی از این «فینتک»ها تا مرز تعطیلی کشیده شوند. به هر حال، نیاز شهروندان به خدمات به روز دنیا و آن هم از جنس تکنولوژی مانع از آن شد که مقامات دولتی و نهادهای نظارتی بتوانند به راحتی با مسدود کردن این سرویسها، خط قرمزی برای توسعه و فراگیری اپلیکیشنهای مالی تعیین کنند. اگرچه «فینتک»های تعطیل شده مجددا به میدان رقابت استارت آپهای مالی بازگشتند، با این حال، این کوتاه آمدن واحدهای نظارتی مبتنی بر توسعه عرصه و تسهیل شرایط برای فعالیت «فینتک»ها در خدمات مالی کشور نبود. موسس یکی از «فینتک»های داخلی در این باره به «دنیای اقتصاد» گفت: در حال حاضر بزرگترین چالش تولیدکنندگان اپلیکیشنهای مالی، نبود چارچوب نظارتی و قوانین شفاف و روشن است، بهطوری که اخیرا تعیین متصدی ارائه مجوز به این نوع اپلیکیشنها مشکل آفرین شده بود. تا زمانیکه مقررات و نهادهای نظارتی در حوزه «فینتک»ها تعریف و تعیین نشود، خلاقیت و ایده پردازی در این حوزه کمرنگ میشود.

با توجه به نفوذ تلفن همراه در زندگیهای امروزی انتظار میرود، سازندگان اپلیکیشن و نرمافزار برای توسعه بازار خود و جذب مشتری مشکلات گذشته را نداشته باشند، با این حال، نظام بانکی کشور همچنان به خاطر مسائل امنیتی و حفظ دادههای شخصی افراد، فضای بستهای دارد و همین اعمال محدودیتها و نبود زیرساختهای لازم، شرایط را برای همکاری با فعالان حوزه نرمافزارها و برنامههای موبایلی سخت میکند. میلاد جهاندار درباره استقبال بانکها برای پذیرش اپلیکیشنهای خارج از سیستم خود، بیان کرد: بانک ها، سازمانهای بزرگی هستند و تغییرات در آنها به کندی صورت میگیرد و این روند در بانکهای قدیمیتر، کندتر است. به هر حال اجرای برنامههایی از این دست نیاز به یک سرویس عام دارد که باید از سوی نهادهای مختلف مانند سیستم شاپرک یا رگولاتوری حمایت شود. در واقع، باید از سوی دست اندرکاران دولتی ابزارهای لازم برای توسعه و رشد این برنامهها فراهم شود. متاسفانه در شرایط فعلی ایدهها ساخته و پردازش میشود، اما به دلیل نبود ابزار و زیرساختهای کافی، بسیاری از ایده استارتآپهایی از جنس «فینتک» اجرایی نشده و از بین میروند.

در حال حاضر که بیش از سه سال از فعالیت نخستین «فینتک» شناخته شده در کشور میگذرد، حدود 50 تکنولوژی مالی فعالیت میکنند که بالغ بر 15 مورد از این استارت آپها در سطح قابل قبولی خدمات ارائه میکنند و میزان تراکنشهای آنها در همین فرصت زمانی کم قابل توجه است. برای مثال، در هر یک از «فینتک»های مربوط به سرمایهگذاری جمعی (Crowdfunding) میزان تراکنشها بالغ بر 300میلیون تومان بوده و این رقم درباره «فینتک»های پرداخت (Payment) به مبالغ بیشتری اشاره دارد. اگرچه با توجه به استقبال افراد از بهکارگیری اپلیکیشنهای مختلف در کارهای روزمره انتظار میرود آیندهای روشن پیشروی استارت آپهای فناورانه باشد، با این حال، همچنان ابزارهای لازم برای توسعه آنها مهیا نیست. در این رابطه، این موسس «فینتک» گفت: ایجاد ابزار و زیرساختهای لازم زمانبر است و نمیتوان توقع داشت که دولت بتواند سیاستهای توسعهای از این دست را در کوتاهمدت عملیاتی کند. تنها راهکاری که انتظار میرود دولت در شرایط فعلی بهکار بگیرد که گام بزرگی در حمایت از «فینتک»ها است، اعتماد از سوی رگولاتورهای دیگر نهادهای نظارتی به آنها است. به هر حال، نیاز به تولید اپلیکیشنهای مالی محسوس است، پس بهتر است پیش از فراگیری، بسترهای پذیرش آن از سوی افراد فراهم شود. برای نمونه، در حال حاضر، «فینتک»ها مشکل دریافت اعتماد الکترونیکی دارند، در حالی که نهادهای مربوطه در ارائه این نماد تعلل میکنند، نباید انتظار داشت اعتماد اجتماعی به این استارت آپها برآورده شود. به هر ترتیب، بیاعتمادی در بین نهادهای دولتی ناگزیر به بیاعتمادی در مصرفکنندگان تسری پیدا میکند که مانع از رشد و شکوفایی «فینتک»ها میشود.