پیشنیازهای بانک مرکزی برای دستیابی به هدف تورمی

این نخستین هدفگذاری مشخص نرخ تورم در تاریخ ایران است. اعلام این چارچوب بسیار خوشایند است و سیاست پولی کشور را یک قدم مهم به سازوکار موثر در مهار تورم نزدیکتر میکند.

اما دو مساله در نخستین قدمهای این چارچوب جدید دیده میشود که برای پایدار بودن موفقیت این برنامه باید به آنها توجه کرد: نخست، شروع سیاست هدفگذاری نرخ تورم با سیاست پولی انبساطی و دوم لایحههای مربوط به اصلاح نظام پولی/ بانکی بهویژه در راستای استقلال بانک مرکزی است. در این مطلب، با چهار سرفصل ذیل به بررسی این دو چالش خواهیم پرداخت: اول، اهمیت لنگر کردن انتظارات تورمی؛ دوم، مقایسه جهتگیری سیاست پولی بانک مرکزی ایران با دیگر کشورهای در حال توسعه؛ سوم، نگاهی کوتاه به مولفههای اصلی استقلال بانک مرکزی؛ و در نهایت، نگاهی به تجربه آرژانتین؛ یکی از کشورهایی که اخیرا هدفگذاری تورم را اتخاذ کرد اما با شکست سنگینی در این راستا روبهرو شد. امید است با استفاده از تجربههای ناموفق در این راستا، سیاستگذاران پولی کشور به توفیق بیشتری دست پیدا کنند.

اهمیت لنگر کردن انتظارات تورمی

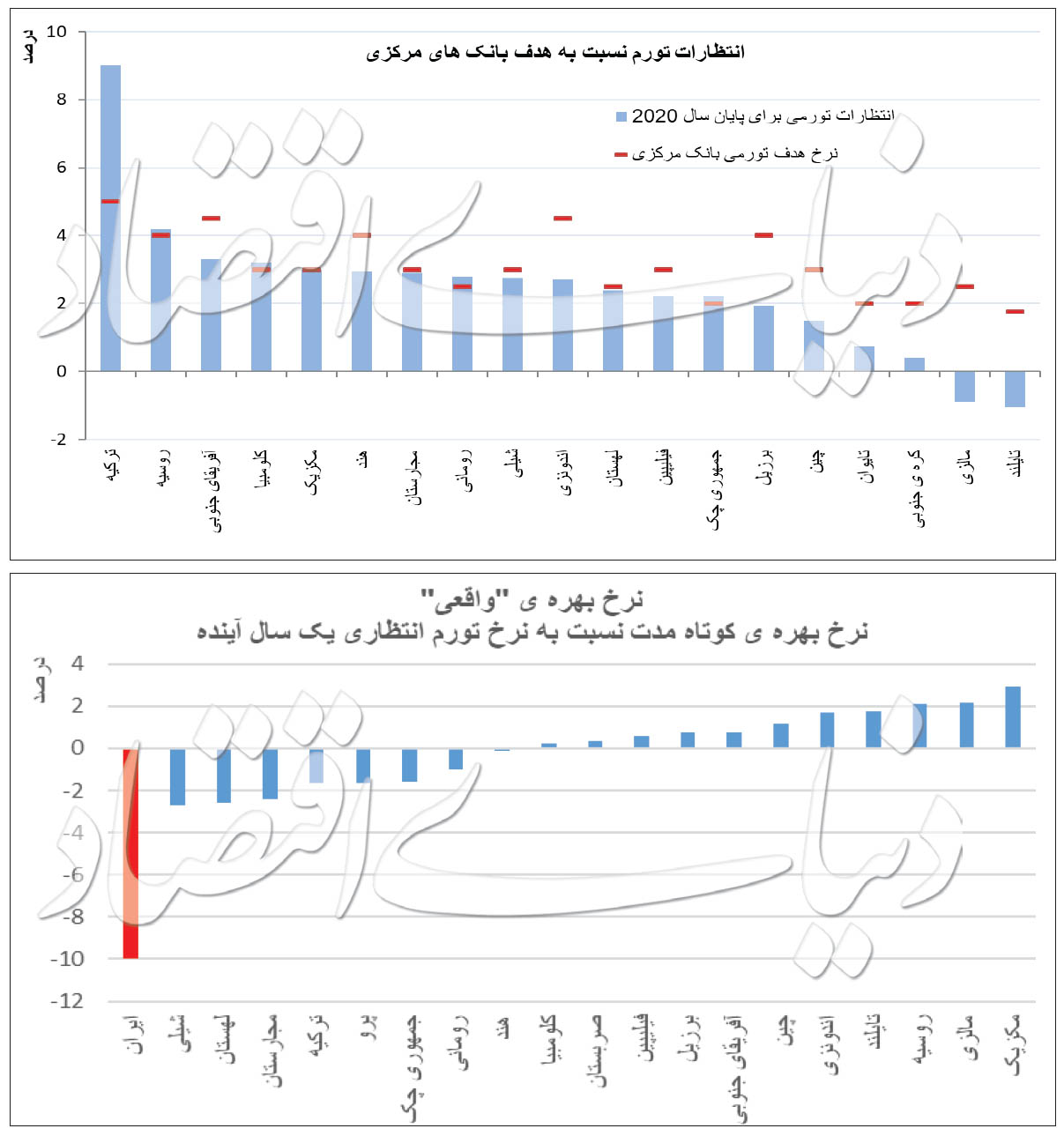

هدفگذاری نرخ تورم در حقیقت در راستای لنگر کردن انتظارات تورمی (anchoring inflation expectations) است. این به آن معناست که در صورت اعتبار بانک مرکزی، مردم در حین تصمیمگیریهای اقتصادی خود برای در نظر گرفتن نرخ تورم در ماههای آینده کافی است به نرخ هدف بانک مرکزی نگاهی بیندازند. به طور مثال، وقتی کارمندان برای تعیین افزایش حقوق خود با کارفرما وارد مذاکره میشوند، میتوانند از نرخ هدف بانک مرکزی به عنوان تورم محتمل در یک سال آینده استفاده کنند و بر اساس آن درخواستهای خود را مطرح کنند. کارفرما نیز بر اساس همان انتظارات وارد مذاکره میشود و بر اساس همان انتظارات نسبت به تغییر قیمت اجناس خود طی یکسال آینده برنامهریزی خواهد کرد و الی آخر. طبیعی است که اگر بانک مرکزی از اعتبار برخوردار نباشد، کنشگران اقتصادی هیچ نگاهی به هدف تورمی بانک مرکزی نخواهند داشت و به این ترتیب انتظارات تورمی از هیچ لنگری برخوردار نخواهند بود. اما «اعتبار» چگونه بهدست میآید؟ طبیعتا مثل تمام دیگر امور در زندگی روزمره، اعتبار با خوشقول بودن در بازه زمانی طولانی و در شرایط مختلف حاصل میشود. به عبارتی دیگر، بانک مرکزی ایران باید طی سالهای آینده از ابزار سیاستهای پولی خود با جدیت تمام در راستای رسیدن به هدف مشخص شده نرخ تورم استفاده کند و تعهد خود را به این اهداف هم در شرایط رکود و هم در شرایط رونق به اثبات برساند. برای مثال، اگر بانک مرکزی در شرایط رکود تورمی از سیاستهای انبساطی استفاده کند در حالی که نرخ تورم بسیار بالاتر از نرخ هدف باشد، تعبیر به عدم جدیت بانک مرکزی در مقابله با تورم میشود و شاخصه لنگر بودن نرخ هدف بیش از پیش تضعیف میشود. در بسیاری از دیگر کشورهایی که طی دهههای اخیر به سمت هدفگذاری نرخ تورم روی آوردهاند، بانک مرکزی در سالهای اولیه این چارچوب برای کسب اعتبار و نشان دادن جدیت خود در رسیدن به هدف تورمی، سیاستهایی بسیار انقباضی اتخاذ کرده است. از آنجا که انتظارات نسبت به تورم به خودی خود یکی ازشاخصهای تعیینکننده تورم است، شکستن کمر تورم نیازمند شکستن انتظارات تورمی در درازمدت است. آنچه بسیار حائزاهمیت است اینکه فقط با کسب اعتبار است که بانک مرکزی میتواند در درازمدت به پایداری همزمان نرخ تورم و نرخ بهره پایین دست پیدا کند. اتخاذ سیاست انبساطی (نرخ بهره پایین) زودتر از موعد ناپایدار است و فشارهای تورمی را افزایش میدهد و به این ترتیب از کاهش پایدار نرخ بهره جلوگیری میکند. در واقع راه رسیدن به بانکداری بدون ربا یا حداقل با بهره پایین، از اتخاذ سیاستهای انقباضی در مرحله اول میگذرد. نمودار (صفحه ۱۳) نشان میدهد که اغلب کشورهای در حال توسعه در لنگر کردن انتظارات تورمی موفق بودهاند، چنانچه نرخ تورم مورد پیشبینی کنشگران اقتصادی برای انتهای سال همسطح یا کمتر از نرخ هدف بانک مرکزی است. استثنای فاحش ترکیه است که بانک مرکزی آن به علت اعمال فشارهای پیاپی دولت در راستای اتخاذ سیاستهای انبساطی هیچگاه موفق به رسیدن به هدف تورمی خود نشده است و به همین دلیل انتظارات تورمی نیز همسطح با هدف بانک مرکزی نیست.

یکی از شاخصههای اصلی انقباضی یا انبساطی بودن سیاست پولی، نگاهی به نرخ بهره مصوب بانک مرکزی نسبت به انتظارات تورمی (نرخ بهره «واقعی») است. نگاهی به بیست کشور بزرگ در حال توسعه که برخی از آنها از نظر شاخصهای درآمدی و توسعهای بی شباهت به ایران نیستند و همگی سیاست پولی خود را در راستای رسیدن به هدف تورمی دنبال میکنند، نشان میدهد که بهرغم شرایط بسیار رکودی اقتصاد در اثر کرونا و پس از کاهش شدید نرخ بهره بانکهای مرکزی در ماههای اخیر، نرخ بهره نسبت به نرخ تورم انتظاری در یک سال آینده به طور میانگین مثبت است، اگر چه این نرخ «واقعی» بهره در چند کشور منفی شده است. اما در ایران، اگر نرخ میانه دالان نرخ سود (یعنی ۱۶درصد) که در ۱۰ خرداد تعیین شد را در نظر بگیریم و فرض کنیم که انتظار تورمی کنشگران اقتصادی همان هدف تورم ۲۲ درصدی بانک مرکزی است، این بدان معناست که نرخ واقعی سود در ایران نزدیک به منفی ۶ درصد است. بر اساس این شاخص، ایران دارای انبساطی ترین سیاست پولی در بین کشورهای مطرح در حال توسعه است و این مانعی برای سیاست هدفگذاری نرخ تورم است. نقطه آغاز هدفگذاری تورم، مهمترین فرصت کسب اعتبار بانک مرکزی است.

مولفههای استقلال

یکی از مهمترین عواملی که موفقیت بانک مرکزی در رسیدن به هدف تورمی را تعیین میکند استقلال بانک مرکزی از دولت است. به طور معمول، دولت به عنوان نهاد منتخب مردم، نرخ هدف را مشخص میکند، اما بانک مرکزی باید در نحوه رسیدن به این نرخ مختار باشد. علت اهمیت استقلال بانک مرکزی از دولت این است که انگیزه تورمی دولتهای چهار ساله با سیاستگذار بلندمدت در مقوله تورم همخوانی ندارد. دولتهایی که کوتاه نگر باشند همیشه انگیزه دارند که در جهت جبران کسری بودجه، شوک تورمی ایجاد کنند. برای مثال اگر کنشگران اقتصادی برای یک سال آینده تورمی ۱۰درصدی را پیش بینی کنند و بر اساس آن بر سر حقوق و مزایای خود توافق کرده باشند، به نفع دولت است که درست پس از توافق بر سر افزایش حقوق، با ایجاد شوک تورمی دریافتیهای مالیاتی خود را افزایش دهند. اما در نبود سیاستگذار معتبر پولی، کنشگران اقتصادی همیشه نسبت به وجود این انگیزه آگاهند و بنابراین همیشه انتظارات تورمی بالایی دارند. در اقتصاد به این مساله «نا سازگاری زمانی» (Time Inconsistency) میگویند. راهحل اصلی شکستن این ناسازگاری زمانی، استقلال بانک مرکزی از دولت است، چنانچه کنشگران اقتصادی نگران ایجاد شک تورمی توسط بانک مرکزی به نفع دولت نباشند.

در راستای استقلال بانک مرکزی دو مورد نقش بسزایی دارد:

نخست، نحوه انتخاب اعضای شورای پول (تصمیم گیرندگان نرخ بهره و سیاست پولی) بانک مرکزی است. اگر قرار است این افراد توسط دولت انتخاب شوند، آنچه به استقلال این افراد کمک میکند این است که دوره حضور آنها در شورای پول با دوره زمانی دولتها متفاوت باشد. برای مثال دوران ریاست بانک مرکزی میتواند ۶ ساله باشد، به طوری که رفت و آمد چهار ساله دولتها باعث جابه جایی ریاست بانک مرکزی نشود. میتوان بین انتصاب اعضای شورای پول فاصله گذاشت، به طوری که هیچ دولتی نتواند طی یک دوره چهار ساله همه اعضای شورای پول را عوض کند. راههای دیگر برای ضمانت استقلال بانک مرکزی نیز زیاد هستند، اما آنچه حائز اهمیت است این است که حکمرانی سیاست پولی کشور از دایره سیاست اقتصادی دولتهای منتخب خارج شود.

نکته دوم و مهمتر در راستای استقلال بانک مرکزی، عدم تامین مستقیم کسری بودجه دولت توسط چاپ اسکناس ازسوی بانک مرکزی است. باز بودن چنین امری، چنانچه در سالهای اخیر اتفاق افتاده، هم از انگیزه انضباط مالی دولت میکاهد، هم با پمپاژ نقدینگی به اقتصاد، کنترل تورم را از دست بانک مرکزی خارج میکند. رئیس محترم بانک مرکزی در یادداشتی در ۹ خرداد نوشتند: «انضباط مالی شرط مهم کنترل تورم است. تامین کسری بودجه از طریق واگذاری سهام و انتشار اوراق و تعمیق بازار بدهی، سیاست درست دولت است.» به این گزاره باید این تصویر را نیز اضافه کرد که برای عدم فشار دولت به بانک مرکزی، برای تامین کسری بودجه، نیاز به استقلال نهاد پولی است تا انتظارات تورمی به سطح هدف لنگر شود. مولفههای فوق مسائل جدیدی برای سیاستگذاران ما نیستند. لوایح دوگانه بانکی، بسیاری از جوانب مورد نیاز برای استقلال قانونی بانک مرکزی از دولت را در بر گرفتهاند که باید در انتظار تصویب آن باشیم. در حالی که اتخاذ چارچوب هدفگذاری تورم، بسیار خوشایند است، باید زیرساخت قانونی آن را نیز فراهم ساخت. در این راستا نگاهی به تجربه نسبتا اخیر آرژانتین میتواند خطرهای موجود در این مسیر را گوشزد کند.

نمونه آرژانتین

یکی از کشورهایی که در سالهای اخیر سیاست پولی خود را به سمت هدفگذاری تورم تغییر داد، آرژانتین است. در دسامبر ۲۰۱۵ و پس از روی کار آمدن ماریسیو ماکری به عنوان رئیس جمهور و حزب راست میانه کامبیموس، دولت جدید اقتصادی درگیر با رکود تورمی را تحویل گرفت. در سالهای قبل از روی کار آمدن دولت جدید، نرخ تورم حدود ۳۵-۲۵ درصد بود که غیر قابل قبول به شمار میرفت. در سپتامبر ۲۰۱۶، بانک مرکزی با رئیس جدیدی که توسط ماکری منصوب شده بود، اعلام کرد که از این پس سیاست پولی بانک مرکزی در چارچوب هدف نرخ تورم اجرا خواهد شد. اولین هدف تورم برای پایان سال ۲۰۱۷ بین ۱۲ تا ۱۷ درصد و برای سال ۲۰۱۸ بین ۸ تا ۱۲ درصد تعیین شد. این در حالی بود که میانگین نرخ تورم در سال ۲۰۱۶، ۳۶ درصد بود و میانگین نرخ بهره بانک مرکزی در این سال حدود ۳۰ درصد بود. یعنی در اولین سال اتخاذ سیاست هدفگذاری نرخ تورم، بانک مرکزی نرخ واقعی بهره را حدود منفی شش درصد قرار داده بود. البته توجیه چنین سیاست انبساطی این بود که نرخ بهره نسبت به نرخ هدف در یک سال آینده (۱۲ تا ۱۷ درصد) بسیار بالاست. اما از آنجایی که این اولین تجربه آرژانتین در هدفگذاری نرخ تورم بود و بانک مرکزی اعتباری برای خود در این راستا کسب نکرده بود، انتظارات تورمی کنشگران اقتصادی بسیار بالاتر از نرخ هدف بانک مرکزی شد.

در سپتامبر ۲۰۱۷، نرخ تورم سالانه به ۲۲ درصد رسید که این پایینترین نرخ تورم در هشت سال گذشته اقتصاد آرژانتین بود. اما این نرخ همچنان با هدف ۱۲ تا ۱۷ درصدی بانک مرکزی فاصله زیادی داشت. در دسامبر همان سال، برای همه کنشگران اقتصادی مشخص بود که نه تنها تورم با هدف سال ۲۰۱۷ فاصله زیادی دارد، بلکه هدف تورمی سال ۲۰۱۸ نیز دست نیافتنی است. وقتی بانک مرکزی نسبت به رسیدن به هدف تورم خود ناامید شد، نرخ هدف سال ۲۰۱۸ را از ۸ تا ۱۲ درصد به ۱۵ درصد افزایش داد. تغییر هدف به خودی خود مشکل بزرگی نبود، چون در واقع واکنش بانک مرکزی به واقعیت شرایط اقتصادی روز بود. اما آنچه ته مانده اعتبار بانک مرکزی را از بین برد، این بود که پس از افزایش هدف تورم، بانک مرکزی با این بهانه که هدف تورمی بالاتر، سیاست انبساطی تر را توجیه میکند، همزمان با افزایش هدف تورمی، نرخ بهره را کاهش داد. در چنین شرایطی، برای همه کنشگران مشخص بود که این سیاست انبساطی با فشار دولت در شرایط رکود اتخاذ شده است. نتیجه این شد که انتظارات تورمی فعالان اقتصادی با جهش روبهرو شد و در واقع لنگر انتظارات که توسط هدفگذاری اولیه جاگیری شده بود، از جا کنده شد. در نتیجه افزایش انتظارات تورمی و در راستای حفظ ارزش دارایی، کنشگران اقتصادی شروع به تبدیل پول خود (پسوی آرژانتین) به دلار کردند و دولت جدید ماکری اولین جهش ارز خود را تجربه کرد. جهش ارز باعث افزایش انتظارات تورمی شد، و این دور باطل به فاصله یکسال، باعث رسیدن انتظارات تورمی از ۱۷ درصد در دسامبر ۲۰۱۷ به بالای ۳۰ درصد در دسامبر ۲۰۱۸ و سقوط ارزش پول ملی از ۱۷ پسو در برابر دلار به ۴۰ پسو در برابر دلار شد،یعنی کاهش ۱۳۵ درصدی ارزش پول ملی اتفاق افتاد.

ماکری بهرغم داشتن محبوبیت بسیار بالا در سال ۲۰۱۷، در اکتبر ۲۰۱۹ انتخابات را با فاصله زیاد به رقیب خود از جناح چپ افراطی واگذار کرد. اگر چه این شکست دلایل متعددی داشت که از حوصله این مقاله خارج است، اما یکی از جرقههای اصلی این شکست انتخاباتی تاریخی را میتوان در دسامبر ۲۰۱۷ یافت، زمانی که بانک مرکزی، با فشار سیاسی هدف تورمی خود را افزایش داد و همزمان سیاست پولی را انبساطی تر از گذشته کرد. بدیهی است که اعتبار بانک مرکزی از مهمترین اصول هدفگذاری تورم است.

در پایان، اقدامات اخیر بانک مرکزی، هم در راستای هدفگذاری تورمی، هم در ایجاد سازوکار مدرن در تعیین نرخ سود و ایجاد بستر انتشار اوراق قرضه توسط دولت، همگی بسیار مثبت و شایسته تقدیر است. حرکت به سمت هدفگذاری تورم، حرکتی بسیار مهم است که لازمه موفقیت آن، اعتبار پایدار بانک مرکزی است. اعتبار به سختی به دست میآید ولی به سرعت از بین میرود و اگر از دست برود، باز پس گرفتن آن بسیار سختتر خواهد بود. در این راستا، بسیار مهم است که قدمهای نخست بانک مرکزی در چارچوب هدفگذاری تورم درست برداشته شود. استقلال بانک مرکزی از دولت یکی از مهمترین شاخصههای معتبر بودن هدفگذاری تورم است که میتواند در لنگر کردن انتظارات تورمی نقش بسزایی داشته باشد.