آیا توقف عرضههای اولیه در دورههای کاهشی بازار سهام، درست است؟

به گزارش اقتصادنیوز به نقل از دنیایاقتصاد ، بورس بیش از یکسال و نیم روند کاهشی و البته رکودی را سپری کرد و سیاستگذار بورسی با تبعیت از نگرانیهای مطرحشده از سوی برخی از فعالان بازار، عرضههای اولیه را برای مدتی متوقف کرد. فرضیههایی که عرضه اولیه را عاملی برای تشدید فشار فروش و کاهش بیشتر قیمتها عنوان میکردند. این در حالی است که در همان زمان کارشناسان با هشدار درخصوص تعویق توسعه عرضی بازار سرمایه، جنس پولهای ورودی به عرضههای اولیه را متفاوت از سهام عنوان میکردند؛ اما گوش شنوایی وجود نداشت. به هر حال از اواخر سال گذشته، عرضهها از سرگرفته شد و با وجود کاهش مشارکت در این رویداد جذاب بورسی اما آمارها خط بطلانی بر فرضیههای مطرحشده در این خصوص کشید. تجربه ماههای اخیر نیز نشان میدهد بازار سهام برای تحریک تقاضا در فرآیندهای روزمره خود، نیازی به لغو مسیرهای معمول توسعه بازار ندارد و درصورتیکه شرایط برای خرید سهام مهیا باشد، متناسب با تغییر متغیرهای بنیادی در مسیر صعودی یا عکس آن قرار خواهد گرفت.

عرضههای اولیه را میتوان یکی از پرطرفدارترین رویدادهای بازار سهام در سالهای اخیر دانست. این عرضهها که بهطور معمول یکی از سادهترین و سریعترین راههای تامینمالی در بازارهای مالی جهان هستند، در ایران با وجود ناتوانی در تامینمالی کارآ به دلیل روش انجام، از این جهت که بهطور معمول ریسک اندکی دارند موردتوجه مردم عادی بوده و به همین دلیل در سالهای گذشته رشد قابلتوجهی در تعداد کدهای متقاضی آنها روی داده است؛ این در حالی است که در ماههای بعد از ریزش شدید شاخص سهام یعنی در فاصله زمانی اواسط سال۹۹ تاکنون، تعداد کدهای متقاضی عرضههای اولیه تا حدود ۶۵درصد کاهش یافت و بسیاری بر این باور بودند در شرایطی که تقاضا در بازار ضعیف است باید این عرضهها در بازار متوقف شود، با اینحال تجربه ماههای اخیر حکایت از آن دارد که بازار سهام برای تحریک تقاضا در فرآیندهای روزمره خود، نیازی به لغو مسیرهای معمول توسعه بازار ندارد و در صورتیکه شرایط برای خرید سهام مهیا باشد، متناسب با تغییر متغیرهای بنیادی در مسیر صعودی یا عکس آن قرار خواهد گرفت.

قدمهای نو رسیده

بازارهای سهام را میتوان یکی از پرحاشیهترین بازارهای دارایی در عصر حاضر دانست. این بازارها به دلیل جذابیت بالایی که برای سرمایهگذاران دارند بهطور چشمگیری موردتوجه این قشر از جامعه هستند و به سبب آنکه داراییهای معاملهشده در آنها ماهیت مصرفی ندارند، بیشتر تحتتاثیر عوامل هیجانی قرار میگیرند. در برخی از کشورها این بازارها طول عمری چندصدساله دارند. در برخی از کشورها نیز قدمت بازارهای دارایی همچون ایران از چند دهه فراتر نمیرود. در بازارهای پیشرفته دنیا نه فقط معاملات نقد آن هم محدود به سهام بلکه معاملات پرحجمی در چارچوب مشتقه و فروش استقراضی انجام میشود که جذابیت این بازارها را دوچندان میکند. این موارد که به ابزارهای مالی معروف هستند در بسیاری از کشورها نفوذ بالایی در بین سرمایهگذاران دارند، با اینحال میتوان گفت که به دلیل تنوع بالا و همچنین ماهیت متفاوتی که میان این ابزارها و روشهای تحلیل و معامله آنها وجود دارد، چندان موردتوجه گسترده در اخبار قرار نمیگیرند. همین امر سببشده تا عنوان نخست جلبتوجه افکار عمومی در بازارهای مالی فارغ از اینکه توسعهیافته باشند یا درحالتوسعه بهجز اخبار روزانه شرکتها، عمدتا معطوف به عرضههای اولیه باشد.

عرضههای اولیه را میتوان قدیمیترین خبر جالب بازارهای مالی دانست. این عرضهها در دنیا یکی از سریعترین راههای تامینمالی برای شرکتها هستند و در عین حال سبب میشوند تا ضمن ایجاد یک موقعیت سرمایهگذاری جدید در بازارهای سهام راه برای توسعه کمی این بازارها نیز فراهم شود، با اینحال نکته اصلی در آن است که بسیاری از این شرکتها به دلیل جوانبودن از جذابیت خاصی برای سرمایهگذاران برخوردار هستند. همین امر سبب میشود تا در بیشتر کشورهای دنیا سرمایهگذاران توجه بالایی به ماهیت فعالیت شرکت و طرحهای توسعه احتمالی آن داشته باشند، از اینرو گزارشهای ارزشگذاری آنها برای خریداران احتمالی اهمیت بالایی دارد. در سالهای گذشته تجربه عرضههای اولیه در بازارهای مطرح سهام در سراسر دنیا نشان داده که سرمایهگذاری در این عرضهها، هم میتواند پر سود باشد و هم پر ریسک، با این حال بیشتر این عرضهها از سوی کارشناسان موفق ارزیابی شده است. در ایران اما این قدمهای نو رسیده در بازار سهام در طول سالهای گذشته از جذابیت بیشتری برخوردار بودهاند. تجربه عرضههای اولیه انجامشده در بورس و فرابورس حکایت از آن دارد که این شرکتها بهجز در موارد معدود، در بسیاری از موارد توانستهاند سودی معقول را برای سرمایهگذاران خود به ارمغان بیاورند، با اینحال این سودآوری با سایر کشورها متفاوت بوده و به دلیل ریسک بسیار اندکی که دارند، در عمل میتوانند به یکی از مهمترین راههای جذب سرمایه در بازار سهام تبدیل شوند.

مشارکت در عرضههای اولیه

اما این اقبال به مشارکت تا چه حد بوده است؟ بررسی آمار و ارقام به ثبت رسیده در بازار سهام از سالهای گذشته تاکنون نشان میدهد که حتی با درنظرگرفتن افت قابلتوجه مشارکت عمومی در عرضههای اولیه در دو سالاخیر، بازهم بازار سهام نسبت به ۵ سالگذشته از حیث اقبال عمومی به فرآیند عرضههای اولیه بسیار جلوتر است. بررسیهای «دنیایاقتصاد» نشان میدهد که در نخستین عرضه اولیه سال۹۶ تعداد کدهای خریدار عرضه اولیه نماد معاملات «پرداخت» متعلق به شرکت بهپرداخت تنها ۶۷۸۴۹ نفر بوده است؛ این در حالی است که این رقم در سال۹۹ به ۶/ ۵میلیون نفر رسیده که این میزان از تقاضا در آن دوره متعلق به عرضه نماد «بپیوند» بوده است. در حالحاضر اما خوشبینیها نسبت به عرضههای اولیه بسیار کمتر از حد معمول در سالهای گذشته است. افت قابلتوجه قیمت سهام در طول نیمه دوم سال۹۹ تا ماههای پایانی سال۱۴۰۰ و در نتیجه رویگردانی بسیاری از فعالان بازار سهام از این بازار سبب شده تا در طول دو سالگذشته تعداد مشارکت در عرضههای اولیه تا حد زیادی کاهش یابد، با اینحال تعداد مشارکتکنندگان در عرضههای اولیه همچنان با تعداد افرادی که در سالهای قبل از رونق بورس به سمت این عرضهها میآمدند فاصله قابلتوجهی دارد. بررسیها نشان میدهد که در آخرین عرضه اولیه انجامشده در بازار سهام که امکان خرید برای اشخاص حقیقی نیز در آن فراهم بوده است، عرضه نماد معاملاتی «سآبیک» متعلق به شرکت سیمانآبیک تنها توانسته یکمیلیون و ۹۳۵هزار و ۳۲۷ نفر را به خود جلب کند. همانطور که پیدا است این عرضه انجامشده تا در تاریخ ۲۸ اردیبهشتماه نسبت به عرضه «بپیوند» افتی قابلتوجه را در جذب کدهای حقیقی بازار برای شرکت در عرضههای اولیه شاهد بوده؛ بهطوری که در عرض۲۰ماه تعداد کدهای فعالشده در فرآیند خرید به میزان ۶۵درصد افت داشته است. همین کاهش را دلیلی بر این مدعا میدانند که عرضههای اولیه جذابیت سابق را ندارد، با این حال نمیتوان منکر این نکته نیز شد که تا زمانی که این عرضهها با شکست روبهرو نشوند، میتوان روی آنها برای توسعه کمی بازار سهام و تنوعبخشی به سبد بزرگ بورس و فرابورس کمک کرد.

اما از بحثهای کلی درگرفته پیرامون این موضوع که بگذریم، بنا بر آمار منتشرشده اوضاع خود عرضههای در دوماه گذشته مناسب بوده است. اولین عرضه در این سال مربوط به نماد آسیاتک بود که در اردیبهشتماه سالجاری انجام شده است. این نماد که با قیمت هر سهم ۶۶۶تومان عرضهشده در نهایت توانسته طی یک هفته به قیمت ۱۵۵۵ برسد که از کسب بازدهی ۱۳۳درصدی در این نماد حکایت دارد. پس از این عرضه نیز نماد «ددانا» در بازار عرضهشده است که آن هم توانسته از نقطه اولیه خود یعنی قیمت هر سهم ۲۸۱۲تومانی تاکنون رشد خوبی را شاهد باشد. آخرین معاملات این نماد حکایت از آن دارد که قیمت هر سهم از نماد یادشده به محدوده ۴۴۰۰تومانی رسیده است. آخرین عرضه نیز مربوط به سیمانآبیک (سآبیک) بوده که در تاریخ ۲۸ اردیبهشتماه سالجاری در قیمت ۱۲۲۵تومان عرضهشده و صف خرید آن روز گذشته آنهم به دلیل مجموع عمومی سالانه عرضه شد و در این بازه زمانی ۹ روزه، رشدی ۴۲درصدی را رقم زد.

دو نگاه مخالف

تقریبا در اوایل زمستان سالگذشته بود که رکود بازار سهام طاقت همه فعالان این بازار را طاق کرده و بسیاری را به این باور رسانده بود که در شرایط کنونی، بازار به هیچوجه کشش عرضههای اولیه را ندارد. روزهای سختی برای بازار سهام بود. شاخصکل بورس در محدوده یکمیلیون و ۲۰۰ تا یکمیلیون و ۱۰۰هزار واحد دست و پا میزد بیآنکه امیدی به بهبود شرایط باشد. بسیاری پس از گذر حدودا ۱۵ماه به این نتیجه رسیده بودند که بورس احتمالا قرار است تا مدتی طولانی در این رخوت باقی بماند و از اینرو امیدی به بهبود تقاضا در بازار و در نتیجه افزایش سطح عمومی قیمتها در این بازار نداشتند. در این میان بازار سهام شاهد چند پذیرهنویسی موفق بود و عرضههای اولیه نیز هرچند کم اما به قوت خود باقی بود، با اینوجود عرضههای اولیه که در سال۱۴۰۰ دیگر تجربه موفقی برای بازار سهام به حساب نمیآمدند، این ابهام را درمیان اهالی بازار سهام بهوجود آورده بود که اساسا چرا در این وضعیت باید شاهد تداوم عرضههای اولیه یا پذیرهنویسیها باشیم، یعنی دقیقا زمانی که نه وعده و وعیدهای دولت توانسته بود کمکی پایدار به بازار سهام کند و نه جلسات متعدد مقامات اقتصادی با حقوقیها راه بهجایی برده بود، چرا باید همین اندک تقاضای موجود را به سمت خرید نمادهایی سوق داد که در عمل سود چندانی را هم نصیب فعالان بازار نمیکند؟ ولی در مقابل این ادعا مطرح بود که بهطور سنتی پول لازم برای خرید عرضههای اولیه از بیرون به بازار میآید و ثانیا مبلغی که صرف خرید عرضههای اولیه میشود نسبت به ارزش معاملات ثبتشده در آن موقع از سال رقم چندانی را شامل نمیشد. این گروه از فعالان و کارشناسان بازار سهام بر این باور بودند که بازار یادشده در مقطع کنونی صرفا به این دلیل که در بحران و روندی نزولی قرار دارد، نباید منافع بلندمدت خود را نادیده بگیرد و مواردی نظیر عمقبخشی به بازار سهام و افزایش تعداد نمادها را به تعویق بیندازد. به گفته این عده بازار سهام باید برای توسعه کمی و کیفی خود برنامهای مدون داشته باشد تا در زمان وقوع بحران بهجای آنکه در لاک دفاعی فروبرود و صرفا عکسالعمل نشان بدهد، به کنشگری فعالانه روی آورد؛ از اینرو حتی اگر استقبال از این عرضهها تحتتاثیر شرایطی نظیر بروز رکود در بازار سهام کم شود بازهم جایز نیست که عرضههای اولیه متوقف شود. این دسته از کارشناسان و فعالان بازار عمدتا بر این باور بودند که میتوان برای آنکه درخصوص برخی از عرضهها ظرفیت زیرساختی بازار اشغال نشود و مردم نیز برای عرضههای کوچک بیجهت درگیر نباشند، برخی از شرکتها به اشخاص حقوقی نظیر صندوقهای سرمایهگذاری عرضه شود تا از این رهگذر هم سرمایهگذاری غیرمستقیم برای مردم جذابتر شود و هم اگر قرار است تا ازدیاد عرضههای اولیه (که چندان ادعای معقولی بهنظر نمیآمد) برای بازار مشکلی ایجاد کند، این مشکل با عرضه به صندوقها مرتفع شود.

اثبات خلاف در گذر زمان

ادعاهای مختلفی پیرامون عرضههای اولیه در این چندسال اخیر مطرح شده است که در این میان بهجز اخلال در جریان عرضه و تقاضا که پیشتر به آن اشاره شد، گران بودن عرضهها را هم میتوان مطرح کرد. برخی بر این باور هستند که برخی از عرضههای انجامشده بهخصوص در سال ۹۹ آنچنانکه باید به ارزش واقعی خود نزدیک نبوده و با بهایی بالاتر از ارزش واقعی عرضه شدهاند. ادعایی که از سوی برخی تحلیلگران تایید میشد و برخی نیز مستنداتی در جهت رد آن ارائه میکردند. در مجموع میتوان گفت حتی اگر این فرض درست باشد بازهم این وضعیت مانع از آن نشده که مردم به طور کامل از خرید سهام تازهوارد به تابلوی معاملات پرهیز کنند. حتی با گذشت زمان میتوان این ادعا را نیز مردود دانست که عرضههای اولیه مانعی بر سر راه رونق بازار سهام بودهاند.

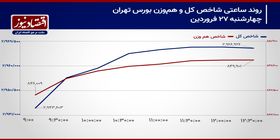

بر این اساس شاخصکل سهام از ابتدای سال۱۴۰۱ تا به اینجای کار در حالی توانسته بازده مثبت را به ثبت برساند که از بهمنماه گذشته که روند صعودی در این بازار آغاز شده تاکنون، عرضههای اولیه نیز جریان داشتهاند. همین امر نشان میدهد عرضه و تقاضا در بازار سهام به جای آنکه متاثر از جریان پول اندک جذبشده به عرضههای اولیه باشد، از عواملی نظیر تحولات رویداده در بازارهای جهانی، قیمتگذاریهای دستوری در صنایع مختلف و عوامل اقتصادی و سیاسی کلان اثر پذیرفته است. تجربه ماهها و حتی دهههای قبل نیز حکایت از آن دارد که بازار هنگام افزایش ارزندگی در برخی از صنایع و نمادها بدون آنکه منتظر مسائل حاشیهای بماند ورود پول را شاهد بوده، در شرایطی هم که فضا برای سرمایهگذاری از حالت مطلوب خارج شده حتی با قویترین وعدهها و مشوقها نتوانسته از حالت رکودی خارج شود. از اینرو میتوان نتیجه گرفت که پول عرضههای اولیه از دل معاملات عادی سهام بیرون نمیآید.