رکود معاملاتی، میهمان هر روز بورس تهران! / پیش بینی بازار سهام امروز 22 اردیبهشت

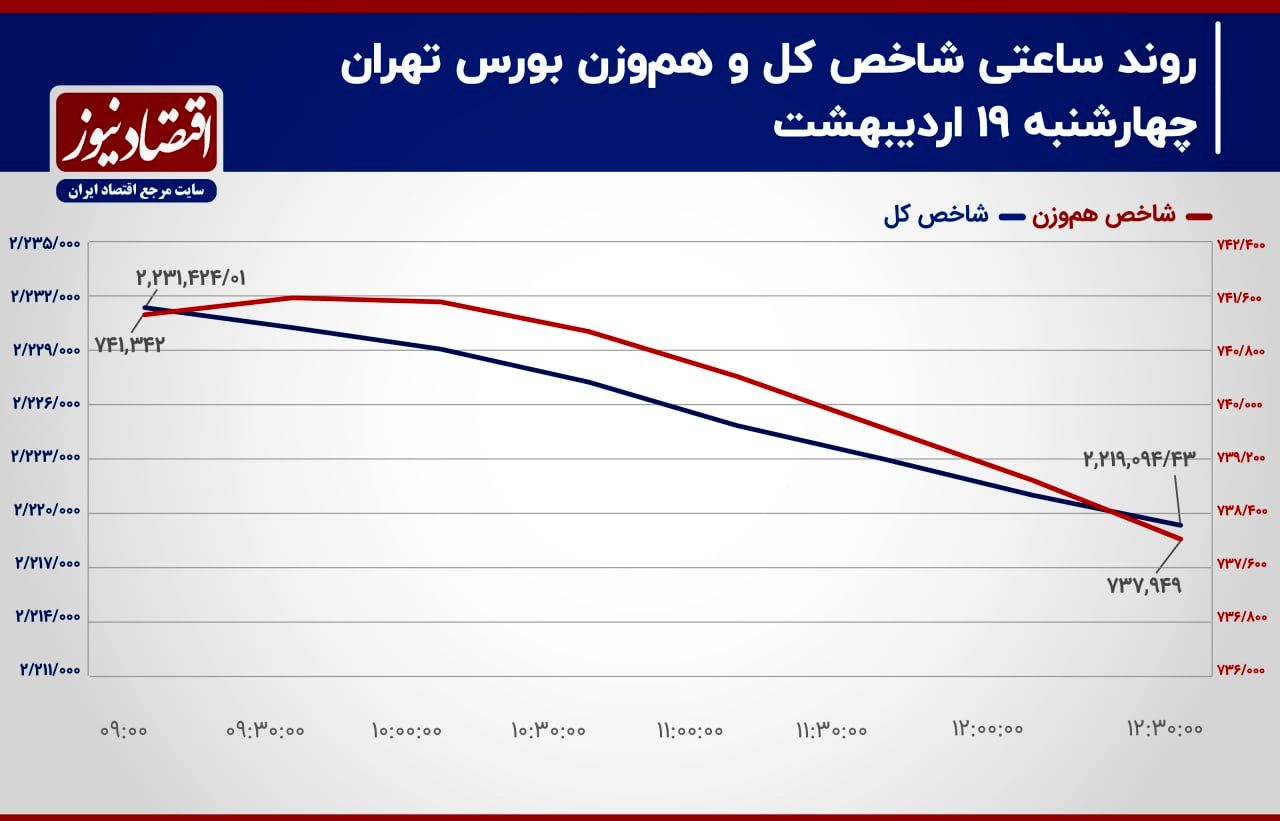

به گزارش اقتصادنیوز ، بازار سهام در روند روز معاملاتی گذشته شاهد کاهش تراز شاخص کل هموزن و ریزش تراز شاخص کل بود. شاخص هم وزن ابتدای نیمه اول معاملات سهام روز چهارشنبه را با افزایش تراز به سر برد اما چیزی نگذشت تا با روند نزولی شاخص کل همسو شود و در نیمه دوم معاملات نقشه بازار سهام رفته رفته قرمزتر شد. بازار سهام روز چهارشنبه نشان از تداوم خروج سرمایه حقیقی از سهام و ورود پول حقیقی به صندوقهای درآمد ثابت داشت.

روز چهارشنبه، شاخصهای سهامی فرابورس ایران عملکرد مشابه نسبت به شاخصهای اصلی بازار بورس به ثبت رساندند. شکاف بازدهی شاخص کل و هموزن در بازار بورس تهران 9 صدم درصد بود و کاهش تراز کمتر شاخص کل هموزن را نشان میداد. این معیار برای فرابورس ایران با 1 صدم درصد بیانگر عملکرد ضعیفتر شاخص کل هم وزن بود. کمترین بازدهی را در میان شاخصهای اصلی فرابورس، شاخص بازار دوم فرابورس با 60 صدم درصد کاهش تراز به ثبت رساند و بیشترین بازدهی نیز به شاخص بازار اول فرابورس با 42 صدم درصد کاهش تراز تعلق گرفت.

در بین شاخص صنایع نیز صنعت عرضه برق، گاز، بخار و آب گرم با 63.3 میلیارد تومان ورود پول حقیقی بالاترین میزان ورود پول حقیقی را در بین صنایع به ثبت رساند. صنعت رایانه با 32.5 میلیارد تومان و صنعت حمل و نقل با 20 میلیارد تومان در جایگاههای بعدی قرار گرفتند. از سوی دیگر صنعت محصولات شیمیایی با 37.1 میلیارد تومان خروج پول حقیقی بیشترین میزان کاهش مالکیت حقیقی را به ثبت رساند و صنعت فلزات اساسی با 34.1 میلیارد تومان و صنعت بانکها و مؤسسات اعتباری با 25.1 میلیارد تومان دیگر صنایعی بودند که میزان بیشتری از مالکیت حقیقی خود را از دست دادند.

روند معاملات سهامی 30 روز اخیر

بورس تهران هفته قبل را با کاهش متوسط ارزش معاملات خرد مواجه بود و در تمام روزهای هفته در سطح 3 همتی قرار داشت. روند خروج جریان پول حقیقی نیز هشت روزه شده و در این مدت هزار و 368 میلیارد تومان پول حقیقی از بازار سهام خارج شده است.

روز چهارشنبه ارزش صفهای خرید سهام کاهش 5 درصدی داشت و ارزش صفهای فروش 59 درصد افت کرد. با این تفاسیر، ارزش صفهای خرید به 98 میلیارد تومان نزول کرد و ارزش صفهای فروش تا 86 میلیارد تومان کاهش یافت.

روز معاملاتی گذشته سرانه خرید هر کد حقیقی از 20.5 میلیون تومان روز سهشنبه تا 21.3 میلیون تومان افزایش داشت. سرانه فروش هر کد حقیقی نیز افزایش داشت و از 24.2 میلیون تومان روز سهشنبه به 24.5 میلیون تومان رسید. با این اوصاف شکاف سرانه خرید و فروش به سمت فروشندگان حقیقی سنگینی میکند.

تراز شاخص کل بورس تهران نیز در انتهای هفته دوم اردیبهشت 2 میلیون و 264 هزار و 924 واحد بسته شد و در روز انتهایی هفته گذشته تا سطح 2 میلیون و 219 هزار و 94 واحدی کاهش داشت و بازدهی منفی 2.02 درصدی را به ثبت رساند. شاخص کل هموزن بورس تهران نیز در هفته قبل چیزی نزدیک به 1.72 درصد کاهش داشت و در تراز 737 هزار و 949 واحدی ایستاد.

پیش بینی بورس شنبه

با توجه به روند معاملات روزهای اخیر ، قیمتهای جهانی و خبرهای اثرگذار بر روند معاملات؛ بورس تهران هفته چهارم اردیبهشت ماه را با سطح حمایتی 2 میلیون و 200 هزار واحدی شاخص کل و سطح حمایتی 730 هزار واحدی شاخص هموزن آغاز خواهد کرد. بورس تهران در هفته قبل شاهد تشدید رکود معاملاتی و افت تراز شاخص کل تا نزدیکی سطح حمایتی 2 میلیون و 200 هزار واحدی بود. روند جریان پول حقیقی در روز چهارشنبه هشت روزه شد و هزار و 368 میلیارد تومان پول حقیقی از بازار سهام خارج شده است. بازار سهام در شرایطی که رکود معاملاتی خود را پشت سر نگذارد احتمالا سطح حمایتی حال حاضر را نیز از دست میدهد. امید فعالان بازار سهام در حال حاضر به انتشار خبری مثبت است تا از شرایط رکودی نفسگیر این روزها اندکی فاصله گیرند.

با این منوال پیش بینی میشود که بازار سهام امروز ارزش معاملات خردی در سطح 3 تا 5 همتی داشته باشد. بورس تهران احتمالاً معاملات امروز را با افزایش تراز شاخصهای اصلی آغاز کند. احتمال بازدهی مثبت شاخصهای اصلی بازار سهام و عملکرد ضعیفتر شاخص کل به نسبت شاخص کل هموزن در انتهای معاملات امروز بالا است. جریان پول حقیقی در سهام برای معاملات امروز منفی پیش بینی میشود و احتمالا با خروج پول حقیقی از صندوقهای درآمد ثابت مواجه خواهیم بود. صفوف خرید سهام احتمالاً افزایش مییابد و در سمت صفوف فروش سهام نیز احتمال افزایش وجود دارد. احتمالاً در انتهای معاملات امروز سرانه خرید هر کد حقیقی در سطح 24 میلیون تومانی قرار گیرد و سرانه فروش نیز در بالای 23 میلیون تومان قرار گیرد. فرابورس تهران احتمالاً افزایش تراز بیشتری در شاخصهای اصلی خود به نسبت بورس داشته باشد؛ اما احتمال شکاف بازدهی در بین شاخص کل و هموزن فرابورس افزایش یابد.