بورس «سقفشکن» شد /بازیخوانی بورس در قله جدید

به گزارش اقتصادنیوز، شاخص کل بورس تهران هفته گذشته رشد 4/ 0درصدی را تجربه کرد. از ابتدای تابستان تا پایان هفته گذشته شاخص رشد 8/ 1 درصدی را تجربه کرده است. در این شرایط اما و اگرهای بسیاری درخصوص ادامه روند صعودی بیان میشود. برخی کارشناسان فضا را برای ادامه رشد شاخص فراهم میدانند و برخی دیگر بازگشت شاخص از سطوح کنونی را محتمل عنوان میکنند. در گزارش پیش رو، «دنیای اقتصاد» به بررسی متغیرهای مختلفی اعم از رفتار حقوقیها در زمان رشدهای اخیر، بازار جهانی، بازگشایی احتمالی نماد «خساپا»، وضعیت بازار رقیب و ریسکهای موجود در آن پرداخته است.

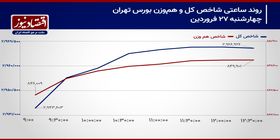

تب و تاب شاخص برای شکست مقاومت

طی هفته گذشته انتظار برای سقفشکنی شاخص کل بورس برآورده شد. این نماگر سرانجام توانست در سطحی بیش از آنچه در 14 فروردین 95 به کار خود پایان داده بود، آرام بگیرد. البته از نظر روند روزانه، شاخص در میانه معاملات 14 فروردین سطوح بیش از 81 هزار و 700 واحد را نیز تجربه کرده بود، با این حال در مقایسه آخرین مقداری که شاخص در معاملات روزانه تجربه میکند، در پایان هفته گذشته توانست به بیشترین مقدار از بهمن سال 92 برسد. در شرایط کنونی برخی از چارتیستها با توجه به برخورد شاخص سهام به سقفی بالاتر از 14 فروردین 95، مقاومت اصلی بر سر راه شاخص را سطوح کنونی و به بیانی روشنتر عبور از سطح 82 هزار واحد عنوان میکنند. نکته دیگری که کارشناسان بازار به آن اشاره میکنند، سطوح پایین حجم و ارزش معاملات سهام است. در حالیکه شاخص کل از ابتدای تابستان تاکنون رشد نزدیک به 8/ 1 درصدی را تجربه کرده است اما کارشناسان نسبت به پایین بودن محسوس حجم و ارزش معاملات هشدار داده و این موضوع را عاملی نگرانکننده برای ادامه مسیر قیمت سهام عنوان میکنند. آنچه مشخص است ادامه مسیر آتی قیمت سهام و همچنین عبور از سقف مقاومتی پیشرو در کنار نوسانات حجم و ارزش معاملات خود معلول عوامل بنیادی دیگری هستند. در این خصوص در صورتیکه جذابیت بازار سهام در مقایسه با دیگر بازارها افزایش یابد میتوان انتظار حرکت نقدینگی به سمت بورس و احتمالا رشد ارزش معاملات و به دنبال آن تداوم صعود قیمتها را داشت. علاوه بر وضعیت بازارهای رقیب باید به بررسی عوامل بنیادی که از سودآوری شرکتها حمایت خواهند کرد، پرداخت.

ادامه جدال سخت بورس با رقبا

یکی از عواملی که بیش از هر چیز دیگری در شرایط کنونی میتواند مانعی سخت در برابر رشد ادامهدار قیمت سهام باشد، نرخهای جذاب سود در بازارهای بدون ریسک است. در شرایط کنونی نسبت به ابتدای دولت یازدهم اقدامات مثبتی انجام شده است اما به نظر میرسد همچنان تا کاهش واقعی نرخ سود در اقتصاد راه زیادی باقی است. در این میان فعالان اقتصاد همگی به اثر خنثای توافقات لفظی میان مدیران بانکی برای کاهش نرخ سود آگاه شدهاند. طی ماههای اخیر نیز اتفاقات عجیبی در بازار غیررسمی رخ داده که کاملا به عطش اقتصاد برای استقبال از نرخهای بالا اشاره میکند. دست به دست شدن و تنزیل اوراق «سخاب» در بازارهای غیررسمی در شرایط کنونی رسانهای شده است. نرخهای موثر نزدیک به 40 درصدی در این اوراق باعث شده که حجم نقدینگی قابل توجهی به سمت این اوراق جذب شود. یکی از اثرات اقدامات هیجانی از سوی یک سازمان ناظر و بیتوجهی به مسوولیتهای خود در این مثال کاملا مشخص است. در حالیکه با مهیا ساختن فضا برای پذیرش اوراق سخاب در بازار سرمایه احتمال جهش اینچنینی نرخ و تداوم آن بسیار کم بود با خودداری از پذیرش هر نوع اوراقی در بازار سرمایه از ماههای پایانی سال گذشته، کشف نرخ این اوراق به بازار سیاه سپرده شد. به نظر میرسد این نگاه دستوری غیرمنطقی به نرخ سود و بازدهی در بازارهای مختلف در نگاه عمده مدیران ناظر اقتصادی کشور نهادینه شده است. به جای ایجاد سازوکار و همچنین قوانین برای خروج از مسیر اصلی، مدیران در برخورد با کمترین مشکل مسیر اصلی را سد میکنند، حال غافل از اینکه ایجاد سد اینچنینی در مسیر اصلی انحراف غیرقابل کنترل را به دنبال خواهد داشت. جلوگیری از گسترش بازار بدهی، توقف عرضه اولیه و همچنین کاهش دستوری نرخ سود در بازار بدون ریسک نیز از جمله راهکارهای شتابزده مدیران ناظر است.

درخصوص نرخ سود بدون ریسک در بازارهای رقیب بورس، به رغم وعده و وعیدهای بسیار اما همچنان نرخهای بالایی مشاهده میشود. البته اقدامات مثبتی در این مسیر انجام شده و به نظر میرسد ادامه این اقدامات از توافقات لفظی برای کاهش نرخ سود موثرتر خواهد بود. برخورد با موسسات غیرمجاز پولی که زمانی (در سال 92) تا حدود 30 درصد از نقدینگی کشور را در اختیار داشتند و کاهش میزان نقدینگی حبسشده در این نهادهای غیرمجاز مالی به کمتر از 10 درصد از نمونههای مثبتی است که میتواند در ادامه کاهش واقعی نرخ سود موثر باشد. در شرایط کنونی نیز این امیدواری وجود دارد که تیم اقتصادی جدید و با اهتمام بانک مرکزی از همان ابتدا راهکاری برای رسیدگی به ریشه اصلی نرخ بالای سود در اقتصاد کشور که وضعیت مالی کاملا نامناسب بانکها است، داشته باشند. اصلاح نظام بانکی یکی از مهمترین رخدادهایی است که گرچه میتواند ریسکهای بسیاری را در بر داشته باشد اما فضا را برای کاهش واقعی نرخ سود فراهم میکند. بر این اساس به نظر میرسد بورس تهران همچنان در رقابت با بازارهای بدون ریسک شرایط بسیار سختی را سپری کند. این موضوع مانعی در برابر حرکت نقدینگی به سمت سهام میشود. از سوی دیگر گرچه نرخ سود همچنان در میزان بالایی قرار دارد اما به نظر میرسد به تدریج شاهد کاهش نرخ سود انتظاری باشیم. البته از سوی دیگر ریسک رشد تورم نیز برای اقتصاد کشور مشاهده میشود. در حالیکه جذابیت بنیادی در سهام قابلیت خودنمایی را در ماههای آتی دارد، میتوان به حرکت نقدینگی به سمت بازار سهام امیدوار بود. در مقایسه شرایط کنونی بازار سهام با بازارهای رقیب شاید همچنان نتوان پتانسیل رقابتی را برای بورس مشاهده کرد با این حال در مقایسه شرایط رقابتی با گذشته میتوان اتفاقات مثبت را مشاهده کرد. به نظر میرسد مقام ناظر پولی به علت اصلی مقاومت نرخ سود طی سالهای اخیر پی برده و در این میان گامهای مثبتی نیز برداشته شده است. از سوی دیگر نشانههای بنیادی از تعدیل سودآوری شرکتهای بورسی مشاهده میشود که نسبت به قیمتهای کنونی میتواند فضا را برای جذب نقدینگی تازه فراهم کند.

فرصتهای پیش روی بورس

برای بررسی فرصتهایی که پیش روی بورس و فعالان آن وجود دارد میتوان به دلایل اصلی رشد شاخص طی هفتههای اخیر اشاره کرد. در این خصوص رشد قیمت جهانی فلزات و مواد معدنی را میتوان مهمترین دلیل رشد شاخص طی این مدت عنوان کرد. نمادهای فلزی، معدنی با لیدری فولادیها سکاندار صعود بورس طی این مدت بودهاند. جهش قیمت فولاد در چین اثر خود را در بازار جهانی منعکس کرده است. قیمت فولاد ساختمانی در چین به بالاترین سطح خود در 5/ 4 سال گذشته صعود کرده است. با رشد قیمت فولاد و افزایش حاشیه سود شرکتهای فولادسازی چین قیمت سنگآهن نیز روندی صعودی را در پیش گرفته است. علاوه بر رشد قیمتهای جهانی انتظار برای رشد نرخ دلار نیز وجود دارد. در این خصوص گرچه نرخ دلار طی روزهای اخیر با سرکوب دوباره به سطح 3800 تومان بازگشت اما به نظر میرسد این سرکوب دوام چندانی نداشته باشد و احتمالا سیاست مقام ناظر بازار ارز تنها جلوگیری از ایجاد هیجان در بازار ارز باشد. زیرا زیان ارزان بودن دلار در بازار ارز برای اقتصاد کشورمان برای همه در شرایط کنونی آشکار شده است. بر این اساس رشد نرخ دلار- هر چند بهصورت تدریجی - از موارد مورد انتظار تا پایان سال است که میتواند به حمایت از درآمدهای شرکتهای صادراتی بیاید.

این عوامل همگی چشمانداز تعدیل مثبت قابل توجه برای شرکتهای این گروه به وجود آورده است. در این شرایط به نظر میرسد گزارشهای ماهانه و در ادامه گزارشهای فصلی قدرت تعدیل مثبت سودآوری در برخی شرکتهای فلزی و معدنی را به رخ بازار بکشد. این موضوع در شرایط کنونی همچنان بهعنوان مهمترین عامل مثبت حامی شاخص بورس تهران محسوب میشود. علاوه بر شرکتهای فلزی و معدنی در دیگر گروهها مانند پالایشیها نیز پس از تعدیلات مثبت سنگین اخیر تا حدودی فضای منفی بر این گروه نسبت به گذشته کمرنگتر شده است. گرچه همچنان تا اطمینان نیافتن از ادامه مکانیزم نرخگذاری کنونی از سوی شرکت ملی پالایش و پخش، احتمال سرمایهگذاری پایدار در این نمادها کم است اما در مقایسه با گذشته وضعیت این گروه نیز بهتر شده است. در شرایط کنونی وضعیت قیمتی سهام در گروههای بزرگ و نمادهای اثرگذار احتمالی بر شاخص حاکی از این موضوع است که در برخی نمادها، قیمتها طی مدت اخیر اصلاح و انتظار ریزش بیشتر قیمتها در مقایسه با گذشته کمتر شده است. این مکانیزم را میتوان ناشی از گامهای آهسته بورس در مسیر صعودی عنوان کرد. در حالیکه جذابیت نمادهای فلزی سرمایه را به سمت این نمادها جذب کرد، زمینه رشد شاخص و تعدیل نسبی قیمت به درآمد در دیگر نمادها نیز مهیا شد.برای مثال گروه خودرویی زمانی سکاندار رشدهای افسارگسیخته بورس بودند در شرایط کنونی با کوچ نقدینگی از این نمادها قیمت سهام آنها پس از نزول مداوم به کفهای قدرتمندی برخورد کرده است. گرچه همچنان فشار فروش در این نمادها محسوس است اما تاکنون غلبه قدرت خرید بر عرضه مانع از دست رفتن این سطوح حمایتی شده است. در این میان بازگشایی نماد «خساپا» پس از توقف نزدیک بیش از 70 روزه یکی از نکات مهم طی معاملات آتی سهام است.

خودرو در انتظار «خساپا»

احتمال بازگشایی نماد معاملاتی سایپا طی روزهای آتی وجود دارد. پس از برگزاری مجمع عمومی و تقسیم سود میان سهامداران در شرایط کنونی بازار انتظار بازگشایی این نماد را میکشد. پس از توقف «خساپا» در روز پایانی اردیبهشت سال جاری شاخص صنعت خودرو مسیر نزولی را در پیش گرفت. به این ترتیب در این مدت افت 8 درصدی را تجربه کرده است. در شرایط کنونی بازگشایی سهام سایپا میتواند اثری دو گانه بر گروه خودرو و حتی بورس داشته باشد. از طرفی باید توجه کرد که بازگشایی سایپا با آزاد شدن نقدینگی حبسشده همراه خواهد بود. تلاش سهامداران منتظر پس از توقف چند ماهه در نقد کردن سهام و همچنین ریزش شاخص صنعت خودرو احتمال افت قیمت سایپا را تقویت کرده است. این موضوع میتواند بر شاخص کل فشار وارد کند. در حالیکه در حالت منطقی انتظار افت قیمتی ساپیا و شوک به شاخص سهام و صنعت خودرو وجود دارد، از سوی دیگر در صورتیکه فضای هیجانی و نوسانی صنعت خودرو بتواند بار دیگر موج نقدینگی را برای این نماد به همراه داشته باشد، احتمال تلاش دیگر نمادهای خودرویی برای فاصله گرفتن از کف نیز وجود دارد. بر این اساس رفتار معاملهگران در مواجهه با بازگشایی سایپا قابل توجه خواهد بود. در حالیکه بازگشایی سایپا از طرفی فرصتی برای رشد ارزش معاملات و نقدشوندگی سهام را فراهم میکند، ریسک شوک بازگشایی این نماد میتواند در شاخص منعکس شود.

مواجهه بورس با ریسکهای جهانی

گرچه قیمتهای کنونی فلزات در بازار جهانی برای سودآوری شرکتهای مرتبط در بورس تهران بسیار مناسب است اما در شرایط کنونی ریسکهای احتمالی درخصوص اصلاح قیمتها در بازار جهانی باعثشده فعالان بازار سهام نیز محتاطتر تصمیمگیری کنند. گرچه بعضا کارشناسان به تقاضای بالا در بازار فولاد چین اشاره میکنند و این موضوع را عامل حمایتی قدرتمند از قیمت میدانند، برخی دیگر از کارشناسان به فضای سفتهبازی حاکم بر معاملات بورس فلزات چین تاکید میکنند. بر این اساس این کارشناسان علت بنیادی کافی برای حمایت از سطوح کنونی قیمتها ندیده و تعدیل قیمتها را محتمل میدانند. یکی از دلایل اصلی در حمایت از قیمت فولاد احتمال اجرای محدودیتهایی از سوی دولت چین برای کاهش سطح آلودگی این کشور عنوان میشود. در شرایط کنونی از طرفی به نگرانی درخصوص وضعیت حبابی قیمتها اشاره شده و احتمال وضع قوانین برای مقابله با فضای سفتهبازی کنونی مطرح میشود. پیش از این نیز چین برای مقابله با رشدهای افسار گسیخته اینچنین قوانینی را وضع کرده که توقف رشد قیمتها و اصلاح قیمتها را به دنبال داشت.

ریسک دیگری که در بازار جهانی وجود دارد به تنشهای موجود میان کره شمالی و آمریکا مرتبط میشود. نگرانی در اقتصاد جهانی میتواند سرمایهها را از کالاهای مصرفی به سمت مکانهای امن مانند طلا سوق دهد. بر این اساس یکی از ریسکهای موجود در بازار جهانی تشدید تنشهای موجود و شروع هرگونه اقدام تحریکآمیز از سمت یکی از جناحهای درگیر در نزاع لفظی کنونی است. نکته دیگر نیز درخصوص ریزشهای اخیر شاخص دلار است. در حالیکه برخی کارشناسان افتهای اخیر را ناشی از فشار عوامل بنیادی بر ارزش دلار آمریکا عنوان میکنند اما نشانههای مثبت از اقتصاد آمریکا و تقویت احتمال رشدهای مداوم نرخ بهره آمریکا میتواند به حمایت از دلار برآید. رشد ارزش دلار میتواند بر شاخص بازارهای کالایی فشار وارد کند. ریسکهای عنوان شده بیشتر سکاندار فعلی روند صعودی بازار سهام، گروه فلزات اساسی را نشانه گرفته است. در این شرایط تزلزل و اصلاح روند قیمتی میتواند فشار عرضه را افزایش دهد. با این حال نگاه فعالان بازار به ادامه مسیر قیمتی فلزات دوخته شده و در صورت اصلاح قیمتی میزان اصلاح بسیار حائز اهمیت خواهد بود. علاوه بر ریسکهای بینالمللی برخی از ریسکهای داخلی وجود دارد که البته بیشتر نشات گرفته از موارد اشارهشده در این گزارش است.

آمادهباش حقوقیها در سمت عرضه

طی معاملات هفتههای اخیر عرضههای سنگین حقوقیها کاملا محسوس بود. حقوقیها پس از رشدهای اخیر قیمت سهام فرصت را برای عرضه مناسب دیده و تقاضای موجود را به هر میزانی پاسخ میدهند. به نظر میرسد جذابیت بازارهای رقیب و از سوی دیگر ریسکهای موجود در بازار جهانی و هراس از فراهم نیامدن فرصتی اینچنینی در آینده در کنار تامین نقدینگی باعث شده که حقوقیها از کوچکترین فرصتی برای خالی کردن سهام استفاده کنند. این موضوع نگرانی از سرکوب رشد قیمتی ادامهدار سهام را به وجود آورده است. گرچه برخی به ریسکهای موجود در تداوم عرضهها در بورس تهران از سوی صندوقهای با درآمد ثابت و سایر حقوقیها اشاره میکنند اما آنچه مشخص است پیش از این نیز چنین عطشی در میان معاملهگران حقوقی برای خانهتکانی پرتفو مشاهده شده است. بر این اساس چنین رفتاری از سوی این معاملهگران تازگی نداشته و در سالهای گذشته نیز با نشانههای مثبت از بازار جهانی، عرضههای سنگینتری را نیز شاهد بودهایم. همانطور که اشاره شد انتظارات کاهشی سود در کنار جذابیت سهام (در صورتیکه بتوان از ریسکهای موجود عبور کرد) میتواند علاوه بر فرصتی برای چینش دوباره پرتفو از سمت فعالان بازار، نسبت قیمت به درآمد صنایع را نیز تعدیل کند. بر این اساس نقدینگی خرد به سمت نمادهایی که انتظار رشد سودآوری آنها وجود دارد حرکت میکند و در این میان سیگنالهای مثبت میتواند فضا را برای ادامه رشد فراهم کند. بر این اساس عوامل منفی مانند نرخهای جذاب در بازارهای رقیب، عرضههای سنگین حقوقیها، پایین بودن حجم و ارزش معاملات، کار دشوار شاخص برای عبور از مقاومت پیش رو، احتمال شوک «خساپا» به شاخص و همچنین گسترده شدن فضای روانی ناشی از نزدیک به شدن به ماه پایانی تابستان و احتمال تشدید فشار فروش برای تسویه اعتبارات کارگزاریها، وزنههای فشار بر شاخص بازار سهام عنوان میشوند. با این حال به نظر میرسد مهمترین ریسکی که بازار سهام در شرایط کنونی با آن روبهرو است تزلزل و نگرانیها از بازار جهانی است. در مقایسه با گذشته وضعیت مناسبتری برای رشد قیمت سهام مشاهده میشود و این تفاوتها میتواند نقدینگی را هرچند به تدریج به سمت بازار سهام جذب کند و موانع عنوان شده مزبور را کمرنگ کند. برای مثال گرچه حقوقیها برای عرضه سهام پالایشی که برای مدتها در پرتفوی آنها خاک میخورد لحظهشماری میکنند اما باید در نظر داشت که وضعیت سودآوری این صنعت، گرچه به مدد نرخگذار، بهتر شده است. بر این اساس ثبات نسبی در بازار جهانی و ارسال سیگنالهای مناسب برای روند قیمتگذاری در بورس کالا در کنار گامهای مثبت از سوی تیم اقتصادی دولت جدید میتواند فضا را برای جذاب نگه داشتن سهام مهیا سازد.