پیامدهای رکوردشکنی بورس

برای مثال خلبان در ارتفاعی پرواز خواهد کرد که بازدهی سوخت بالا باشد و هواپیما تا مقصد با کمبود مواجه نشود. موتور هواپیما برای ایجاد احتراق و در نتیجه تولید انرژی به مولکولهای اکسیژن نیاز دارد. بنابراین پرواز در ارتفاع خیلی زیاد، باعث بروز مشکل میشود. هرچه ارتفاعِ پرواز هواپیما بیشتر باشد، سوخت بیشتری برای رسیدن به آن ارتفاع نیاز دارد. علاوهبر این مشکلات متعددی در ارتفاعات مشخص هم وجود دارد. ارتفاعگیری بدون تکیه بر اصول و استانداردها میتواند ریسک سقوط را بالا ببرد. به همین دلیل هیچ خلبانی به صرف تبحر و توانایی شخصی تصمیم به افزایش ارتفاع نمیگیرد؛ زیرا باید مسافران سالم به مقصد برسند و هواپیما مجددا امکان پرواز داشته باشد.

حال تصور کنید تعیین ارتفاع پرواز براساس هیجان خلبان یا مسافران تعیین شود؛ نتیجه چه خواهد بود؟ حادثه برای هواپیما؛ در واقع ریسک پرواز به شدت بالا خواهد رفت و احتمال سقوط یا آسیب به هواپیما و سرنشینان بالا میرود.

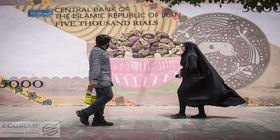

داستان بورس بیشباهت به تمثیل اشارهشده نیست. شاخص بازار سهام از تیر ۹۷ تاکنون حدود ۱۷ برابر شده است. این در حالی است که تغییرات قیمت مسکن در همین بازه نزدیک به سه برابر بوده است. تغییرات نرخ ارز نیز با فرازونشیبی، سرانجام از تغییرات رخ داده در بازار مسکن تاثیر میپذیرد.

از ابتدای سالجاری نیز شاخص سهام ۲۴۰ درصد افزایش یافته اما قیمت مسکن بسیار کمتر از این میزان تغییر کرده است. براساس آمار بانک مرکزی متوسط تغییرات قیمت در تهران در پایان خرداد نسبت به ابتدای سال حدود ۲۴ درصد بوده است. بازدهی بازار ارز نیز نسبت به ابتدای سال زیر ۴۰ درصد بوده است.

این مقایسه نشان میدهد بازدهی بازار سهام قابل مقایسه با سایر بازارها و شرایط حاکم کلان کشور نیست و این شکاف بازدهی تقریبا بیسابقه است.

برخی میگویند باید این وضعیت را به فال نیک گرفت؛ اما واقعیت آن است که این شکاف بازدهی و افزایشها را نمیتوان نادیده گرفت. اما این افزایش ارتفاع حداقل از دو جهت میتواند موجب افزایش ریسکها در اقتصاد شود.

نخست بهواسطه اثر ثروتی که دارد میتواند تقاضا را در اقتصاد ایران بالا ببرد. این افزایش تقاضا در قالب اثر ذهنی و واقعی میتواند رخ دهد. برای مثال فردی که ۲۰۰ میلیون تومان پسانداز خود را به بورس برده و سهام خریده امروز که ارزش سهامش به یک میلیارد تومان رسیده است احساس ثروتمندی بیشتری دارد (حداقل روی مانیتور و صفحه تلفن خود). طبیعتا این فرد میتواند از طریق کاهش پسانداز بهواسطه حس افزایش ثروت تقاضای بیشتری ایجاد کند. حالت دیگری هم اینکه فرد سهام خود را نقد کند و وارد بازار دیگر شود (البته اگر همه این تصمیم را بگیرند قیمتها فرو میریزد و دیگر ثروتی نخواهد بود تا اثری داشته باشد). طبیعتا با توجه به شکاف بالای بازدهی بازار سهام در مقایسه با سایر بازارها قدرت خرید فرد بالاتر رفته است. در این حالت هم فرد میتواند با دارایی نقدی بیشتری وارد بازارهای دیگر شود. با توجه به تنگناهای حاکم بر سمت عرضه در اقتصاد ایران اگر تقاضا از عرضه بیشتر باشد، قیمتها رشد میکند. چندان پربیراه نیست که بپذیریم، بازار سهام این روزها وارد یک نوع جدیدی از بازی پانزی شده است. بازی پانزی برای اولین بار در میانه دهه ۹۰ وارد ادبیات اقتصادی شد. در آن سالها با بالا رفتن نرخ سود بانکها برای جبران ناترازی خود وارد یک بازی پانزی شدند و از طریق جذب سپرده بیشتر تعهدات خود در برابر سپردهگذاران را پرداخت میکردند. نرخهای سود پرداختی مجددا تبدیل به سپرده میشد و بانکها ناچار بودند این بازی را با شدت بیشتری ادامه دهند. در کنار خسارتهای اقتصادی ناشی از اضافه برداشت افزایش ثروت از محل سود سپردهها خود را در نوسان دیگر بازارها در سالهای بعد نشان داد. به نظر میرسد بورس نیز وارد چنین بازیای شده است و حمایت دولت از بورس و شاخص آن بر شدت این بازی افزوده است و اگر روند بازدهی مدیریت نشود، میتوان گفت شکل جدیدی از بازی پانزی در این بازار رقم خورده است که دو اتفاق متفاوت بهدنبال دارد؛ یا با افزایش بازدهی در این بازار سایر بازارها نیز تحتتاثیر آن رشد خواهند کرد یا ثروت اضافه شده در این بازار خود را در قالب تقاضا در سایر بازارها نشان خواهد داد که هر دو حالت یک نتیجه بهدنبال دارد: افزایش نرخ تورم.

در واقع بورس این روزها همانند هواپیمایی است که خلبان بیتوجه به استانداردها صرفا بهخاطر خشنودی و پاسخ به هیجان مسافران در حال افزایش ارتفاع است؛ غافل از آنکه هر پروازی نیازمند سوخت است و اگر سوخت تمام شود (که قطعا تمام خواهد شد) حادثه بهدنبال دارد.