حجم پایه پولی افزایش یافت + جزئیات

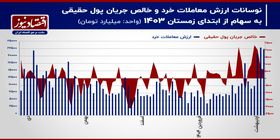

به گزارش اقتصادنیوز به نقل از فرارو، گزارش تحلیل تحولات اقتصاد کلان در مهرماه سال جاری نشان میدهد که نقدینگی به رقم ۵.۶۷۷ هزار میلیارد تومان رسید که به نسبت مدت مشابه سال گذشته رشد ۳۴.۳ درصدی داشته است. حجم پایه پولی نیز در نخستین ماه فصل پاییز، به حدود ۷۱۳ هزار میلیارد تومان رسید که رشد نقطه به نقطه آن ۳۴.۵ درصد بوده است. نگاهی به روند این دو متغیر پولی نشان میدهد در مهرماه به نسبت شهریور ماه ۳.۲ واحد درصد از رشد نقطه به نقطه نقدینگی کاسته شده است؛ اما رشد نقطهای پایه پولی روند صعودی ۴ ماهه خود را ادامه داد و در این بازه حدود ۸.۳ واحد درصد افزایش داشته است.

در گزارش بانک مرکزی رقم پایه پولی مهرماه سال جاری که به نسبت ماه گذشته رشد ۳.۲ درصدی را ثبت کرد. بررسیها نشان میدهد رشد ماهانه پایه پولی در ابتدای سال جاری ۱.۴ درصد بوده که در اردیبهشت ماه با افزایش چشمگیر ۳.۷ واحد درصدی به ۵.۱ درصد رسید. اما در خرداد ماه با کاهش قابل ملاحظهای، رشد ماهانه پول پرقدرت به محدوده منفی وارد شد و حدود منفی ۰.۴ درصد شد. اما در سه ماه تابستان به ترتیب رقمهای ۲ درصد و ۳ درصد و ۲.۷ درصد را ثبت کرد.

ریشههای افزایش پایه پولی

در مورد افزایش پایه پولی مسعود دانشمند، کارشناس مسائل اقتصادی با اشاره به اینکه با توجه به وضعیت اقتصادی که بر کشور حکمفرما است، رشد پایه پولی تعجبی ندارد، گفت: «پایه پولی یعنی نقدینگی در گردش به اضافه سپردههای نزد بانکها. با افزایش مداوم نقدینگی که هر روز بیشتر از گذشته میشود اگر این منابع درست هدایت نشود و به سمت تولید سوق داده نشود، پایه پولی افزایش پیدا کرده و رکوردشکنی میکند، همانند اتفاقی که ما امروز شاهد آن هستیم.»

دومین هفته خاموش در حراج اوراق بدهی

وی افزود «تنها راهی که میتوان از افزایش پایه پولی جلوگیری کرد، توجه به تولید و رونق آن است. در حال حاضر تولید کشور در وضعیت رکود قرار دارد و بسیاری از واحدهای صنعتی و خدماتی با نیمی از ظرفیت خود مشغول به فعالیت هستند، در صورتی که اگر برنامهریزی درستی وجود داشته باشد میتوان این نقدینگی سرگردان در جامعه را به سوی تولید هدایت کرد که هم تورم کنترل شود و هم اینکه از افزایش پایه پولی جلوگیری شود.»

دانشمند با اشاره به یکی از چرخههایی که باعث رشد پایه پولی میشود، اظهارداشت: «زمانی که دولت به بانک مرکزی ارز میدهد تا آنها را تبدیل به ریال کند، بانک مرکزی به دلیل اینکه ریالی در اختیار ندارد، پول چاپ میکند و در جامعه پخش میکند. در مقابل دولت میگوید که این ارزها را به حساب بانک مرکزی واریز میکند، در حالی که به دلیل تحریمها به حسابها دسترسی وجود ندارد، در چنین شرایطی چاپ پول بدون پشتوانه انجام میشود که نتیجه آن افزایش نقدینگی و رشد پایه پولی است.»

لیست خانههای 2 میلیارد تومانی؛ از تهران تا اصفهان و یزد+جدول

دانشمند اضافهکرد: «افزایش نرخ تسعیر ارز نیز در زمینه افزایش پایه پولی بسیار اثرگذار بوده، زیرا همانطور که اشاره شد دولت درآمدهای ارزی را به بانک مرکزی میدهد تا آن را به ریال تبدیل کند. در گذشته نرخ تسعیر ارز ۴۲۰۰ تومان بود، اما در حال حاضر بر اساس قانون بودجه این نرخ به نرخ ارز نیمایی که الان در حدود سی هزار تومان است، افزایش پیدا کرده؛ یعنی یک رشد ۶ برابری. با توجه به چنین موضوعی رکورد زدن افزایش پایه پولی در سایه چاپ پول پر قدرت اجتناب ناپذیر بوده است. اضافه برداشت بانکها از منابع بانک مرکزی که به نوعی چاپ پول محسوب میشود و همین طور افزایش نقدینگی به صورت فزاینده را میتوان از دیگر دلایل رشد پایه پولی میتوان برشمرد.»

مسئله تودرتوری نهادی و افزایش پایه پولی

از سویی علی دینی ترکمانی اقتصاددان نهادگرا معتقد است، مسئله افزایش نقدینگی، رشد پایه پولی و بی انضباطی مالی دولت یک مسئله یک پدیده درونزا در اقتصاد ایران است، به بیان دیگر ما در عرصه اقتصاد با نهادهای بیشماری روبرو هستیم که به صورت موازی با یکدیگر هستند و اینها بخش عمدهای از بودجه را به خود اختصاص میدهند.

وی در توضیح بیشتر میگوید: «همین عامل باعث میشود که یک دالان تودرتو ایجاد شود از نهادهای مختلف که میتوان نام آن را تودرتوی نهادی گذاشت. منابعی که این نهادها مصرف میکنند و هر سال سرعت رشد آن نیز بیشتر میشود به رشد نقدینگی ختم میشود.»

رمز ارزها مثبت شدند/ بیت کوین در یک قدمی ورود به کانال 17000 دلار

این کارشناس مسائل اقتصادی گفت: «از سوی دیگر این بودجههایی که به این نهادها اختصاص مییابد، کارکرد مصرفی دارد و صرف امور جاریه میشود، نه موارد عمرانی و سرمایهگذاری. بنابراین در چنین وضعیتی بیانضباطیهای بودجهای دولت به تمام ساختار کشور بسط مییابد که همین موضوع به تولید بیشتر نقدینگی منجر میشود.»

دینی ترکمانی ادامه داد: «این مشکل نهادهای تودرتو باید حل شود و وضعیت مشخص شود که باید به چه نهادی در چه عرصهای بودجه تخصیص داده شود و از این طریق دیگر نباید نهادهای موازی شکل گیرد. در چنین وضعیتی مشکل کاهش بودجههای عمرانی و سرمایهگذاری حل میشود. این عامل باعث میشود، همپای طرف تقاضا که طی این سالها رشد کرده طرف تولید و عرضه نیز رشد کند و از این رهگذر فشارهای تورمی نیز کنترل شود.»