تولید تورم از کانال بانکی؟

به گزارش اقتصادنیوز به نقل از اکوایران، روند تسهیلات دهی در بانکها صعودی شده و تقریبا 42 درصد بیشتر از موقعیت مشابه خود در سال گذشته شده است.

این آمار در مقاطع مختلف از سوی بانک مرکزی منتشر شده و طی آن بررسی می شود وضعیت بخش های مهم اقتصادی در تهسیلات دهی بانکی چگونه بوده است. در میان بخش های مهم اقتصاد عمده رشد تسهیلات دهی به بخش مسکن و ساختمان نعلق داشته است.

رشد بخش مسکن و ساختمان در تسهیلات دهی

در نه ماه نخست امسال کلا 2 هزار و 501 هزار میلیارد تومان تسهیلات به بخش های اقتصادی اعطا شده است. این بخش ها عموما مشتمل بر گروه های کشاورزی، صنعت و معدن، مسکن و ساختمان، بازرگانی، خدمات و متفرقه هستند. بررسی ها نشان می دهند بیشترین رشد ثبت شده در گروه مسکن و ساختمان بوده که نسبت به نه ماه نخست سال 1400 تقریبا 70 درصد بیشتر شده است. گروه صنعت و معدن نیز با رشدی 45 درصدی در مقایسه با سال قبل، جایگاه دوم را دارا بوده است.

این در حالی است که بخش بازرگانی در امسال تنها بخشی بوده که افت تسهیلات دهی را تجربه کرده است. تسهیلات دهی بانک ها به این گروه در مقایسه با سال قبل 25.4 درصد افت پیدا کرده و از 311 همت به 232 همت رسیده است.

در کنار بخش های اقتصادی کشور، مصرف کننده نهایی خانوار ها نیز از شاخه های مهم تسهیلات به شمار می آید که در سال جاری رشد بی سابقه ای پیدا کرده است.

رشد 500 درصدی تسیهلات خانوار در یک سال اخیر

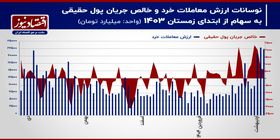

طبق داده های بانک مرکزی به طور کلی در پایان نه ماه نخست امسال، 2 هزار و 979 هزار میلیارد تومان تسهیلات از سوی بانک ها اعطا شده است. از این میزان 2 هزار و 501 هزار میلیارد تومان سهم کل بخش های اقتصادی بوده و سهم مصرف کننده نهایی خانوار از این رقم حدودا 478 همت به ثبت رسیده است.

مقایسه داده های آماری با سال قبل نشان می دهد رشد کل بخش های اقتصادی این مقطع حدودا 23.8 درصد بوده و رشد ثبت شده در بخش خانوارها معادل با 500 درصد رقم خورده است.

به عبارت دیگر می توان گفت در این مقطع عمده افزایش تسهیلات بانکی به بخش خانوارها متعلق بوده و حدودا بیست برابر بیشتر از بخش های اقتصادی کشور رشد داشته است.

علت این رشد را می توان به تسهیلات تکلیفی بانک ها در ازدواج، فرزندآوری و ... در این مدت نسبت داد. اما مهم تر از علت آن، به عقیده برخی پیامدهای تورمی این رویداد است.

برخی معتقدند رشد تسهیلات در این بخش به دلیل مولد نبودن در اقتصاد در مقایسه با سایر بخش های اقتصادی هم موجب رشد نقدینگی شده و هم بدهی بانک ها به بانک مرکزی و در ادامه اضافه برداشت ها را بیشتر می کند.

درهمین رابطه داده های بازار باز و آمارهای بانکی نشان می دهد کسری نقدینگی بانک ها دراین مقطع حدودا 300 همت بوده است. این کسری که غالبا از مسیر بازار باز و اضافه برداشت ها شکل گرفته مستقیما در پایه پولی قرار گرفته و هسته تورم زای کشور را بالاتر می برد.

در کنار آن افزایش تسهیلات دهی خانوارها خود عاملی فزاینده در بزرگ تر شدن نقدینگی به حساب آمده و با رشد این شاخص، پتانسیل رشد تورم در اقتصاد را افزایش می دهد.