غولهای اقتصادی در مسیر رشد

به گزارش اقتصادنیوز، شرکت آمریکایی خدمات مالی و بانکداری گلدمن ساکس در گزارشی وضعیت اقتصاد جهانی را مورد بررسی قرار داده است.

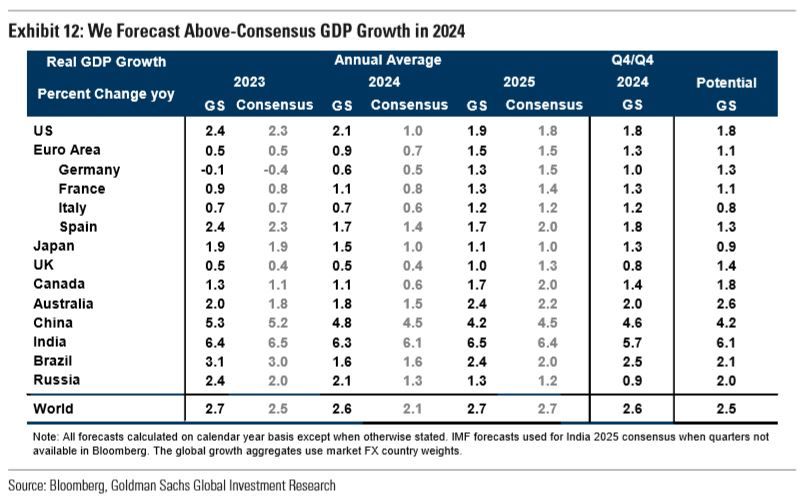

بر اساس گزارش اکوایران، به طور گستردهتر این شرکت خدمات مالی انتظار دارد که رشد اقتصادی طی یک سال آینده در اکثر کشورهایی که بر آنها نظارت دارد، از پیشبینیها بهتر باشد. گلدمن ساکس پیشبینی کرده میزان رشد اقتصاد جهانی در سال 2024 بر پایه متوسط سالانه، 2/6 درصد باشد که بالاتر از تخمینهای این شرکت مالی درباره پتانسیل رشد اقتصاد جهانی است (نمودار 12). نکته قابل توجه این است که بهبود پیشبینی از رشد اقتصادی آمریکا در سال 2024 بار دیگر از سایر کشورهای توسعهیافته بهتر بوده است. پیشبینی گلدمن ساکس نشان میدهد که ایالات متحده در مقایسه با اتفاق نظر کارشناسان درباره رشد اقتصادی این کشور در سال 2024 میلادی، 1/1 درصد رشد اقتصادی بالاتری خواهد داشت. این آمار برای ژاپن و کانادا 0/5 درصد بالاتر، برای چین و استرالیا 0/3 درصد بیشتر و برای منطقه یورو 0/2 درصد بالاتر خواهد بود.

چهار دلیل درباره خوشبینی گلدمن ساکس نسبت به رشد اقتصادی وجود دارد.

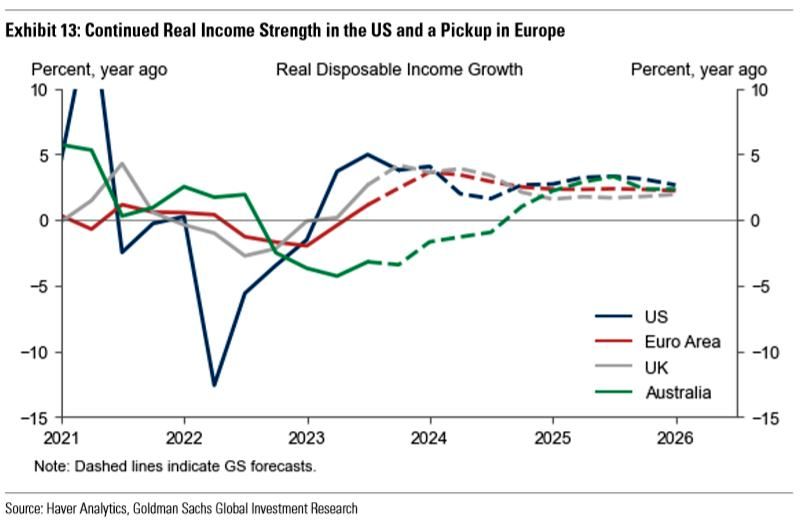

نخستین دلیل، چشمانداز مثبت این شرکت مالی درباره افزایش رشد درآمد خالص در محیطی همراه با تورم پایینتر و بازار کار قوی است. اگرچه این شرکت آمریکایی انتظار دارد که سرعت رشد درآمد خالص در آمریکا کاهش یابد و از 4 درصد در سال 2023 به 2/75 درصد در سال 2024 برسد، این میزان هنوز هم برای حمایت از مصرف و رشد تولید ناخالص داخلی به میزان دستکم 2 درصد کافی خواهد بود. در همین حال، منطقه یورو و بریتانیا تا پایان سال 2024 شاهد افزایش بالای سرعت رشد درآمد خالص خواهند بود و این افزایش حدود 2 درصد برآورد شده است (نمودار 13).

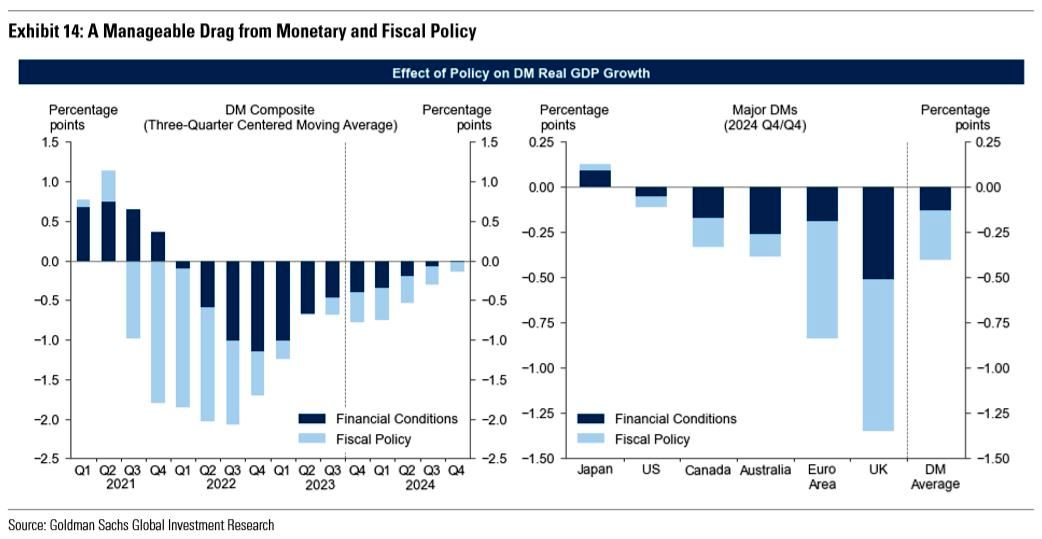

دومین دلیل به این موضوع برمیگردد که سیاستهای مالی احتمالا بر تمام اقتصادهای گروه 10 تأثیر خواهد گذاشت. بزرگترین تأثیر سیاستهای انقباض مالی بر رشد تولید ناخالص داخلی، با یک تأخیر کوتاه و قابل پیشبینی در حدود 6 ماه مشخص خواهد شد. بنابراین گلدمن ساکس انتظار دارد سیاستهای مالی سختتر در سال 2024 حتی پس از در نظر گرفتن افزایش اخیر نرخهای بهره بلندمدت، تأثیر کمتری نسبت به سال 2023 داشته باشد.

این شرکت مالی انتظار دارد سیاستهای مالی سختگیرانه باعث کاهش 0/2 درصدی رشد اقتصاد جهانی در سال 2024 شود و این میزان در کشورهای توسعهیافته، 0/3 درصد خواهد بود. انتظار میرود که تأثیر آن در ایالات متحده اندک باشد، زیرا محرکهای مرتبط با همهگیری عمدتاً به پایان رسیده است و بعید است در طول سال انتخابات ریاستجمهوری، سختگیری مالی قابلتوجهی وجود داشته باشد. با این حال، بریتانیا و جنوب اروپا ممکن است به دلیل عواملی مانند پایان حمایت مالی از بحران انرژی و کاهش هزینههای صندوق بازیابی اتحادیه اروپا، تأثیر منفی بزرگتری را تجربه کنند. همچنین انتظار میرود اثرات سیاستهای پولی در سال 2024 کاهش پیدا کند (نمودار 14).

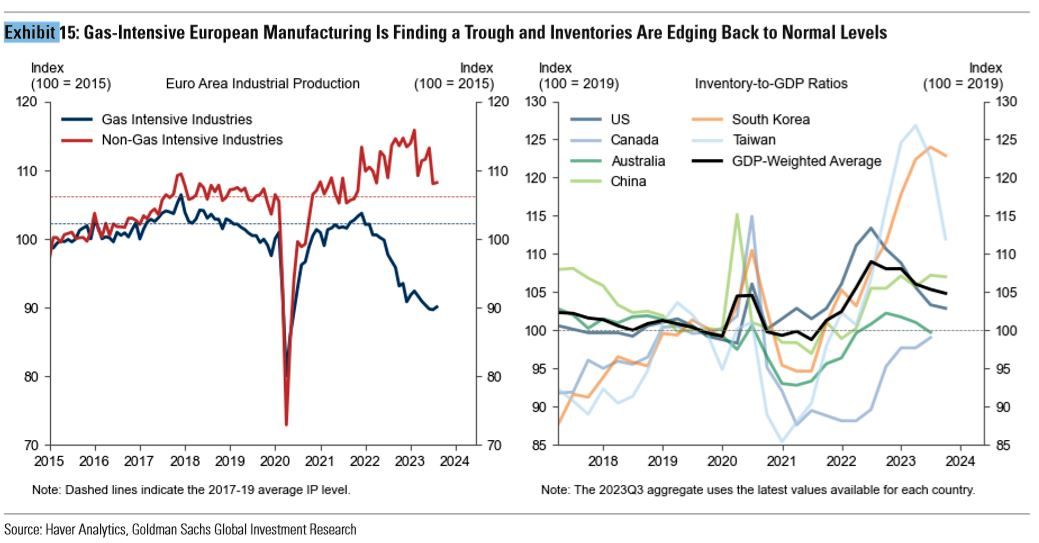

سومین دلیل این است که پیشبینی میشود روند تولید در سال 2024 در مقایسه با سرعت کمتر آن در سال 2023 بهبود یابد. کاهش سرعت تولید در سال جاری میلادی با ترکیبی از چالشها مانند چرخش هزینهها به سوی خدمات به جای کالاها، بحران انرژی در اروپا، اصلاح روند تولید کالاها به دلیل مازاد تولید در سال 2022 و بهبود کندتر از حد انتظار در تولید چین بوده است. با این حال، تأثیر این چالشها در سال آینده میلادی کاهش خواهد یافت. با بازگشت الگوهای مخارج به حالت عادی، تثبیت تولید اروپا و تثبیت تعادل کالاها در مقایسه با کل اقتصاد، پیشبینی میشود که تولید به سطح معمولیتر بازگردد (نمودار 15).

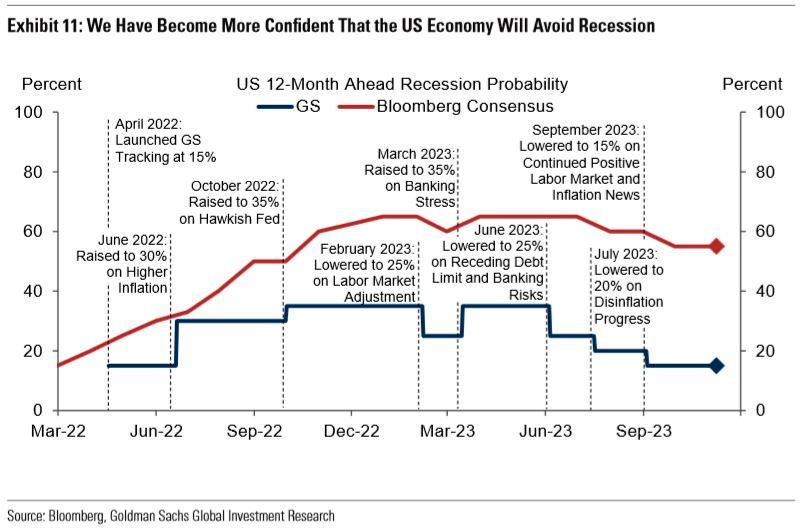

آخرین و مهمترین دلیل برای خوشبین گلدمن ساکس این است که بانکهای مرکزی برای کاهش تورم لزوما مجبور نیستند منتظر رکود باشند و سخت تلاش خواهند کرد از رکود اقتصادی جلوگیری کنند. برخی از کشورهای بازارهای نوظهور مانند برزیل و لهستان، کاهش نرخ بهره را که در سطوح بسیار بالایی قرار دارد، آغاز کردهاند و انتظار میرود که به این روند ادامه دهند. در کشورهای توسعهیافته ممکن است فضای زیادی برای کاهش فعال نرخ بهره وجود نداشته باشد، اما اگر چشمانداز اقتصادی بدتر شود، بانکهای مرکزی این کشورها احتمالاً به سرعت برای کاهش نرخ بهره اقدام خواهند کرد. الگوهای تاریخی نشان میدهند در زمانی که تورم زیر 3 درصد است، احتمال بیشتری برای کاهش نرخ بهره توسط بانکهای مرکزی کشورهای توسعهیافته وجود دارد، بویژه در مقایسه با زمانی که تورم بالای 5 درصد است و احتمال کاهش نرخ بهره کمتر میشود (نمودار 16). این انعطاف در تعدیل نرخ بهره به عنوان یک استراتژی مهم برای جلوگیری از رکود تلقی میشود.