معمای افت بورس در حضور بازارگردان

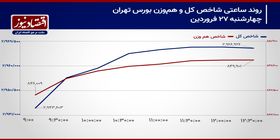

به گزارش اقتصادنیوز، در حالی که نزدیک به 500 نماد دارای بازار گردان هستند در سه روز ابتدایی هفته سهمهای پرتقاضا با عرضه سنگین حقوقیها مواجه شده است. در روز شنبه فولادیها به صف خرید نشستند، یکشنبه پالایشیها و در روز دوشنبه نمادهای بانکی با صف خرید و سپس عرضه چشمگیر حقوقیها روبهرو بودند. تکرار این اتفاق در سومین روز پیاپی، شائبه نوسانگیری از جانب بازارگردانان را ایجاد کرده است. تحتتاثیر افزایش عرضهها و رشد ارزش صفهای فروش، شاخص بورس در روز یکشنبه 11 هزار واحد و در روز دوشنبه 31 هزار سقوط کرد. در چنین شرایطی عدهای از فعالان بازار معتقدند که نهادهای بازارگردان به نوسانگیری روی آوردهاند و عامل اصلی سقوط شاخصهای بازار سهام هستند. آمارها نشان میدهد در سه روز ابتدایی این هفته، مجموع فروش حقوقیها در 15 شرکت 80 میلیارد تومان بیش از خرید آنها بوده است این سبقت فروش از خرید در 10 شرکت رخ داده است. در مجموع 2 هزار 255 میلیارد تومان ارزش فروش حقوقیها بوده است و خرید آنها 2 هزار و 175 میلیارد تومان برآورد میشود. از این زاویه آیا بازارگردان ها معمار ریزش بورس هستند؛ کسانی که عملکرد آنها از ناحیه فروش را تحلیل می کنند پاسخ مثبت می دهند اما برخی دیگر از کارشناسان اعتقاد دارند اساسا این تصور که سهم دارای بازار گردان نباید فروش رود درست نیست. در مجموع برای ریزش سهام با حضور 500 بازار گردان سه سناریو را میتوان مطرح کرد.

نوسانگیری یا عملکرد عقلانی؟

سرمایهگذاران حقوقی و نهادهای مالی بازارگردان علاوه بر اینکه ممکن است تحت نفوذ یا فشار دولت باشند و از سیاستگذاری دولت و نهاد ناظر بازار تبعیت کنند، با هدف تامین مالی و کسب سود در بازار سرمایه سرمایهگذاری کردهاند. در نتیجه زیانده شدن سبد سرمایهگذاری آنها نه به نفع آنهاست و نه به نفع بازار سرمایه، و نمیتوان در هر شرایطی آنها را به خرید سهام شرکتها مجاب کرد. به عبارت دیگر حقوقیها هم برای تصمیمگیری درباره خرید و فروش سهام از همان انگیزهها و قواعدی پیروی میکنند که سهامداران حقیقی از آن بهره میبرند. به نظر میرسد عدهای انتظار دارند که بازارگردانان در هر شرایطی تقاضای لازم در بازار را تامین کنند و همواره در جهت رشد قیمتها حرکت کنند، در حالی که حقوقیها نیز از منافع خود فارغ نیستند و این دسته از انتظارات واقعبینانه نیستند.

رویکرد سیاستگذار

سناریو دوم این است که سیاست دولت و نهاد ناظر بازار بر جلوگیری از رشد پرشتاب شاخص بورس است. گروهی از فعالان بازار معتقدند که سیاستگذار برای اجتناب از تکرار تجربه فصل تابستان، قصد دارد از صعود بورس به کانالهای بالاتر جلوگیری کند و مانع شکلگیری انتظارات مثبت بی حد و حصر درباره بازدهی بورس شود. در نتیجه در این شرایط بازارگردانان نیز ضمن پیروی از این سیاست، به کسب سودهای محدود از طریق خرید در قیمتهای پایینتر و فروش در قیمتهای بالاتر میپردازند. در واقع حقوقیها و بازارگردانان به طور روزانه به خرید در کف و فروش در سقف مشغول هستند و این عملکرد نتیجهای جز افزایش نوسان در بورس ندارد.

محدودیتهای بازار

سناریو سوم روایت گروهی دیگر از تحلیلگران و فعالان بازار است که معتقدند بورس فعلا توان صعود به کانالهای بالاتر را ندارد و انتظار روند صعودی مطلق شاخص بورس با واقعیتهای این بازار مطابقت ندارد هرچند که تحلیلهای تکنیکی که مبتنی بر قیمتهای تاریخی هستند روایت دیگری داشته باشند. در واقع گویی میان تحلیلهای بنیادی و تحلیلهای تکنیکی تضاد ایجاد شده، چرا که تحلیلهای تکنیکی تنها به دادههای قیمتی در ماهها و فصلهای گذشته میپردازند و به عوامل بنیادی اقتصادی و وضعیت مالی شرکتها توجهی ندارند.

از طرف دیگر، یکی از عوامل موثر بر رشد بورس در نیمه اول سال 1399، انتظارات شکلگرفته درباره نرخ ارز بود. در ماههای منتهی به انتخابات ریاست جمهوری ایالات متحده، انتظار دلار 40 هزار تومانی به وجود آمده بود و قیمت دلار به سرعت رشد کرد. در حالی که در شرایط فعلی انتظارات در بازار ارز حول قیمت 25 هزار تومان قرار گرفته است. عدهای معتقدند در ماههای پایانی سال قیمت دلار در محدوده 25 تا 30 هزار تومان نوسان خواهد کرد و گروهی دیگر معتقدند با افزایش درآمدهای نفتی دولت و کاهش تقاضای بازار، قیمت دلار در محدودهی 20 تا 25 هزار تومان قرار خواهد گرفت.

در مجموع میتوان گفت بورس تهران در شرایطی قرار دارد که نه میتوان انتظار سقوط شدید آن را داشت و نه انتظار صعود پر شتاب. در این شرایط سهامداران باید با شناخت و آگاهی نسبت به شرایط شرکتها و ارزش ذاتی قیمتها در بورس سرمایهگذاری کنند و تحت تاثیر القاهای سوداگران قرار نگیرند. نوسان قیمت سهام شرکتهای بورسی و افت و خیز شاخصها، ویژگی این بازار است و سهامداران نباید دچار انتظارات هیجانی و هراس شوند. رفتار هیجانی سهامداران میتواند بر طویل شدن صفهای بازار و زیان بیشتر خود آنها منجر شود.