پشت پرده موسسات مالی غیرمجاز/ میزان نقش مسعود نیلی در تصمیمات اقتصادی دولت

روزنامه «اعتماد» با این مقدمه نوشت: عباس آخوندی از ابتدای دولت یازدهم تاکنون یکی از منتقدان سیاستهای اقتصادی از درون دولت بوده است. او طی پنج سال گذشته در گفتوگو با رسانههای مختلف با رصد کردن برخی اقدامات صورت گرفته در دولت نهم و دهم و اثر آن بر سیاستگذاری اقتصادی در دولت یازدهم و دوازدهم، به نقد نحوه مواجهه دولتمردان کنونی با این اثرات پرداخته است. دامنه این انتقادات تا آنجا پیش رفته که برخی از کارشناسان اقتصادی از او به عنوان «اپوزیسیون سیاستهای اقتصادی دولت» نام بردهاند.

بهانه گفتوگو با وزیر راه و شهرسازی یادداشتی است که او شنبه گذشته در خصوص موسسات غیرمجاز منتشر کرد. او با انتقاد از برخی تریبونها که دولت را مسوول جبران زیان مالباختگان میداند گفته بود که آیا کسانی که این نسخه را تجویز میکنند میدانند که از دولت میخواهند تا دست در جیب ٨٠ میلیون ایرانی کند و ضرر و زیان ناشی از فعالیت برخی کلاهبرداران اقتصادی را بپردازد. پس از این یادداشت بود که به او پیشنهاد دادیم تا در یک گفتوگو موضوع را کالبدشکافی کنیم و به ریشهیابی ظهور و سقوط این موسسات بپردازیم. او دراین گفتوگو علاوه بر تشریح نحوه تولد و بلوغ این موسسات هشدار میدهد که اگر سیاستگذاران اقتصادی دولت ابعاد فساد سیستماتیک و سازمان یافته این موسسات را از نظر سیاسی، اجتماعی و اقتصادی نبینند، سرنوشت انقلاب، جمهوری اسلامی و حتی ایران را نشانه گرفته و صحنهآرایی خطرناکی را به وجود آوردهاند.

هفته گذشته یادداشتی را در روزنامه اعتماد در خصوص ابعاد فساد ایجاد شده از سوی موسسههای غیرمجاز نوشتید که با واکنشهای متعددی روبهرو بود. در آنجا به این موضوع اشاره کردید که ابعاد فساد صورت گرفته از سوی این موسسهها آنقدر عظیم است که نمیتوان و نباید به طور ساده از آن گذشت چون دامنه آن ممکن است کل سیستم اقتصادی و اجتماعی را درگیر خود کند. سوال اینجاست که اعتراضات اخیر چقدر از حواشی و چالشهای موسسات غیرمجاز نشأت میگیرد؟

اگر با عینک سیاسی به این موضوع نگاه کنیم فضا به سمت مرده باد زنده باد خواهد رفت و این فساد عظیم که تمدن ایران و ایرانشهری را نشانه گرفته در جهتگیریهای سیاسی گم خواهد شد. من نگران ایران هستم. قصد دارم در این گفتوگو مردم را با ابعاد فسادی سازمانیافته و بزرگ آشنا کنم و بگویم که اگر جلوی توسعه این فساد گرفته نشود چگونه به مانند موریانه به پیکر ایران خواهد افتاد و آن را از درون خواهد خورد. بحث من این است که در فضای فساد توسعه غیرممکن است. ما اینک هم با فساد سازمان یافته و هم گسترده روبهرو هستیم. فساد گسترده است چون اندازه بازی که تاکنون در این جریان شناخته شده و اعلام شده است ٧/١ کل تولید ناخالص داخلی ایران است و سازمان یافته از این جهت که تاکنون چنین فسادی در تاریخ اقتصاد ایران به این اندازه سراغ نداریم که مجموعهای از موسسههای مالی و تعاونیها در آن دخیل بوده و در مدیریت اقتصاد ملی اخلال ایجاد کرده باشند. بنابراین، در چنین صحنهای کنشگران سیاسی رقیب جناح حاکم باید مراقب باشند تا نحوه ورودشان و رقابتشان با یکدیگر در جهت جانبداری نبوده و به نفع فاسدان منتهی نشود.

پس بهتر است بدون توجه به اتفاقات سیاسی و اجتماعی امروز، به نحوه شکلگیری این موسسهها و اثری که در اقتصاد ایران بر جا گذاشتهاند بپردازیم.

تمام تلاش من این است که مردم را متوجه کنیم چه اتفاقی رخ داده و چگونه میتواند ابعاد آن در زندگی هر کدام از آنان نمود پیدا کند. برای شروع بحث باید ٣ بازیگر این اتفاقات را شناخت. بازیگر اول مالباختگان و سپردهگذاران خُرد هستند که داراییشان را در این موسسههای سپردهگذاری کرده و خود را بازنده بزرگ فساد و کلاهبرداری در این موسسهها میدانند. این دسته افراد در حقیقت قربانیان این فساد هستند. البته این را هم در نظر داشته باشید که سپردهگذاران در این موسسهها خود به دو دسته تقسیم میشوند. دسته نخست سپردهگذاران خُرد هستند که از نظر مالی پساندازهای محدودی داشتهاند و برای دریافت سود بیشتر داراییهای کوچکشان را به سمت این موسسهها بردهاند. اما دسته دوم افرادی هوشمند و آشنا به سازوکار بازار پولی هستند که برخی از اینان در حقیقت یا خود جزو موسسان این موسسهها بودهاند یا با آنان همسو و مشترکالمنافع بودهاند. این افراد سپردههای چند صد میلیونی و گاهی چند ده میلیاردی خود را سپردهگذاری کرده و سودهای ٤٠ تا ٨٤ درصد را بعضا دریافت کردهاند. این افراد طبعا تفاوت اعتبار یک موسسه کوچک با چند ماه سابقه کار در یک شهر دور و با ریسکپذیری فوقالعاده که بیشتر شبیه قماربازی بوده را با یک بانک معتبر که دهها سال سابقه دارد حتما میدانستهاند. بازیگران نوع دوم سرمایهگذاران و موسسان اصلی این موسسهها که خود را پشت مالباختگان پنهان کردهاند و محرک آنها در اعتراضات خیابانی از ابتدای امسال تا به حال هستند. این افراد به عنوان طراحان موسسههای غیرمجاز به هیچوجه نمیتوان پذیرفت که از آنچه قرار است اتفاق بیفتد ناآگاه بودهاند. بالعکس میتوان قبول کرد که آنها کاملا میدانستهاند در چه فضایی گام بر میدارند و وارد چه مناسبات اقتصادی خواهند شد و بازیگر سوم دستگاه پولی کشور به عنوان تنظیمکننده مقررات پولی و نظارت بر نظام پولی و بانکی کشور است که باید بدانیم تا چه حد در شکلگیری این موسسهها و ادامه فعالیتشان نقش داشته و در برخورد با آنان از نظر کیفی و کمی چه عملکردی را به نام خود ثبت کرده است. آیا نسبت به پیامدهای شکلگیری و رشد قارچگونه این موسسهها آگاه بوده و ارزیابی درستی از آنچه در بازار پولی در حال رخدادن بوده است، داشته یا اینکه بیتفاوتی به خرج داده و اجازه داده تا آنان به اقدامات پُر ریسک و همراه با تقلب خود ادامه دهند. در چارچوب این سه بازیگر اصلی میتوان به گفتوگو ادامه داد و از نظر اقتصادی و کارشناسی به آن پرداخت.

صحنه واقعی شکلگرفته از سوی موسسههای اعتباری به واقع نتیجه عملکرد این سه بازیگر اصلی است.

دلیل بروز چنین فساد گستردهای را در چه میدانید؟ ضعف ساختار بانک مرکزی و نداشتن استقلال یا افرادی که به عنوان سیاستگذار در راس آن قرار گرفتند؟

این اتفاق ظرف یک یا دو سال رخ نداده و روندی چند ساله داشته که در این مقطع به صورت یک دمل چرکین سرباز کرده است. تاریخچه این موسسهها نشان میدهد که در ابتدای دهه ٨٠ تاسیس آنان آغاز شده و در سالهای ٨٦ و ٨٧ به اوج خود میرسد و آثار آن در نهایت در سالهای ٩٥ و ٩٦ بهصورت گسترده نمودار میشود.

نقشآفرینی این موسسهها در اقتصاد ایران را میتوان به دو دوره تقسیم کرد؛ قبل از سال ٩٣ و بعد از آن. پیش از سال ٩٣ میزان نرخ سود سپرده از نرخ تورم کمتر بوده است. در چنین شرایطی جریان بهزیان سپردهگذار بوده، چون او منابع خود را سپردهگذاری کرده و در پایان ارزش اصل پول و سودی که دریافت میکرده از روز اولش کمتر بوده است. بنابراین او بازنده اصلی بوده است. اما برنده چه کسی بوده؟ برنده تسهیلاتگیرنده بوده که در این شرایط توانسته با نرخ سود کمتر از تورم تسهیلات بگیرد و از مابهالتفاوت نرخ سود و تورم، سود کند. بعد از سال ٩٣ داستان به یکباره عوض میشود و با توجه به سیاستهای دولت در راستای کاهش تورم، نرخ تورم از ٤٥ درصد به ١٥ و نهایتا به ١٠ درصد میرسد. ولی، نرخ رسمی سود سپرده همچنان١٨درصد و بعدها با هزار زور ١٥درصد باقی میماند. در چنین شرایطی، سپردهگذار، سود بیشتری میگیرد و اینبار سپردهگذار، برنده و تسهیلاتگیرنده بازنده میشود. پس میبینید که صورت مساله عوض شده و کارکرد بازار پول در این دو مقطع کاملا متفاوت است. در شرایط جدید تمایل تسهیلاتگیرنده برای فعالیتهای اقتصادی کاهش یافته و تمایل برای فعالیتهای سوداگرانه افزایش مییابد. البته نمیدانم این مباحث تا چه حد برای مردم جذاب است اما بهتر است در فضای رسانه در رابطه با این اتفاق هر چه بیشتر گفته و نوشته شود تا مردم در فضایی شفاف متوجه شوند که داستان چیست و چگونه از سال ١٣٨٤ به بعد با افزایش شکاف سیاسی و اجتماعی در ایران، سیاستگذاران اقتصادی وقت، قطار اقتصاد را از ریل خود خارج کردند. چگونه در فضایی که تورم افزایش شتابان یافت گروهی توانستهاند از شرایط تورمی کشور به نفع خود استفاده کرده و با شکل دهی چنین موسسههایی سپرده مردم را جذب کرده و به سودهای کلان دست یابند و ساختار اقتصاد ایران را مختل کنند. از سال ١٣٨٤ به بعد دو گروه به نظام پولی ایران یورش بردند؛ گروه اول دولت نهم و دهم بود. رییس دولت وقت میگفت چرا بودجه من ١٠٠ هزار میلیارد تومان است و منابع بانکی بیشتر از آن است و من نباید در آن دخیل باشم. این سخن یا طرز تفکر یک مغلطه بزرگ بود و فکر میکرد که منابع بانکی که در حقیقت پول مردم است باید در اختیار دولت قرار گرفته و رییس دولت بر آن تسلط داشته باشد. بنابراین میتوان گفت که این مغلطه کانون فساد را به وجود آورد و بستری برای شکلگیری این موسسههای اعتباری و فسادی سازمان یافته و بزرگ شد. در ادامه برای مقابله با مقاومتهایی که گاهی برخی بانکها از خود نشان میدادند، شکلگیری موسسههای اعتباری و تبدیل آنها به بانک را تسهیل و تشویق کرد. در این ارتباط به عنوان نمونه میتوان از تبدیل موسسه مالی بنیاد به بانک سینا، تبدیل صندوق قرضالحسنه انصارالمجاهدین به بانک انصار و تبدیل صندوق قرضالحسنه مهر ایرانیان به بانک مهر ایرانیان نام برد. حتما به یاد دارید که رییس دولت وقت، در سفرهای خود از پول مردم و بیت المال حاتمبخشی میکرد و فرقی بین سپرده سپردهگذاران و بودجه قائل نبود و فکر میکرد همه این منابع، پولِ تو جیبی دولت است. مثلا در سفر به یک استان میگفت، تمام بدهی کشاورزان به نظام بانکی بخشیده میشود در حالی که این منابع، پول مردم بود و هیچکس اجازه نداشت به آن دست درازی کند. مطابق قانون، حتی رییس دولت نمیتواند بودجه دولت را به عنوان بیتالمال حیف کند چه برسد به منابع بانکی که امانت مردم نزد بانکهاست.

حاکمیت که نمیتواند روی پول مردم تسلط پیدا کند و اتفاقا مفهوم استقلال بانک مرکزی در همین جا معنی پیدا میکند که رییس آن اجازه ندهد دولت برای پیش بردن منافع سیاسی خود به منابع مردم دست بزند.

تعمیم چنین تفکری در دولت نهم و دهم و حمایتهایی که از این دولت صورت گرفت سبب شد تا او آزادانه در سپرده سپردهگذاران در بازار پولی دخل و تصرف کند و آنان متضرر شوند و در سایه تورم بالا، ارزش پولشان کاهش یابد. اما تسهیلاتگیرندگان، چه خُرد، چه کلان، چه آنکه به عنوان مستضعف وام گرفت و چه کسی که صدها میلیارد تومان را با طرحهای بدون توجیه و به بهانههای مختلف از نظام بانکی تسهیلات دریافت کرد، برنده اصلی این سیاست باشد. دولت نهم و دهم با شعار جلوگیری از رانتجویی وارد عرصه سیاسی و مدیریت کشور شد اما دیدیم که با توجه به چنین سازوکاری که در پیش گرفت عملا زمینه ایجاد بزرگترین مبادلههای رانتی تاریخ ایران را فراهم کرد. در آن زمان اشتهای تسهیلاتگیرندگان فزونی یافت چرا که فاصله بین نرخ سود تسهیلات و تورم، بسیار جذاب بود و کسی که تسهیلات دریافت میکرد به خاطر این فاصله، ارزش پولی که به بانک بازپرداخت میکرد بسیارکمتر از ارزش مبلغ دریافتی وی بود و در واقع زیان این سود تسهیلاتگیرندگان را، سپردهگذاران میپرداختند.

این اشتها انباشته بود یا به خاطر سیاستهای دولت وقت به وجود آمد؟

وقتی دولتی زمینهای برای رانتهای بزرگ را به وجود میآورد طبیعی است که بسیاری از بازیگران بازار پول گرفتن تسهیلات برایشان صرفه داشته باشد و هوس سوداگری به سرشان بزند. مدیریت اقتصادی کارش این است که امکان رانتجویی را کمینه و میزان رقابت را بیشینه کند. در حوزه روشنگری و روشنفکری این مشکل را داریم که تنها متخلفانی چون بابک زنجانی را در کانون قرار میدهند و به زمینی که اینچنین گیاهان هرزی را رشد میدهد، کمتر توجه میکنند. متاسفانه کمتر کسی از افراد موثر در حاکمیت به این موضوع اشاره دارد که مدیریت کشور در سالهای ٨٤ تا ٩٢ سبب شد زمین اقتصاد کشور مستعد رشد انواع بذرهای فساد باشد.

رفتار تسهیلات گیرندگان در چنین فضایی به چه شکلی بود؟

تسهیلات گیرندگان اعم از کسانی که میخواستند در بازار سوداگری زمین ورود کنند و خانههای لوکس بسازند یا برای حفظ ارزش پول بادآوردهشان بخرند یا کسانی که به نام صنعت و کشاورزی تسهیلات دریافت کردند و آن را در جایی هزینه کردند که نهایتا نتوانستند یا نخواستند اقساط خود را به نظام بانکی بازگردانند. به عنوان مثال حدود ٥/ ٢ میلیون واحد لوکس خالی داریم که کسی خریدار آنها نیست و بخش قابل توجهی از منابع بانکی در این املاک قفل شده است. همان زمان معلوم بود که تسهیلاتی که بانکها میدهند در یک شرایط عادی امکان بازگشتشان ممکن نیست به همین خاطر از سال ٩٠ با پدیده معوقات بانکی روبرو شدیم که به پدیدهای سیاسی تبدیل شد. در آن روزها فاصله بین نرخ تورم و تسهیلات با جریمهاش هنوز برای سوداگران جذاب بود، چون تورم بالا بود. نتیجه این شد که حجم تسهیلات بازپرداخت نشده بانکها رسید به بالای ١٥ درصد مانده تسهیلات بانکی.

در چنین شرایطی رفتار بانکها و موسسههای چگونه بود؟ آیا نهاد نظارتی صورتهای مالی از آنان دریافت نمیکرد؟

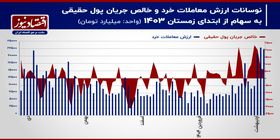

ترازنامه واقعی اکثر موسسههای منفی در ظاهر مثبت بود. در این مقطع با پدیده پول سمی مواجه شدیم. اما پول سمی چیست؟ بانک میگفت: این مقدار سپرده گرفتهام به نرخ ١٥ درصد و تسهیلات دادهام به نرخ ٢٢ درصد و در اکثر موارد ٢٨ تا ٣٢ درصد و افزون بر این، افرادی که تسهیلاتشان را بازپرداخت نکردهاند ٦ درصد جریمه کردهام. بنابراین، معادل مبلغ تسهیلات، سود و جریمه آن را به عنوان درآمد در ترازنامه خود ثبت میکرد و معادل مبلغ سپرده و سود آن را در ستون بدهکاری خود ثبت میکرد. این ترازنامه بسیار مثبت جلوه میکرد. در حالی که کلِ تسهیلات اعطایی بازپرداخت نشدهبود و بانک باید آن را مشکوکالوصول و معادل آن را در ترازنامه خود ذخیره میگرفت. این موسسهها، این سود واهی را از بانک خارج و به عنوان سود مالکان توزیع میکردند. بدینترتیب میزان سودی که پس از چند سال به سهامداران پرداخت میشد از کل سرمایه بانک بیشتر بود. در حالی که همچنان گفته شد، کل این سودها زیان بود و از محل سپرده سپردهگذاران برداشت میشد. این داستان بین سالهای ٨٨ تا ٩٢ اوج گرفت. بدینترتیب موضوع از حالت سوءعملکرد موسسههای مالی خارج و حالت کلاهبرداری و برداشت از حساب سپردهگذاران پیدا کرد. در این فرآیند، بازنده اصلی سپردهگذاران و برندگان اصلی تسهیلاتگیرندگان و سهامداران موسسههایی بودند که این سودهای واهی را به جیبشان ریخته بودند و در مواردی این دو گروه برنده یکی بودند. یعنی یکبار به عنوان تسهیلاتگیرنده از منابع برداشت میکردند و یکبار به عنوان سهامدار موسسه مالی.

به این صحنه توجه کنید: به ظاهر همهچیز قانونی است؛ سپردهگذار پولش را سپردهگذاری کرده و سودش را گرفته است، تسهیلاتگیرنده تسهیلات گرفته و اصل تسهیلات، سود و جریمه آن به عنوان سود سهامدار پرداخت شده و ترازنامه بانکهای هم مثبت نشان داده شده است. حال آنکه اساسا سودی ایجاد نشده و کل داستان یک نمایش بیش نیست. میبینید که چه فساد سازمانیافتهای شکل گرفته است.