آیا بیت کوین جایگزین پول سنتی می شود؟

به گزارش اقتصاد نیوز و به نقل از زومیت،در دهه ۱۹۹۰، دولت آرژانتین اعلام کرد که ارز این کشور یعنی پزو با دلار آمریکا ارتباط یکبهیک برقرار میکند. بهبیاندیگر هر واحد پول آرژانتین با یک دلار آمریکا برابر میشد و شهروندان میتوانستند با مراجعه به بانک و اهدای پزو، به همان میزان دلار آمریکا دریافت کنند یا بالعکس. قانون پیوستگی پزو و دلار در سال ۲۰۰۱ لغو شد و در نتیجهی آن، نرخ تبدیل ارزهای مذکور افزایش شدیدی یافت.

افزایش شدید نرخ تبدیل ارز به این معنی بود که ارزش پول و دارایی شهروندان در بانکها در حدود یک سال سقوطی ۷۵ درصدی را تجربه کرد. آنها هیچ پولی از پسانداز خود خرج نکرده بودند، اما قدرت خرید چندین برابر کاهش یافته بود. چنین روندی در سال ۲۰۰۱ در آرژانتین به اوج خود رسید. در کمتر از یک سال، نرخ تبدیل از ۱:۱ به ۴:۱ رسید. بهبیاندیگر اگر ۱۰ هزار دلار پزو در حساب بانکی یک نفر بود، یک سال بعد تنها ۲۵۰۰ دلار پول در حساب باقی میماند.

با افزایش نرخ تبدیل پزو به دلار، شهروندان زیادی در آرژانتین به بانکها هجوم بردند تا دلارهای خود را خارج کنند. بدین ترتیب دلارهای خزانه نیز به پیان رسید. افراد زیادی بودند که در همان زمان حضور در صفهای بانک، سرمایه و پسانداز خود را از دست میدادند. درواقع ارزش دارایی آنها بهمرور کاهش مییافت و هیچ راهکاری هم برای عبور از آن نداشتند. چنین روندی تنها در آرژانتین رخ نداد و تاکنون کشورهای متعددی سقوط شدید در ارزش پول ملی را تجربه کردهاند.

تولد پول کاغذی

جک وترفورد در کتاب تاریخ پول، زمان تولد پول فیات را قرن ۱۷ عنوان میکند. تا زمانیکه پول کاغذی توسط داراییهایی همچون طلا و نقره پشتیبانی میشد، همهچیز روالی مناسب داشت. در آن زمان در اختیار داشتن و حمل کردن پول کاملا برابر با داشتن فلزات گرانبها بود و تنها روشی آسانتر محسوب میشد.

در ادامهی تاریخچهی پول، بانکها و دولتها بیش از فلزات موجود در خزانهی خود پول چاپ کردند. چنین روندی را نمیشود راهکاری صحیح از سوی بانکها و دولتها دانست. بههرحال با افزایش چاپ اسکناس و کاهش ارزش آنها دربرابر فلزات گرانبها، روند چاپ افزایش یافت و بهمرور شاهد تولد پولهای بیشتر با ارزش کمتر بودیم.

تحلیلی بر دورانهای مالی قرن بیستم نشان میدهد که در این قرن ۵۶ ابرتورم رخ داد. مطالعاتی دیگر ادعا کرد که عمر میانگین ارزهای فیات ۲۷ سال است. از میان ارزهای سنتی، ۲۰ عدد بهخاطر ابرتورم سقوط کردند (۳۷ ارز در قرن بیستم ابرتورم تجربه کردند)، ۲۱ درصد بهخاطر جنگ از بین رفتند، ۱۲ درصد بهخاطر اعلام استقلال نابود شدند، ۲۴ درصد به ارزهای دیگر تغییر کردند و تنها ۲۳ درصد هنوز به کار خود ادامه میدهند.

پولهای سنتی ارزش خود را دربرابر طلا و نقره از دست دادهاند

تقریبا تمامی ارزهایی که هنوز به کار خود ادامه میدهند، مقدار زیادی از ارزش اصلی خود را نسبت به فلزات گرانبها مانند طلا و نقره از دست دادهاند. واحد پول استرلینگ از زیرمجموعههای پوند بریتانیا، قدیمیترین ارز فیاتی بوده که از سال ۱۹۶۴ تاکنون به حیات خود ادامه داده است. استرلینگ را با عمری ۳۲۵ ساله میتوان نمونهای از ارزهای فیات موفق دانست. البته پوند که از دل همین ارز و با ارزش ۱۲ اونس طلا بهوجود آمد، امروز ارزشی کمتر از یک درصد زمان تولد دارد. دلار آمریکا در سال ۱۹۷۱ از استاندارد طلا خارج شد و آن زمان یک سیوپنجم اونس طلا ارزش داشت. تا سال ۲۰۱۱، ۹۷ درصد از ارزش آن نیز از بین رفت.

مورخ مشهور نیال فرگوسن در کتابش بهنام «صعود پول» یکی از دلایل چاپ بیش از حد پول را تأمین سرمایهی جنگها از سوی دولتها میداند. وقتی یک دولت چنین روندی را انجام داد، دیگران نیز چاپ کردن پول را شروع کردند. درواقع اگر از ابتدا چاپ پول انجام نمیشد، بسیاری از مشکلات پیش نمیآمد. اما به محض شروع این روند توسط یک دولت، دیگران هم برای عقب نماندن از رقابت و شکست نخوردن در جنگها، اسکناس چاپ کردند.

تورم

یکی از دلایل شکست آلمان در جنگ جهانی اول و تجربهی تورم بیشتر نسبت به متفقین، به بازار آنها مربوط میشد. بازارهای اتحاد آلمان و اتریش، توسعه یافتگی کمتری نسبت به بازارهای آمریکا و انگلیس و فرانسه داشتند. به بیان دیگر کشورهای رقیب آلمانیها، دسترسی بیشتری به سرمایه پیدا کرده بودند. درنتیجه آلمان که نمیتوانست با اهدای اوراق قرضه سرمایهی خود را تأمین کند، محبور به چاپ بیشتر و سریعتر نسبت به رقبا شد تا هزینههای جنگ را تأمین کند.

در سناریویی دیگر در نظامهای دموکراتیک، دولتها از ترس خشم و ناراحتی رأیدهندهها، افزایش مالیات یا اعتدالدهی به بودجه را به برنامههای خود اضافه نمیکنند. برای چنین سیاستمدارانی، تورم و کاهش ارزش پول قابل قبولتر خواهد بود، چرا که بهعنوان یک مالیات مخفی عمل میکند.

ظهور نتایج تصمیمگیریهای غلط در سطوح جهانی، به دههها زمان نیاز دارد، اما صحبتها و قولها و دوران مدیریت سیاستمداران چند سال بیشتر طول نمیکشد. آنها تلاش میکنند تا سرمایهی لازم برای پروژههای دوستان و آشنایان خود را فراهم کنند که به رأی بیشتر در انتخابات منجر خواهد شد.

تصمیمگیریهای شخصی اقتصادی دشواریهای زیادی دارند. افراد برای رسیدن به اهداف مالی و اقتصادی خود باید فاکتورهای بیشماری را بررسی کنند. آنها در اکثر اوقات برای عبور به سطحی بالاتر در دنیای اقتصادی نیاز به کار و تلاش بیشتر خواهند داشت. چاپ کردن پول برای سیاستمداران، حکم افزایش سطح مالی با روشی آسانتر دارد. آنها بدون مشکلی خاص، سرمایهی لازم را برای خود و دوستانشان فراهم میکنند. دراینمیان افراد دیگر باید بیشتر کار کنند تا پول اضافی تزریق شده، در کشور جریان پیدا کند.

بیت کوین دربرابر ارز فیات

یکی از دلایل اصلی در کاهش ارزش پول ملی، تفاوت در اهداف و برنامههای دولتها و مردم است. درواقع سیاستهای پولی دولتها با افرادی که پول مورد نظر را در اختیار دارند همخوانی ندارد. هر بار که سیستمی به یک فرد اجازه دهد تا تغییری اساسی در روندهای قبلی ایجاد کند، مردم چارهای جز اعتماد به آن فرد ندارند و باید صداقت و شایستگی بودن او را بپذیرند. دراینمیان مردم و خصوصا سیاستمدارها سابقهی خوبی در صداقت و شایستگی ندارند.

بیتکوین نیاز به اعتماد صِرف به فرد و سازمان را از بین میبرد

ساتوشی ناکوموتو در ژانویهی سال ۲۰۰۹ و همزمان با شروع به کار شبکهی بیت کوین، به تیتری از یک مقاله در روزنامهی لندن تایمز اشاره کرد. در این مقاله از کمک مرحلهی دوم نخستوزیر انگلستان به بانکها صحبت شده بود.

ما نمیدانیم که ساتوشی در آن سالها چه جیزی در ذهن داشت، اما به احتمال زیاد، منظور او تصمیمی بود که در واکنش به بحران مالی سل ۲۰۰۸ گرفته شد. تصمیمی که از سوی گروهی کوچک از سیاستمداران در رأس تصمیمات مالی جهانی گرفته شد. اگرچه افراد زیادی در سرتاسر جهان تحت تأثیر تصمیمها قرار گرفتند، اما درصد کمی از آنها در تصمیمگیریها دخالت داشتند.

ساتوشی بهجای تصمیمهای تأثیرگذار در نظامهای مالی همچون کمک به بانکها، راهکاری جایگزین ارائه داد. راهکارهای سنتی به تصمیم یک فرد یا گروه بسیار کوچک وابسته هستند. مردم نیز باید به فرد یا گروه مورد نظر در تصمیمهای مالی اعتماد کرده و از آنها پیروی کنند. درمقابل بیتکوین بهعنوان سیستم مالی قدرتمندتر معرفی شد که ساختار توزیع قدرت غیرمتمرکز داشت. ساختار توزیع قدرت در بیتکوین بهگونهای معرفی شد که هیچ فرد یاگروهی توانایی عملکرد اشتباه در آن را نداشته باشد.

اگر بیتکوین را به چشم یک پول نگاه کنیم، متوجه شباهتهای بیشمار آن با طلا میشویم. ما دقیقا میدانیم که چه مقدار بیتکوین درنهایت تولید میشوند (۲۱ میلیون سکه). بهعلاوه نرخ تولید سکهها را نیز میدانیم. همانطور که استخراج طلا بهخاطر شرایط جغرافیایی و طبیعی محدودیت دارد، تغییر چنین خصوصیاتی در ساختار بیتکوین هم از دست یک نفر یا گروه خارج خواهد بود. درنهایت نرخ جریانی ثابتی برای بیتکوین ایجاد میشود و سیاستمداران یا افراد دیگر نمیتوانند دخالتی در آن داشته باشند.

بیتکوین مانند طلا عرضهی محدود دارد

بیتکوین خصوصیاتی هم دارد که طلا از آنها محروم است. این رمزارز بهراحتی تقسیم و جابهجا میشود. بهعنوان مثال فردی میتواند یکصدم بیتکوین را با سرعت مناسب از سنگاپور به کانادا جابهجا کند، درحالیکه چنین رویکردی برای طلا دشواریهای بسیاری خواهد داشت.

سانسور و مخفیسازی تراکنشهای بیتکوین تقریبا غیرممکن بهنظر میرسد. درواقع جابهجایی این پول تنها به اتصال اینترنت و پرداخت هزینهی نرخ کارمزد شبکه احتیاج خواهد داشت. بهبیاندیگر هیچ فرد یا دولت یا سازمانی نمیتواند مانع از ارسال و دریافت بیتکوین شود.

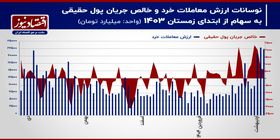

توصیفهای بالا بههیچوجه پوششی بر نوسان شدید بیتکوین نخواهند بود. قطعا تاکنون اخباری از نوسانهای شدید قیمت بیتکوین شنیدهاید و به آن باور دارید. در همین بازار پر نوسان، سرمایهگذاران بسیاری فعالیت میکنند که عدم اعتماد به بانکها میتواند دلیلی مناسب برای این فعالیت باشد.

وقتی بانکها نمیتوانند تعهدات خود را به مشتریان پرداخت کنند، مردم نیز بهمرور به راهکارهای جایگزین برای سرمایهگذاری میگردند. در چنین وضعیتی بیت کوین را میتوان به طلایی دیجیتال تشبیه کرد که البته قابلیت تقسیم و جابهجایی سریع را نیز دارد.