بورس ۹۹ و چشم انداز پیش رو

در این سال خاص رد پای برجام نیز دوباره در معادلات دیده می شود تا کلکسیونی از متغیرها خودنمایی کنند.

باید به این فکر کنیم که چطور شیوه اندیشیدن در این سالها دگرگون شده، شاید بسیاری از فعالان بازار ادامه تنش در سیاست خارجی را مطلوب ارزیابی می کردند، اگر سوال کنید چرا تنش زدایی در روابط خارجی خوب نیست احتمالا بحث به نرخ دلار می رسد، آنچه در مورد آن توافقی نیست.

طولانی شدن هر موضوع به پیچیدگی آن می افزاید، هر فعال اقتصادی به طور طبیعی خواستار رابطه مطلوب با دنیای پیرامون است، نکته اما در خستگی است، خستگی از ابهام، گو آنکه بسیاری از سودها در ابهام به دست آمده است، آشکار است که در صورت وجود نظم و پیشبینی پذیری و به شرط ساختار مهارکننده تورم، احتمال کسب بازدهی فراتر از تصورات کمتر می شود.

اما به هر حال توضیح دادن این مسأله به یک ناظر خارجی احتمالا کار راحتی نیست که بگوییم بورس تهران در مقطعی از احتمال کاهش تنش در روابط بین المللی هراسان شد.

این هراسان شدن از ویژگی دلاریزه شدن جامعه سرچشمه می گرفت، آنجا که ارتباط بورس با همه متغیرها به نفع دلار تضعیف شده است. در چنین شرایطی هرگونه سیگنال در جهت احتمال تضعیف قیمت دلار منفی ارزیابی می شود.

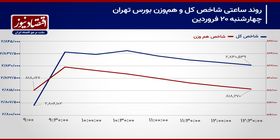

در چنین بازاری با این مفروضات، دو نیمه متفاوت رقم خورده، کسانی که از ابتدای سال تا مرداد ماه در بازار حضور داشتند، احتمالا سرمایه شان چند برابر شد، کسانی هم که به دعوت مقامات به بورس آمدند سرمایه شان احتمالا یک سوم یا یک چهارم شده، از این بابت است که سال ۹۹ واقعا سال خاصی برای بازار و همه ی فعالان آن بوده است.

اما بررسی متغیرهای اثرگذار تا پایان سال:

دلار: فارغ از اعلام تارگت برای دلار که معمولا در کشورهای دیگر این گونه مسایل را مقامات اقتصادی اعلام می کنند، به نظر می آید قیمت تعادلی آن در بلند مدت، بیشتر از ۲۰ هزار تومان باشد، این در صورتی است که سناریوی معافیتهای تحریمی و فروش نفت رخ دهد. بسیاری از سهام بازار با این قیمت دلار در سطوح تعادلی خود هستند.

قیمتهای جهانی: بسیاری از کارشناسان به آینده قیمتهای جهانی امیدوارند. نکته مبهم ماجرا آنجاست که در پیش بینی های بین المللی ورود احتمالی ایران به بازار نفت لحاظ نشده است. پایان کرونا در اثر افزایش سطح ایمنی با واکسیناسیون عمومی از جمله مسایلی است که قیمتهای جهانی را تحت تاثیر قرار می دهد.

بنابراین تا اینجا به نظر می رسد با فرض پایداری قیمتهای جهانی در این سطوح و ماندن دلار بالاتر از ۲۰ هزار تومان قیمتهای ارزنده ای را در بازار می بینیم. سهامی وجود دارد که با این فرضها با p/e ۵ مرتبه و پایینتر آینده نگر قابل خریداری است.

اما اگر این فروض محقق نشوند چه اتفاقی خواهد افتاد؟ احتمالا کاهش بیشتر دلار با بروز اتفاقات مثبت سیاسی بین المللی رخ داده تا دلار بتواند در سطوح پایینتر تاب آوری داشته باشد در این صورت ممکن است بازار به صنایعی که با کاهش دلار میانه خوبی دارند بازگردد. در صورت وقوع سناریوی اول انتظار بر این است که گروه کامودیتی محور بار دیگر پیشران رشد بورس شوند و در صورت تحقق سناریوی دوم گروه خودرویی و بانکها بازدهی مثبت بیشتری خواهند داشت.

نکته جالب ماجرا آنجاست که فعلا این هر دو گروه باهم منفی هستند، به عبارتی جمع نقیضین در بازار سهام تحقق یافته است.

اما آیا عامل بیرونی وجود دارد؟ شاید آن را در سیاستهای بانک مرکزی بتوانیم جستجو کنیم. اسفند ۹۸ رییس این بانک در روز تعطیلی بورس به عنوان یکی از اعضای شورایعالی بورس صحبت کرد و خواستار بازنگری در تصمیم ریاست وقت سازمان بورس مبنی بر کاهش دامنه نوسان قیمت شد، در آن روزهای سخت بورس خوب می توانست از رونق بازارهای موازی جلوگیری کند و تا حدی هم کسری بودجه دولت را جبران کند. اما با تمام شدن گرمای تابستان خبری از مقامات دولتی نشد، افزایش نرخ بهره بین بانکی خود اهرم فشاری بر بورس شد، حالا هم با این وضعیت خودخواسته یا ناخواسته، بدون افزایش نرخ بهره بسیاری از منابع را بانکها جذب می کنند.

به نظر می رسد شرایط حساس همچنان وجود دارد و افزایش نقدینگی سیکلهای رونق و رکود را کوتاه کرده است. آنچه اهمیت دارد تعادل بازار در بلند مدت است که فارغ از نوسانات کوتاه مدتی و دستکاریهای بازار محقق خواهد شد.